本文來自: 華泰證券研究所,作者:易峘、朱洵 、常慧麗

摘要

2022美國貨幣政策分析系列之二

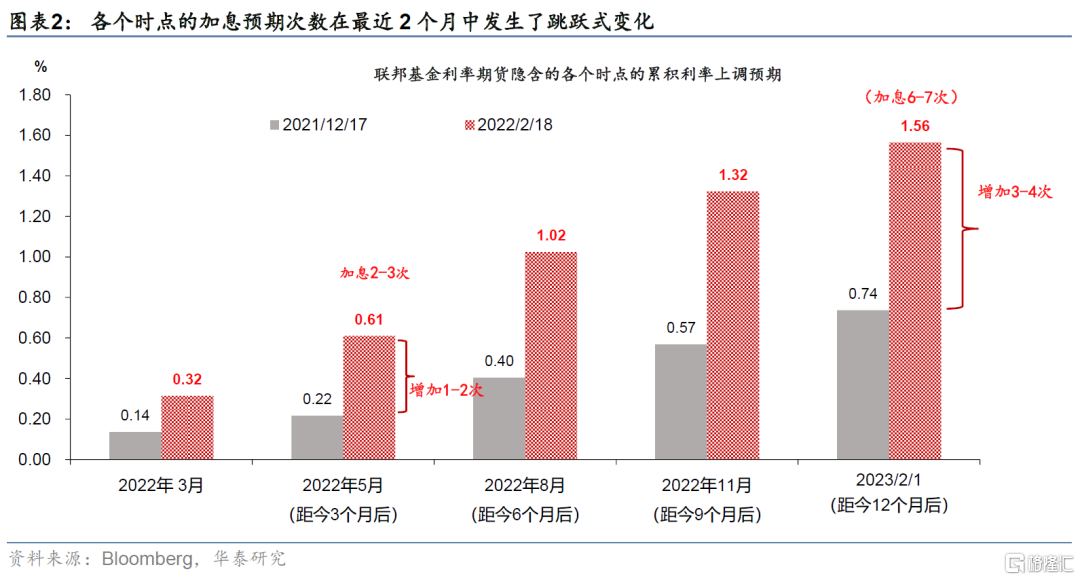

今年美聯儲政策轉向鷹派成為市場焦點。去年12月以來,美聯儲對通脹“失錨”擔憂的表態層層加碼,形成聯儲緊縮“快馬加鞭、大軍壓境”的既視感,和去年一直強調通脹是“暫時的”(transitory)、回到充分就業是最重要目標的“鴿派聯儲”形成鮮明對比。2月10日發佈的美國1月CPI攀升7.5%、40年高點,隨後聯儲官員向市場暗示“不排除一次加息50個基點可能性”。回顧開年短短一個多月,市場就聯儲加息次數的預期節節攀升,從去年年底的年度加息3-4次升至7次左右。而2個月前,幾乎無人預測2022 年內縮表,但現在這已經成為市場多數機構的共識。

短短兩個月間發生了什麼?通脹高企下、聯儲內部、外部、政治、經濟、輿情等多方面的壓力,對貨幣政策的影響已經完成了“從量變到質變”的飛躍。

“治通脹”成為短期“主要矛盾”意味着什麼?

1、首先,當防止通脹預期“失錨”成為當務之急,對增長的顧慮就難免“讓位”、而市場波動在聯儲“反應方程式”裏的權重,下降的就可能更多。“治通脹”為導向的貨幣政策對增長必定有緊縮效應。而由於通脹滯後於需求增長,一般而言,待通脹趨勢明顯轉向時、增長動能已經減弱一段時間。這就是為什麼每當央行重點治通脹、市場環境往往比較波動。

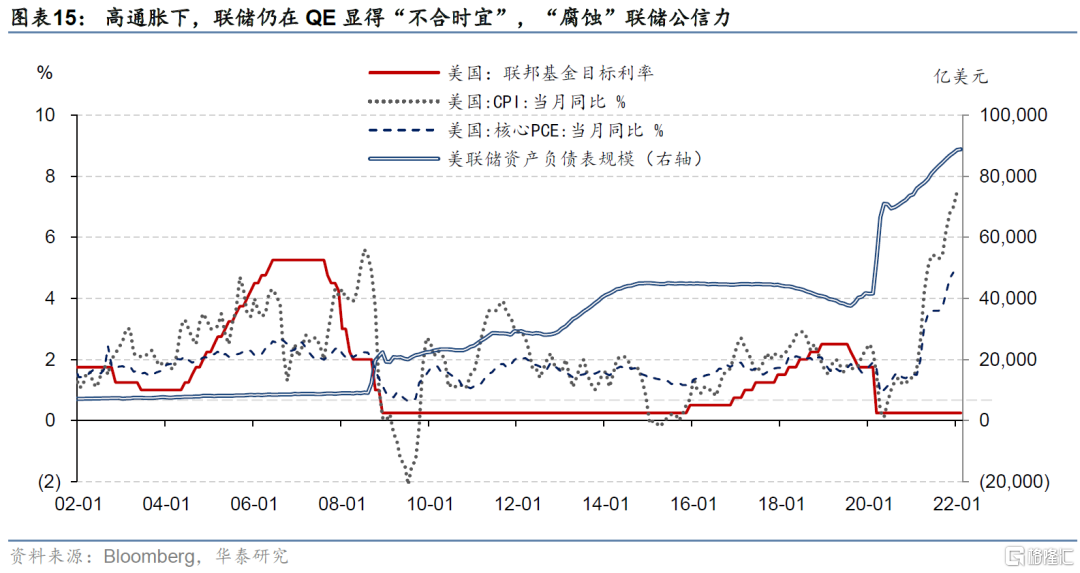

2、其次,當通脹成為最大的“政治”,貨幣政策收緊節奏可能較快、且偏“前置”。我們判斷,今年上半年收緊的速度會快於下半年。在目前的高通脹下,聯儲技術上仍在擴表,顯然“不合時宜”。所以,聯儲勢必儘快停止QE、加息、重塑“公信力”,直到通脹明確下行才可能停止。

3、其三,通脹成為“政治問題”的一個潛台詞是,美聯儲對通脹的“容錯空間”(marginof error)會大幅收窄。也就是説,暫時性的通脹,也可能撥動美聯儲政策的“指針”,如食品、能源價格等。治通脹加入了普惠性政治的考量後,美聯儲可能會暫時偏離一般時期錨定核心通脹的政策框架,對食品、能源價格上升的容忍度下降。但因為這些價格難免受短期因素(包括地緣政治因素)左右,短期政策的不確定性和市場的波動性勢必上升。

“治通脹為先”的立場對利率和風險資產的影響幾何?

債券收益率的鐘擺可能慣性向上,真實利率曲線上移比名義利率空間更大,兩種利率曲線均可能繼續扁平化——其中真實利率曲線扁平化更確定。雖然10年期以上的長端離“均衡”位置可能不太遠,但不排除慣性和波動性將長端長債利率暫時推升至均衡水平之上。鑑於短端利率受加息預期推升更顯著,美債利率曲線可能繼續扁平化。而由於短期緊縮壓低長期通脹預期,長端真實利率上升可能比名義利率更快。真實利率上升,對應估值壓縮,而利率曲線扁平化往往對應增長預期下行、對應傳統板塊的盈利預期調整。

美聯儲是否全年都將快速收緊貨幣政策?

鑑於通脹成為比較大的政治考量,聯儲短期收緊的壓力較大,且加息節奏可能“前高後低”。但政策最終還是會參照基本面的變化進行調整。預計下半年的緊縮力度會弱於上半年,在這裏,我們不認同“線性外推”式的預測。

風險提示:俄烏衝突升級推升短期通脹,疫情超預期反覆。

一、美聯儲態度180度“轉鷹”…

今年年初以來,美聯儲政策加速轉向鷹派、逐漸成為市場焦點。簡單回溯——去年11月FOMC議息美聯儲正式宣佈啟動削減QE(tapering, 2021年11月3日);在一個月之後的12月議息就宣佈削減速度加倍;(12月16日);而今年1月6日發佈的去年12月議息會議紀要,更是再度加固了聯儲的鷹派形象,字裏行間透露出對通脹“失錨”的擔憂,對加息表述更為鷹派、甚至首提縮表(quotative tightening,QT),超出市場預期。隨着這一系列“鷹派”的表態,市場對聯儲加息、甚至縮表的預期快速升温(圖表1)。

在1月27日的FOMC議息會議上,聯儲再次比市場預期更為鷹派,明確表示“致力於價格穩定目標”(committed to price stability),預計很快就將加息(soon be appropriate),可能將在加息開始後不久就着手縮表(will occur after raising interest rates has begun)。而在2月10日美國1月CPI數據發佈後(同比攀升至7.5%),聯儲官員布拉德更是向市場表態,不排除一次性加息50個基點、今年上半年累計加息1個百分點的可能性(據彭博報道:https://www.bloomberg.com/news/articles/2022-02-10/fed-s-bullard-backs-supersized-hike-seeks-full-point-by-july-1)。話音剛落,市場加息預期再次上調。

美聯儲這一系列密集的表態,對通脹“失錨”擔憂的表態層層加碼,給市場參與者帶來一種“快馬加鞭、大軍壓境”的既視感,和去年一直強調通脹是 “暫時性”(transitory)的,而恢復完全、均衡就業是最重要目標“的“鴿派聯儲”形成了鮮明的對比。從市場角度觀察,美聯儲似乎從去年12月開始,從之前試圖平撫市場對於貨幣政策退出預期的一個較為“平和“的中央銀行,完成了180度大轉彎,蜕變成了一個“每次表態都要比市場鷹派”的聯儲。

市場對聯儲“轉向”的反應也是劇烈的,如圖表1及圖表2所示,市場對聯儲首次加息後、一年內加息次數的一致預期值,從2021Q4以來加速上行——從去年三季度通脹開始加速上行後,美聯儲開始為自己的態度轉變“預熱”,但當時尚未完全承認此前對通脹形勢判斷的失誤(仍然沿用“通脹更多是由於暫時性因素”等表述)。所以,去年3季度,市場對聯儲加息的預期上升速度較慢,呈“温水煮青蛙”形態。但是,去年12月下旬以來,聯儲的表述快速轉為“鷹派”,對應市場加息預期加速“跳升”——具體看數據,2021年底市場一致預期首次加息後的12個月內累計加息3-4次,而今年開年一個多月間,已經急速攀升到了7次;而去年年底,市場幾乎沒有機構預期聯儲2022 年會啟動縮表,但這現在已基本成為了市場機構的共識。

二、…背後是高通脹引發的政治壓力急劇上升

美聯儲態度在短短的兩個月間劇烈轉變,是受哪些因素驅動?——我們認為,去年聯儲有關通脹的誤判和貨幣政策上的“放任”,已導致聯儲內部、白宮、公眾輿論的多方面質疑,形成政治經濟層面多方的壓力。而這對貨幣政策的影響已經完成了“從量變到質變”的飛躍。

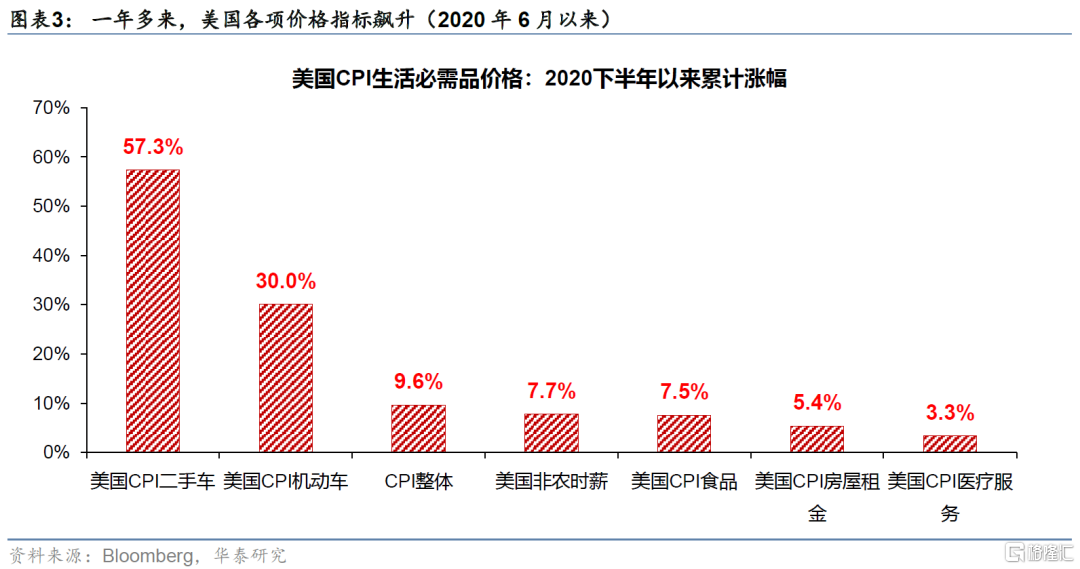

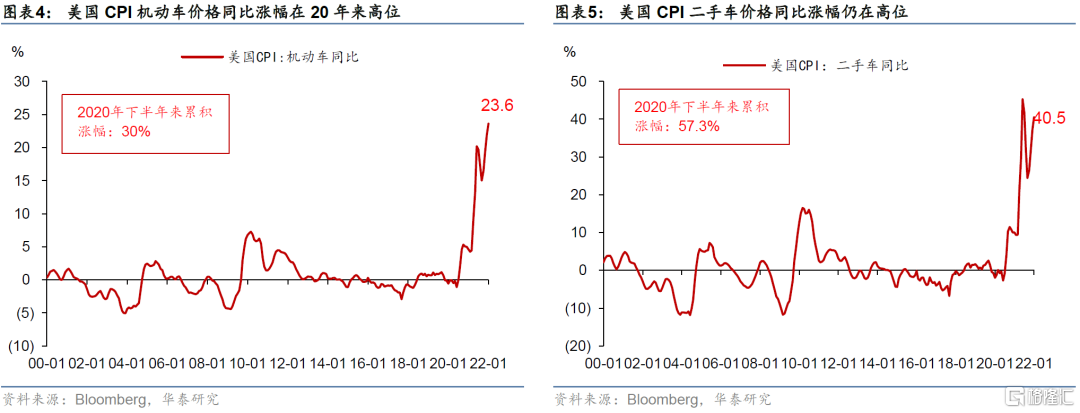

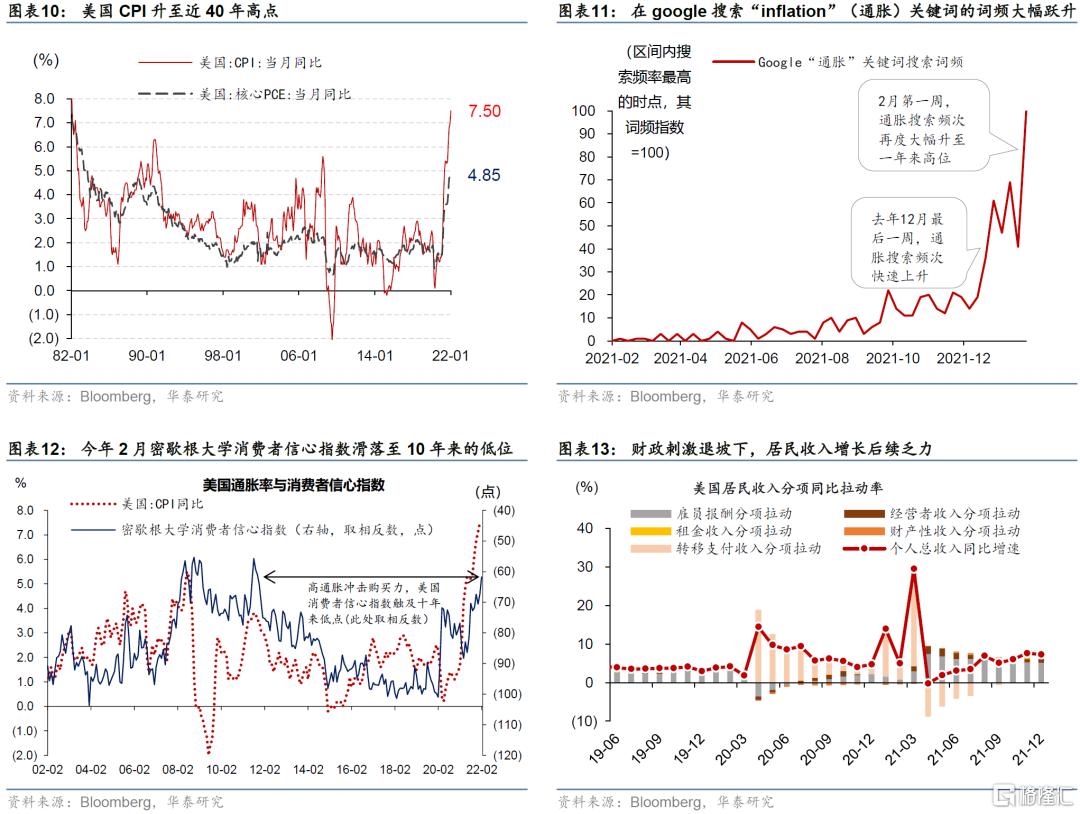

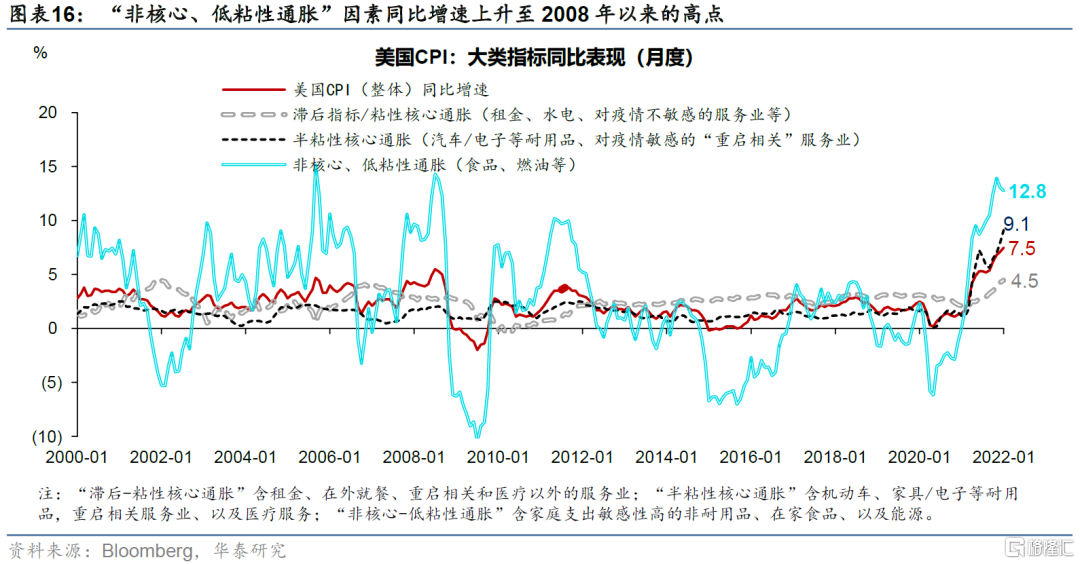

今年1月,美國CPI攀升至同比7.5%;2021年12月份核心PCE同比4.9%,兩者均為近40年來高點。而繼去年機動車、能源、及重啟相關服務業錄得相當大的漲幅之後(圖表3至9),今年美國普通民眾生活“必需品”的價格、如新鮮食品、醫療服務等,也一漲再漲(圖表3-9)。同時,通脹“粘性”也不容小覷,“粘性通脹”的代表性指標,租金和勞工價格,漲勢升至數十年來最高水平。

由此,通脹相關的政治壓力明顯上升——如圖表11所示,google搜索熱門詞頻數據顯示,在2021年12月的最後一週(美國去年11月各項通脹指標公佈後)、以及今年2月第一週(美國2021年12月核心PCE數據及今年1月非農數據公佈後),在google搜索“inflation”(通脹)關鍵詞的詞頻出現兩波大幅躍升,今年2月第一週搜索通脹關鍵詞的頻率一度接近去年周度最高值的3倍。

居民實際購買力水平下降——通脹高企+財政刺激退坡下,居民收入增長後續乏力,美國居民實際收入水平下滑、“由奢入儉難”,加劇通脹的“政治壓力”。一方面,通脹本身的“水位”越來越高,另一方面,隨着美國政府的財政補貼開始“退坡”(拜登政府去年3月份的1.9萬億美元財政刺激包含較大體量的直接轉移支付、去年二三季度已完成主要發放,一度大幅拉昇美國居民收入水平),美國居民收入增長後續乏力(如圖13所示),2021下半年,收入增速中樞明顯低於財政刺激投放期間。兩項疊加下,美國居民實際購買力增長大幅減速——儘管勞工市場較為緊張、名義薪資水平持續上漲,今年1月,非農薪資同比仍有5.7%的增速,但剔除通脹因素(CPI衡量)後,“實際”的薪資增長、即購買力水平變化,從去年4月開始即轉入同比負增區間,今年1月同比增速為-1.9%(如圖14所示)。

同時,各項權威民意調查也顯示,美國民眾對通脹高企的擔憂和不滿情緒快速升温。截至2021年12月數據,美國居民儲蓄率(7.9%)仍高於疫情前(2010-2019年)的平均水平,而2020-2021年累積的“超額儲蓄”仍有2.5萬億美元左右——但受通脹大幅攀升的影響,今年2月密歇根大學消費者信心指數滑落至61.7%,為10年來的低位,如圖12所示。

在數據的“鐵證”下,美聯儲現在承認此前框架對通脹形勢的 “誤判”,並加速調整政策指引。不難理解,為了引導長期通脹預期回落,聯儲可能刻意比市場預期更鷹派,甚至造成聯儲一邊引導市場預期向”鷹派聯儲”轉變,但同時繼續保持比市場預期更鷹派的姿態,形成聯儲和市場緊縮預期互相“強化”,“螺旋式上升”的短期局面。

三、3點啟示——“治通脹”成為短期主要矛盾對政策和經濟有何影響?

首先,當“治通脹”、防止通脹完全“失錨”成為當務之急時,聯儲對增長(總需求)的考慮就會更“靠後”;而對金融市場波動的考慮,在其“反應方程式”裏的權重可能相應下降的更多。宏觀經濟學意義上,通脹是需求增長的滯後指標,而不是領先指標。所以當“治通脹”成為中央銀行的首要考慮時,大概率對增長有一定“殺傷力”——且由於通脹指標滯後於增長,等到通脹明確見頂向下時,通常經濟增長動能已經趨弱一段時間。例如2008年2季度的中國央行,就在某種程度上受到了通脹指標的“鉗制”——雖然當時增長動能已經開始減弱,但2008年2月我國同比8.9% 的CPI數據還是迫使央行“順週期”收緊。目前美國面臨的局面也有一些相似之處:美國CPI從去年6月開始超出5%、去年12月開始超出7%;而美國ISM製造業PMI從2021年3月的高點(64.7%),已經回落至今年1月的57.6%。

其次,當通脹成為最大的“政治”,短期內聯儲政策收緊可能會比市場預期更快、政策“前置”。全年來看,今年上半年政策收緊的速度或快於下半年。——從技術層面看,在目前的高通脹下,聯儲資產負債表規模仍處於歷史高位、而基準利率仍在歷史低位,顯然“不合時宜”,如圖15所示。為重塑政策“公信力”,聯儲需要加速停止QE、並儘快加息;可能直到通脹指標開始回落,甚至經濟出現明顯走弱的跡象,聯儲政策才可能邊際再轉回“中性”。

其三,通脹成為政治問題的潛台詞是,美聯儲對通脹的“容錯空間”(margin of error)可能變得非常小。也就是説,即使是一般意義上發達國家央行都看作“暫時性”的通脹因素,也能撥動美聯儲政策的“指針”——比如食品、能源價格。

作為發達經濟體的央行,其貨幣政策錨定的一般都是“核心通脹”(Core inflation)指標,即剔除食品和能源價格波動的、較有“黏性”的通脹。但近期美國輿論對“生活成本”上升的抱怨裏、不乏對食品價格、能源價格上漲的抱怨——美聯儲議息表述中也提到了能源價格波動是當前通脹重要“源頭”之一,而且加大了通脹向其他行業和成本擴散的風險。

如圖16-17所示,包括食品、燃油等在內的美國“非核心、低粘性通脹”因素,同比增速上升至2008年以來的高點(2022年1月,非核心-低粘性通脹同比12.8%;我們分類討論的均為美國CPI分項);非核心-低粘性通脹對美國整體CPI的貢獻率從去年初以來大幅上升(去年11月對CPI同比增長貢獻率40%、為去年初以來高點,今年1月貢獻率為33.7%;2021年1月~2022年1月平均貢獻率為35.8%,而2020全年為負向拖累)。今年1月份,美國CPI家庭食品分項同比增速上行至7.4%;CPI能源價格同比增速為27%(去年高點為33.1%)。

綜合來看,當通脹加入了“政治性”、尤其是普惠性的政治因素,美聯儲可能會偏離之前的政策框架,對食品、能源價格上升的容忍度也會下降。但因為這些產品價格受短期因素影響比較大,這樣看,勢必增大聯儲政策的不確定性和市場的短期波動性。

從2021年3月~2022年1月間(2021年3月是去年第一輪疫苗接種推廣、疫情緩和的節點),美國CPI當中漲幅最大的分項是二手車(41.4%),以下依次為機動車(24.3%)、能源(22.1%)、傢俱(9.7%)、機票(9.7%)、家庭食品(7.5%)、整體CPI(7.1%)、房屋租金(4.3%)、醫療服務(2.2%)、電子產品(1.4%)等。能源和食品價格等“低粘性”通脹因素,以及受制於供給瓶頸的機動車等耐用品,價格對疫情敏感的“重啟相關”服務業漲幅居前(圖表22)。

今年年初以來,國際農產品、原油價格上漲有“愈演愈烈”的趨勢——美洲地區定價的玉米、大豆等農產品,以及受地緣政治和供給因素影響的國際油價漲幅較大。諸如俄羅斯-烏克蘭地緣衝突等不確定性因素,可能進一步加大相關大宗產品價格的不確定性。國際農產品價格、尤其是美洲地區主產的玉米、大豆、小麥等價格,均已達到或接近10年來的高位(圖表18),去年三季度一度有所回調、但四季度至今重新上漲。原油價格則迅速“擺脱”O毒株帶來的情緒衝擊,年初以來快速回彈、接近100美元/桶,為2014年以來高點。同比角度,國際農產品及原油價格同比漲幅雖然較去年高點回落,但目前漲幅(絕對)幅度仍然處於高位(圖表19)。

國際小麥價格在2021年/2022年初至今累計漲幅分別為+49%和1.7%,截至今年2月,同比漲幅仍有+31.9%;國際玉米價格2021年/2022年初至今累計漲幅分別達到56.8%和8.5%,截至今年2月同比漲幅仍高達27.3%;國際大豆2020年/2021年/2022年初至今累計漲幅分別為44.5%、7%和11.6%,截至今年2月,同比漲幅為14.6%。WTI現貨油價2021全年漲幅55%、而2022年初至今漲幅為23%,今年2月均價同比漲幅仍有54%。

四、聯儲“亡羊補牢”模式,對利率曲線的影響如何?

短期內債券收益率的鐘擺可能慣性向上。雖然10年期以上的長端利率離“均衡”位置可能不太遠,但是慣性和波動性都可能推升長債利率到均衡水平之上。我們在2021年3月25日發佈的《美債利率可能難抵“正常化”推力》中預測,美國10年期國債的均衡利率可能迴歸疫情前的1.9%-2.4%之間。目前10年期美債收益率回升至1.92%,已經在均衡水平區間附近,尤其考慮到全球、尤其是中國增長大幅減速的因素還沒有被納入美聯儲的反應方程式(圖表23)。然而,由於短期慣性可能是往上的,再疊加不確定性下市場波動較大,長端美債利率上行可能超調。中長期看, 10年期美債名義利率的“新平台”可能在2.0%-2.2%之間,低於疫情前2.5%左右的水平,主要是考慮疫後美聯儲大規模擴表會壓低金融資產邊際投資回報率(圖表24)。

而美債短端利率受加息預期推升更顯著,美債名義利率曲線可能繼續扁平化。受美聯儲加息預期升温影響,近期美債短端利率快速上升,但美債短端利率距疫情前水平仍有一定的距離,而美國10年期以上的國債利率已接近疫情前水平。截至2月18日,今年以來1年期美債收益率上行64bp,但仍低於疫情前水平約50-60bp。由於短端利率受政策影響較大,我們預計短期內短端利率可能仍會較快上行,美債名義利率曲線可能繼續扁平化(圖表25)。

五、引入對市場估值影響更為直接的“真實利率”概念——真實利率曲線如何變化?

相較名義利率,真實利率對市場來説更相關,可謂是風險資產估值定價的“錨”。根據費雪效應,真實利率等於名義利率減去通脹預期。由於剔除通貨膨脹的影響,真實利率代表真正的投資回報率,理論上是風險資產估值定價的“錨”。一直以來,美國的真實利率是用TIPS(通脹保值債券)國債的到期收益率來“定價”的。由於TIPS國債的本金會隨CPI上升而上調、而CPI為負時調整後的本金不低於原始本金,因此TIPS國債具有通脹保值的作用,其收益率可以衡量真實利率。相應地,美債名義收益率減去對應期限的TIPS收益率即為隱含的市場通脹預期。

由於短期緊縮壓低長期通脹預期,美債長端真實利率上升可能比名義利率更快。一般來説,真實利率走勢受名義利率、通脹預期以及TIPS供需三個方面的影響。目前看,三個因素均指向真實利率上行。從基本面角度看,美聯儲加息預期升温會推升名義利率、並壓制長期通脹預期。特別地,美聯儲收緊節奏越快、越前置,對長期通脹預期的壓制作用可能越明顯,甚至短端通脹預期上行本身就會壓低長期通脹預期。從技術面角度看,疫後美聯儲實施的無限量化寬鬆政策、尤其是大規模購買TIPS國債的行為,人為壓低真實利率,導致10年期TIPS美債收益率維持在-1%左右的低位(圖表26)。2020年3月以來,流入TIPS美債的資金持續高於普通美債,帶動TIPS利率明顯低於美聯儲的預測值(圖表27和28)。隨着美聯儲逐漸退出量化寬鬆,對TIPS美債需求下降可能反過來會推升TIPS收益率。綜合來看,短期內長端真實利率上行可能會快於名義利率。中長期看,10年期美債真實利率的“新平台”可能在0附近,低於疫情前0.5%左右的水平(圖表29)。

美債真實利率曲線扁平化的壓力比名義利率曲線更大。由於市場此前對美聯儲政策預期較為鴿派,在短期通脹預期明顯上行的情況下,短端名義利率仍維持低位,導致短端真實利率大幅低於長端,美債真實利率曲線處於歷史上較為陡峭的水平。隨着美聯儲轉鷹,短期名義利率上行的同時,短期通脹預期也有望見頂回落,從而帶動美債真實利率曲線快速扁平化(圖表30)。分期限看,我們預計美債 30 年真實利率調整(上行)可能基本已經到位,10年真實利率可能繼續上升 30 BP 左右,而5 年期真實利率可能還有 70-90BP 的上升空間。分解下來,美債10年期真實利率上行可能一半表現為通脹預期下行,另一半表現為名義利率上升,而越短端的真實利率上行當中、名義利率上升的份額越大,越長端則通脹預期下行貢獻更大。由此,美債真實利率上升、且曲線扁平化,可能是短期的大概率事件。

六、對風險資產價格有哪些潛在影響?

如我們在20220112《12月FOMC紀要緣何引致軒然大波》及20220125《為何中美利差收窄,人民幣不貶反升》中所述,真實利率快速上行、尤其是長端真實利率上升,可能明顯加大高估值風險資產的波動性。從均值迴歸角度看,此前美聯儲的緊縮態度滯後於週期、貨幣政策“正常化”的推遲,為2021全年風險資產表現提供了良好的環境,那麼短期美聯儲的“順週期”收緊也可能會抹去一部分的超額收益。

截至2月18日,美國10年國債名義利率年初至今從1.5%左右上行至2%、攀升約50bp;同時(扣除TIPS通脹預期的)美債10年期真實利率升幅更大,年初至今升幅達到約60bp,升至-0.46%。隨着利率的“鐘擺”快速上行,向上找“平台”的同時,美股也應聲而落,開始向下尋找“估值平台”,尤其是無盈利甚至無收入增長支撐的“概念板塊”。

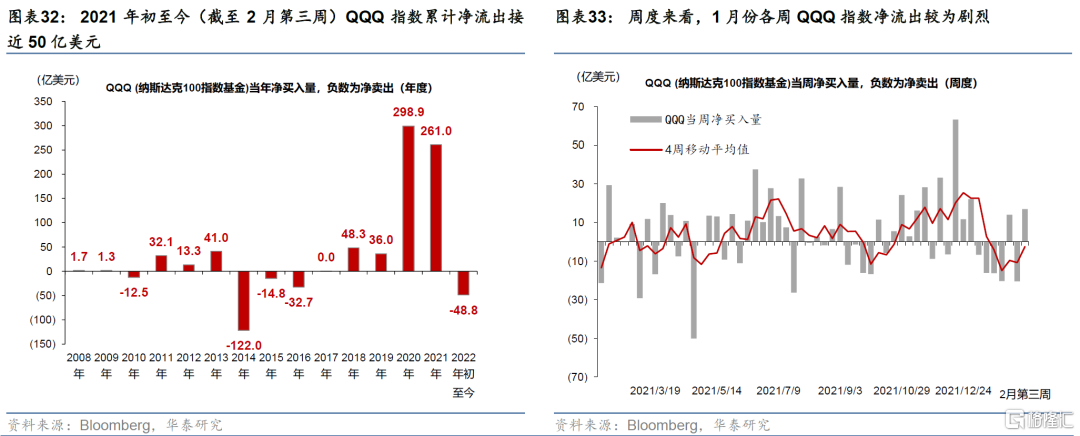

真實利率快速上行過程中,利率敏感的美股板塊遭遇較大規模的淨賣出。年初至今(截至2月18日),美國此前累積流入最多、但估值對利率最敏感的“泛科技”板塊大幅下挫——QQQ(納斯達克100)指數回撤13.2%,NASDAQ指數下行12.3%,標普500指數回撤8.1%(圖表31)。值得注意的是,美股泛科技板塊2020-2021年累積了“前所未有”的淨流入量——QQQ指數在2020和2021年分別達到299億和261億美元的淨流入,是2018-19年平均流入的6-7倍,而2021年初至今(截至2月第三週)已累計淨流出接近50億美元(圖表32-33),這可以解釋年初以來美股、尤其是納斯達克/QQQ等股指的大幅回撤。

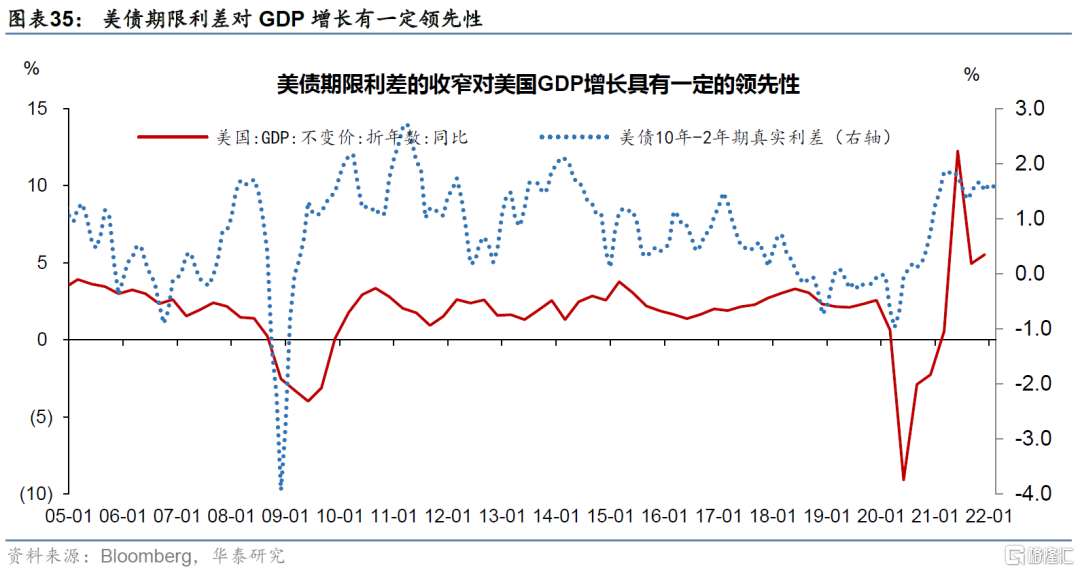

同時,利率曲線“扁平化”往往意味着增長預期下調,可能同時利空“價值藍籌”板塊——如圖表34-35所示,美債長短端期限利差對於GDP增長、及市場對GDP增速的預期有一定領先性。期限利差收窄、利率曲線走平隱含短端利率較長端利率上行更快,通常意味着貨幣政策和金融條件收緊(例如較快加息),短端利率跟隨基準利率上行,而長端增長和通脹預期則受到壓制。2021下半年以來,市場對2021及2022年美國GDP增長的一致預期值已經多次下調;而一些偏價值藍籌、大盤股也可能面臨短期盈利預期下調的壓力(圖表36)。

七、今年聯儲貨幣政策會全年收緊嗎?——下半年政策環境可能優於上半年

我們預計,鑑於通脹成為比較大的政治考量,美聯儲短期收緊的壓力會比較大,而且加息會比較“前置”,短期內可能比市場預期更加“鷹派”。如我們在20220125《FOMC前瞻:聯儲短期“騎虎難下”》中所述,聯儲在去年12月至今年1月間,完成180度地由“通脹暫時論”到“通脹猛於虎”的態度轉變,由此看,聯儲對糾正自身誤判持開放態度,目前最主要的觀察指標仍是市場通脹預期變化。

也就是説,既然由“鴿”轉鷹可以較快、較“無前兆”地完成,也不能排除在宏觀環境轉變後,再次轉回“平和”央行的態度。

但是因為當前通脹的絕對值仍然很高,而且美聯儲因為去年對通脹的誤判已經失去了一些“公信力”,所以這次需要更多的通脹走弱、或者勞工市場需求走弱等證據,才能“體面”地再次轉變立場。也就是説,聯儲對通脹下行、甚至就業數據轉弱的反應,可能有所滯後。

聯儲大概率還是會參照經濟基本面的變化制定政策節奏,我們不認為今年下半年的緊縮強度會和上半年一樣——聯儲今年的政策節奏大概率不會是“線性外推”。

1)一方面,美聯儲緊縮會降低美國自身增長速度和通脹預期(今年以來10年期通脹預期已經下行15個基點)。

2)另一方面,全球其他地區的緊縮、甚至貿易品和資產價格通縮(如中國和北亞),或將在今年2季度後為美國通脹和增長“降温”,加速通脹預期下行。

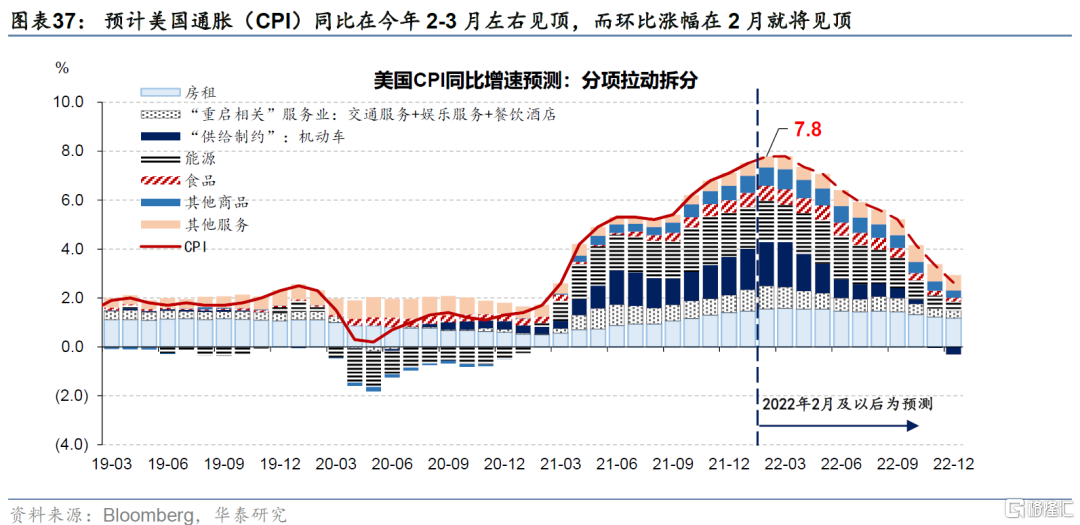

如我們在20220112《12月FOMC紀要緣何引致軒然大波》中所述,我們預期通脹指標可能在今年一季度末左右開始回落——一方面,進入2月以來,歐美主要經濟體疫情加快緩和,多國已全面放鬆疫情管控、全球經濟從O株影響中恢復的速度或快於去年夏季的Delta疫情;我們中性預計今年二季度,全球服務業、以及人員跨境流動將再度全面重啟,供應鏈衝擊及滯脹壓力有望減弱。另一方面,美聯儲目前參考的通脹模型納入了較多可貿易品,按此前一般規律,中國週期大幅減速的影響或在今年1-2季度之間傳導至全球貿易和可貿易品價格(回落)上。全球週期減速、可貿易品價格開始轉向,有望壓低聯儲通脹預測模型中的“高通脹”概率。綜合考量,通脹預期難以持續加速上行,我們中性預計美國CPI、核心PCE等通脹指標(同比)將在今年2-3月見頂(以3月CPI數據為例,將在4月上旬公佈)(圖表37)。

對市場節奏的一些早期預判:

如果通脹拐點如期出現、且增長(需求)乏力,聯儲政策或有轉機;計入政策反應“滯後期”——去年聯儲對通脹形勢的判斷及政策轉向就是“滯後”的,今年下半年未必如市場“線性外推”的預期一般維持鷹派立場、而是可能轉回中性政策取向。市場尋找新的“利率平衡點”可能先於聯儲正式轉向,屆時金融資產價格波動率可能回落。

風險提示:

1)俄羅斯-烏克蘭地緣政治衝突可能加劇海外通脹短期上行壓力、帶來更多不確定性;

2)疫情超預期反覆,再度造成供應鏈的反覆衝擊,加大通脹壓力。