本文來自:申萬宏源策略

一、我們與短期市場生物鐘已基本保持一致,重申判斷:科技成長已現“絕望性價比”,超跌反彈會隨時出現,但中期反轉的條件尚不具備。1月社融信貸反映“寬信用有效,但還需再接再厲”,這有利於穩增長“躁動邏輯”延續。穩增長只做春季躁動,做到兩會前。

年初以來,市場生物鐘出現了一系列變化,比如:更重視短期變化,更重視海外不確定性,更重視性價比,機構投資者減倉和調倉的意願也明顯提升。我們全年V型的判斷,左半邊正在驗證。但開年市場生物鐘快速變化,客觀講,我們也需要調整、適應。不過現階段,我們與市場的生物鐘已基本保持一致,短期判斷不需要調整,再次重申:(這裏直接引用2月12日一週回顧與展望報吿《科技成長初現“絕望性價比”,成因、展望與應對》原文)

1. 看短期,科技成長性價比已明顯改善,超跌反彈不需要解決所有問題,可能在“很博弈的時點”出現。但如果中期問題不解決,可能只是弱反彈。超跌反彈的發生,行情從調整階段進入磨底階段。看中期,科技股中級別反彈可能需要滿足兩個條件:1) 美聯儲緊縮兑現,緊縮預期的演繹邊界明確。2) 科技成長景氣分化的線索明確,結構性機會是有效反彈的起點。

2. 穩增長板塊投資按照原計劃進行,只做春季躁動,做到兩會前。1月社融信貸總量強 + 結構上有瑕疵,指向穩增長有效果,但效果還不夠,政策仍需繼續發力。而週五公佈的央行四季度貨幣政策執行報吿,也指向寬信用需要再接再厲,這意味着穩增長的“躁動邏輯”還有進一步演繹的空間。

短期重倉穩增長和科技的投資者,暫時難有大的勝負了。這種時候,就應該把更多精力放在思考中期,備戰真正的勝負手上。

二、討論三個中期問題的思考:

1. 穩增長在兩會前和兩會後,在預期演繹上有什麼區別?

其實,穩增長做到兩會前,是比較一致的預期。這種情況下,兩會前穩增長難免提前博弈加劇,但這種博弈的價值並不大。更重要的是要想清楚,兩會後有哪些驗證,預期演繹會有哪些變化,我們重點提示三點:

(1) 兩會政府預算報吿,是市場評估全年穩增長力度的重要基礎素材。中性假設是,政府預算報吿還會兼顧財政紀律。這意味着,在一季度集中發力後,全年財政支出強度再向上的想象空間有限。春季躁動期間,大家預期一季度寬信用有保障是合理的,也應該能驗證。但兩會後,穩增長髮力線性外推的空間被壓縮,股價上行阻力就會相應加大。

(2) 兩會後,全年國內政策展望趨於清晰,美聯儲緊縮邊界卻未必能完全看清。一個完全可能出現的情況:3月加息落地後,美國經濟延續恢復,通脹壓力仍偏高,市場完全可以再發酵6月加息50bp的預期。此時,人民幣匯率貶值預期可能捲土重來,國內政策約束增加,市場對穩增長效果的驗證就會更加苛刻。兩會前數據不好(社融信貸的結構,還有PMI、工業增加值、房地產、基建等關鍵數據)預期政策還要寬沒問題,春季躁動就應該遵循“躁動邏輯”。兩會後數據好就是好,不好就是不好,“躁動邏輯”總要迎來“決斷時刻”。

(3) 兩會後,一季報預期驗證期到來,挖掘可以外推的高景氣成為機構投資者的重點工作。在公募存量博弈 + 已明顯減倉成長、部分換倉穩增長的情況下。穩增長和科技成長難免會有“蹺蹺板效應”。所以,兩會後對穩增長的邏輯演繹,還是要再苛刻一些。

2. 一季報新能源驗證分化的基本面,足夠支撐板塊反彈延續嗎?尋找新的市場主線,哪些方向是種子選手?

年初以來,新能源各細分領域普跌,全年依然有供需緊平衡預期、盈利能力有望繼續改善的方向(鋰、電池化學品、光伏輔材、風電),並未體現出優勢。這反映出以基本面分化預期為引子,微觀結構問題發酵才是主要矛盾,在公募2021年底全面超配新能源各細分領域的情況下,基本面分化就意味着公募面臨較大的減倉調倉壓力,這會帶來陣痛,傷害總體賺錢效應,引發風險偏好回落。

一季報新能源如果驗證了分化的基本面,風險偏好會企穩回升嗎?歷史上,公募第一大重倉行業,如果出現業績增速回落,ROE分化,行業調整的時間通常在兩個季度左右。消化重要微觀結構問題,是一個緩慢的過程。在分化的基本面下,向景氣延續方向聚焦,對於單個投資者來説可行。但歷史上,公募第一大重倉行業,景氣細分方向再聚焦,能夠容納的持倉,大概率明顯小於之前的規模。

所以,新能源2022年景氣分化,已不能“一站式解決全部問題”,尋找新的主線方向實在必行,哪些方向是種子選手?歷史上,在經濟暫時難回覆蘇週期的情況下(這意味着週期股成為新主線的概率較低),在其他公募重倉方向上尋找新主線的勝率更高。21Q4公募持倉比例排名前5的行業是電氣設備、食品飲料、電子、醫藥生物、計算機。後續我們會重點關注:食品飲料(消費品22H2相對業績趨勢佔優,一季報提前驗證的景氣趨勢容易線性外推)、計算機(東數西算中短期還是主題投資,但其長期產業趨勢的形成與識別,可能是2022年自下而上研究最重要的方向之一)、消費電子(重點還是消費電子景氣恢復,上半年可能缺乏有效驗證,但下半年仍有樂觀預期)的一季報驗證情況,以及細分領域景氣外推情況。

如果這些“種子選手”都失利怎麼辦?這種情況下,二季度低估值防禦,三季度復甦驗證,做週期股高彈性,可能成為全年勝負手。

3. 年初以來,事件性利空不斷,這種情況該如何理解?

年初以來,事件性利空不斷,給市場造成了很多困擾。美聯儲“沒有最緊只有更緊”,市場從懷疑加息,到預期6-7次加息,從擔憂Taper影響經濟,到預期縮表,預期變化的過程中,出現了一系列的事件性利空。國際關係持續緊張,中美摩擦反覆。俄烏關係依然緊張,美俄關係惡化又在本週對全球風險偏好造成了實質傷害。新經濟領域同樣事件性利空不斷。醫藥帶量採購事件催化不斷;中美在CXO領域的摩擦被放大為整個新經濟領域的不確定性;互聯網監管政策似乎也難言出清,週五發改革“引導外賣等互聯網平台企業進一步下調餐飲業商户服務費標準”,美團回調近15%,又一公募重倉股遭遇事件性衝擊。

這種情況該如何理解?長期問題就在那裏,事件衝擊難免時有發生。美聯儲緊縮預期22H1就會發酵,也許超市場預期,但在我們的框架中本就是基準假設(詳見我們2021年12月18日發佈的2022年A股投資策略《浴火·重生》)。國際關係複雜化冰凍三尺非一日之寒,背後是全球缺乏新的經濟增長點 + 中國國際競爭力增強,也加速了全球問題的暴露。中國經濟結構調整進入深水區,維持醫保支出的持續性,規範互聯網行業發展,難免動到既得利益。

事件衝擊的密度有偶然性,但發生是必然的。變化更大的東西,是股票市場抵禦事件性衝擊的能力。2021年基本面趨勢向上,長期樂觀預期有短期支撐,市場抵禦事件性衝擊的能力當然是強的。而2022年基本面趨勢向下,市場對短期變化的關注度提升。長期問題的短期映射就會明顯擾動市場預期。“長期問題不重要”,“長期問題已出清”,這兩句話在2022年都非常危險。這個年份,更審慎的評估市場的安全邊際,總是沒錯的。

附1:性價比指標跟蹤

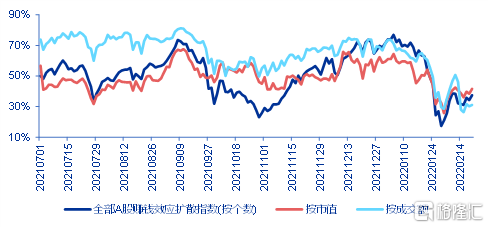

圖2:本週全部A股賺錢效應小幅擴散

圖3:本週全部A股上行動量小幅回升,下行動量繼續回落

圖4:本週融資情緒指數繼續回落

圖5:本週創業板相對滬深300的賺錢效應繼續低位徘徊

圖6:截至週五,科技成長仍未有效脱離“絕望性價比”區域,穩增長和防疫放鬆相關的銀行、休閒服務、鋼鐵和建築裝飾賺錢效應仍處於高位區域

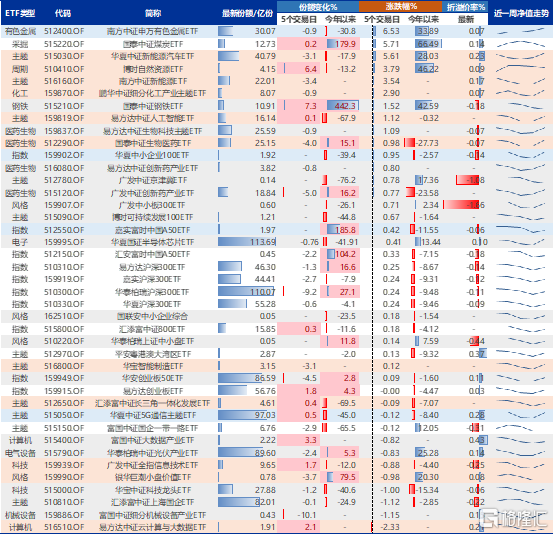

附2:重點ETF跟蹤