本文来自:樨樨和她的油气小伙伴,作者:张樨樨团队

核心观点

近期油价再创新高至95美金附近。高位油价下,需要关注哪些变量,以及石化板块有哪些投资机会?

1) 需求端,无论是基于IEA预测,还是基于OPEC预测,全球原油需求都将在2022年达到或略超过前高2019年的水平。航空煤油需求是全球石油需求修复的最后一环。

2) 页岩油2021年在碳中和压力下,页岩油资本开支、钻井活动和产量数据恢复速度一直慢于预期。2022年资本开支和供给弹性有望回归。

3) OPEC增产不及预期,市场担心OPEC实际增产能力有限。以沙特、伊拉克、阿联酋三个海湾国家为首,仍有增产能力(我们估算在320万桶/天左右)关注海湾三国尤其是沙特的增产意愿,决定了2022年5月起能否平衡市场。

油价观点:不排除短期进一步冲高,二季度有望回落,全年中枢可能维持70-80美金。

投资观点:1)重视油服板块的交易性机会,首推中海油服;2)油公司中,首推中国海洋石油。关注中国石油、中国石化、以及中曼石油;3)替代路线化工品,受益油价中枢高位,推荐衞星化学、宝丰能源。

风险提示:油价大跌且2022年中枢显著低于我们预期的风险;油公司资本开支意愿不足的风险;材料(如钢材等)、人工成本涨幅过快的风险。

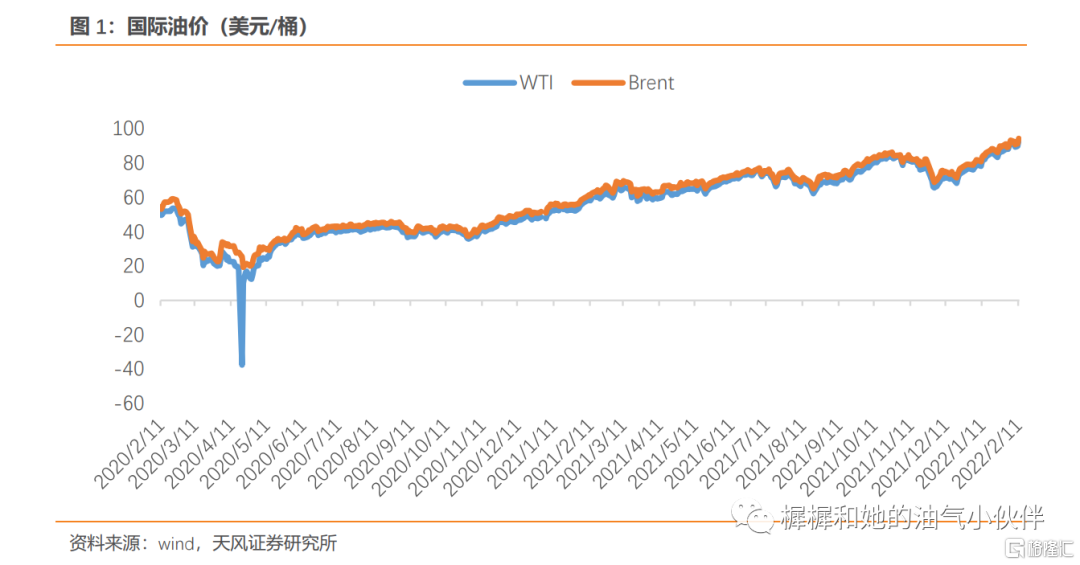

1. 近期油价再创新高至95美金附近

近期,在多重因素驱动下,国际油价再创阶段性新高,布油至95美金附近。高位油价下,需要关注哪些变量,以及石化板块有哪些投资机会?将在本文中讨论。

2. 需求:即将回到前高,关注航煤

按照IEA预测,2022年全球石油需求将同比+320万桶/天;OPEC预测水平更为乐观,2022年同比+420万桶/天(2021年同增570万桶/天)。无论是基于IEA预测,还是基于OPEC预测,全球原油需求都将在2022年达到或略超过前高2019年的水平。

航空煤油需求是全球石油需求修复的最后一环。根据IEA数据,2020年疫情下航空煤油需求同比2019年下降330万桶/天,2021年仅小幅修复50万桶/天,2022年预期恢复100万桶/天,离疫情前仍有280万桶/天的待修复空间。

国际航空ASK数据截至2021年12月,仍受到疫情影响尚未完全恢复,欧洲、中国部分航空公司ASK相比2019年同期分别-27%、-54%。

3. 页岩油:资本开支和供给弹性有望回归

2021年,碳中和压力下,页岩油资本开支、钻井活动和产量数据恢复速度一直慢于预期。截至2022年2月4日,尽管WTI油价已经突破90美金/桶,美国石油钻机数量回升到497个,仍远低于当时2018年油价在70多美金时的钻机数量(861个)。页岩油公司一直强调资本开支纪律,以应对来自华尔街投资者的压力。体现在产量方面,美国页岩油2021年同比基本持平无增长。

2022年能否出现转机?主要油公司和页岩油公司的资本开支指引还未公布。油价上涨带来页岩油开采的经济性超预期改善,页岩油公司的盈利出现V型反转。根据RBN统计,37家页岩公司的盈利,从2020年二季度低点,到2021年一季度达到三年高点。2022年我们可能要关注经济性驱动页岩油公司增加资本开支。

根据Rystad Energy数据,美国页岩油,2022年资本开支预计大幅增加18%,从2021年的860亿美金增加到2022年的1020亿美金。产量方面,最近的EIA月报上调了对2022年美国原油产量的预测至1200万桶/天,同比+80万桶/天。由于最近油价表现超出市场预期,不排除进一步上调2022年页岩油资本开支和产量预期。

结合最新数据,美国2月11日当周美国石油钻机数量516个,环比+19个,增速有所回升。

4. OPEC有效产能还有多少?

OPEC增产不及预期,市场担心OPEC实际增产能力有限。2022年12月,OPEC+只增产26万桶/天,未达到既定的40万桶/天增幅。

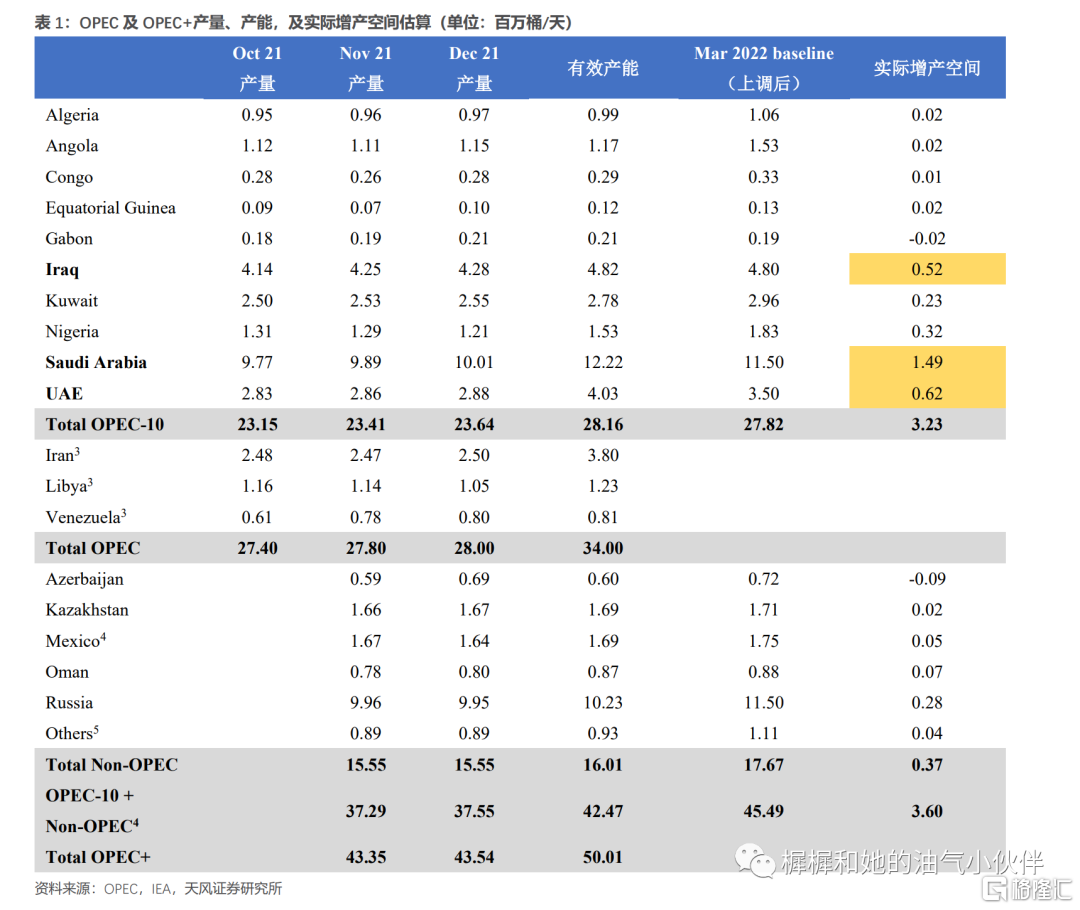

首先,分析OPEC增产不及预期的原因,主要是部分小的产油国已经达到了生产能力上限。如下表中,阿尔及利亚、安哥拉等国,难以继续增产。

其次,关注2022年5月OPEC产量基线一次性上调170万桶之后的实际增产能力。以沙特、伊拉克、阿联酋三个海湾国家为首,仍有良好增产能力(我们估算在320万桶/天左右)。所以要关注这几个国家尤其是沙特的增产意愿,决定了2022年5月1日起是否能够给出增产量以平衡市场。

5. 油价观点和投资观点

目前的供需假设下:1)2022年需求按照IEA预测增加320万桶/天;2)供给端,美国+加拿大产量2022年同增140万桶/天;3)OPEC因部分国家增产能力不足,按照既定增产路径的一半给与增量假设。2022年全球供需趋向于宽松,但5月OPEC基线上调之前仍可能偏紧。

对于油价:不排除短期进一步冲高,二季度有望回落,全年中枢可能维持70-80美金。

投资观点方面:

1)重视油服板块的交易性机会。

按照历史经验,油服公司的基本面和股价滞后表现于油价。2014年中期油价见顶,而中海油服、杰瑞股份股价阶段性高点都出现在2015年中期。2018年10月油价见顶,而中海油服、杰瑞股份股价在2019年都有100%以上的涨幅。

从油服行业基本面来看,海上油服使用率处于复苏通道,2022年部分船型使用率有望回升至70-80%;页岩油服方面,美国2月11日当周美国石油钻机数量516个,环比+19个,增速回升。

2)油公司中,首推中国海洋石油。关注中国石油、中国石化、以及中曼石油。

中国海洋石油拥有成本优势,上游成本30美金左右。且公司计划在A股上市,近期承诺在获股东大会批准后,2022-2024年之间,股息不低于0.7港元/股,股息支付率不低于40%。拥有较强的安全边际和分红回报率。

3)替代路线化工品,受益油价中枢高位,推荐衞星化学、宝丰能源。

6. 风险因素

1. 油价大跌且2022年中枢显著低于我们预期的风险; 2. 油公司资本开支意愿不足的风险; 3. 材料(如钢材等)、人工成本涨幅过快的风险。