受房地產行業不確定性的影響,9月以來物業管理板塊開啟了“俯卧撐”模式。短短半個月內,恆生物業服務及管理指數的跌幅接近20%,隨後雖然有所反彈,但是截止2021年10月11日仍較高點下跌近30%,儼然失去了以往“萬眾矚目”的地位。

(來源:WIND,格隆彙整理)

而商業運營,作為物管板塊之中的一個細分賽道,在本輪衝擊之下,也呈現出明顯的回撤。與此同時,2021年8月份社會消費品零售總額同比增長2.5%,大幅低於此前7%的預期,又進一步加劇了投資者對於商業運營未來發展的擔憂。

在此情況下,商業運營賽道是否還值得繼續關注?又該篩選怎樣的投資標的?接下來,筆者將就這一細分賽道進行分析。

一、商業運營的安全邊際

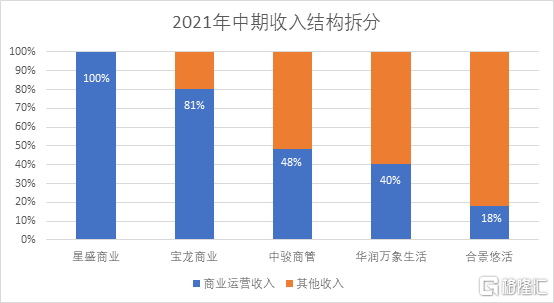

商業運營是:為購物中心提供開業前的建築諮詢、定位諮詢、商户招攬;並在開業後為購物中心持續提供運營、企劃、商户管理等一系列服務。主要上市公司包括:華潤萬象生活、寶龍商業、星盛商業、合景悠活、中駿商管等。

注:數據來源於上市公司2021半年報,其中中駿商管、華潤萬象生活、合景悠活商業運營收入包含寫字樓等商業物業

從收費模式來看,在購物中心開業後,收入通常來源於兩個部分:1)向商户按照每月每平方米收取固定的管理費及推廣費;2)向業主提供租户管理及收租服務,按照租金的一定比例提取。

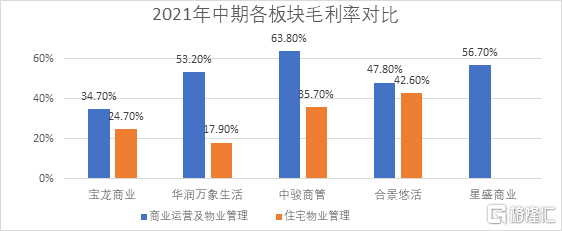

其中,管理費和推廣費是商業運營企業構築的第一層安全墊,所有商户只要進駐購物中心,不論客流、銷售額如何變化,就需要按時繳納該項費用。並且,商業物管費和推廣費不受政府限價制約,合同到期後就存在漲價的機會,是物業管理中當之無愧的高盈利優質資產,享有較高的利潤率。

注:數據來源於上市公司2021半年報

其次,商業運營企業會向業主方收取一定比例的租金分成。而租金大致分為兩種:1)固定租金;2)固定租金與銷售額抽成租金取其高。因此,當購物中心出租率保持穩定,即使是銷售額下滑,也有固定租金作為保底收入,進而構築了商業運營企業的第二層安全墊。

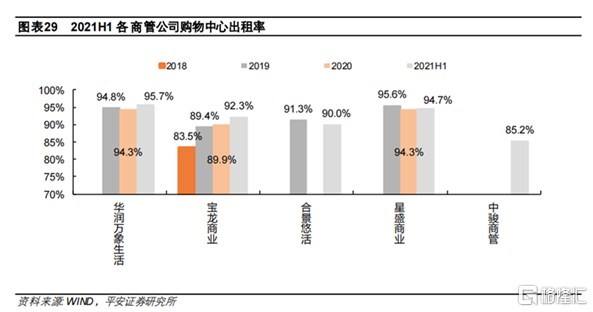

(來源:WIND,平安證券,格隆彙整理)

結合以上分析,我們可以得出結論,商業運營企業存在盈利的安全邊際,而安全邊際的衡量指標就是——出租率。目前,幾家上市的商業運營企業出租率都表現不錯,且根據贏商網數據顯示,2021年一季度重點一二線城市平均空置率為9.1%,較2020年四季度相比下降了1.2%,體現了行業整體在向着積極的方向發展。

二、商業運營的增長空間

投資僅有安全邊際是不夠的,仍需要尋求上漲空間。而商業運營的上漲空間源於:1)新開業購物中心數量的增加;2)已開業購物中心銷售額的增長。其中,新增開業面臨上游房地產開發的不確定性,但筆者認為有一個指標可以在“不確定”之中尋找“確定”,即合約面積與在管面積的比例,該指標體現已鎖定的未來增長。

截止2021年6月30日,幾家商業運營企業的合約/在管面積比均保持在1.5以上,説明至少鎖定了未來50%以上的增速,假設在2-3年內完成轉化,那平均每年也有20-30%左右的增幅。

注:數據來源於上市公司2021半年報,其中華潤萬象生活合約面積含未簽約但華潤置地已獲取的儲備項目

另一方面,相比於外延式的面積擴張,已開業購物中心的內生式增長更為重要,體現了企業的運營實力,也是永續增長的保障。因為商户在租約到期後,可以比較順利的實現租金、物管費和推廣費的自然上漲,所以此處着重討論“超額增長”——即超越固租門檻後的銷售額提成。

此前,8月份社會消費品零售總額低於預期,引起了部分投資者對於商業運營投資邏輯的擔憂,但筆者認為着實有些反應過度了。

首先,社會消費品零售總額囊括了:汽車、石油、傢俱、建築裝潢、文化辦公、藥品等一系列與購物中心無關的消費數據。其次,每一個專業的商業運營企業都是在精選頭部消費,他們代表了全國最前沿、最受歡迎的消費品牌, 並持續優化其品牌組合。因此,通過社會消費品零售總額來判斷購物中心銷售額,是比較片面的做法。

從具體數據來看,上半年華潤萬象生活全口徑銷售總額比2020年同期增長84.4%;寶龍商業全口徑銷售總額比2020年同期增長51%,比2019年同期增長10%;星盛商業的可比同店銷售額較2019年同期增長8%。雖然幾家上市公司對於銷售額的披露口徑不同,但從大體趨勢上還是可以判斷,購物中心銷售額已經較2019年疫情之前實現了一定幅度的增長。

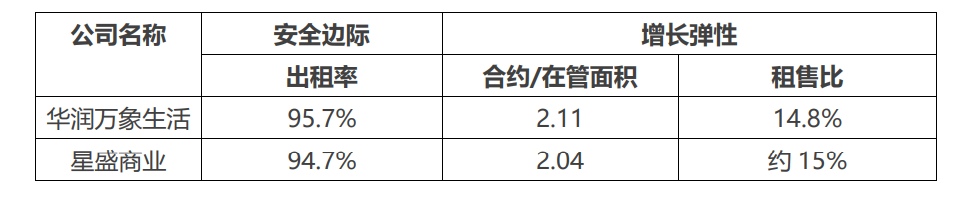

進一步來看,銷售額的增長將在多大程度上轉化為租金的上漲呢?這取決於租售比。2021上半年,華潤置地的租金收入為83億元,對應華潤萬象生活銷售額560億元,租售為14.8%;根據平安證券的研究報吿顯示,星盛商業的平均租售比在15%左右,兩者均在比較健康的水平,且保留了較好的向上彈性。(寶龍地產因為沒有披露租金收入,所以租售比無法獲知。)

小結

綜合以上分析,筆者比較出乎意料的發現,星盛商業竟然在“安全墊+增長彈性”方面是可以與華潤萬象生活向比肩的。

(來源:公司公吿,格隆彙整理)

此外,星盛商業還有一個特點——第三方面積佔比達62%,在外拓道路上先行一步,如果第三方外拓持續發力,相信會被市場給予更高的估值溢價。

根據平安證券的盈利預測,目前公司的市值僅為2022年淨利潤的11倍PE,處於非常具有吸引力的價值投資區間。短期市場或被極端情緒影響,但相信長期來看一定會迴歸對企業基本面的判斷。