本文来自格隆汇专栏:国信策略燕翔,作者:燕翔、许茹纯、朱成成、金晗

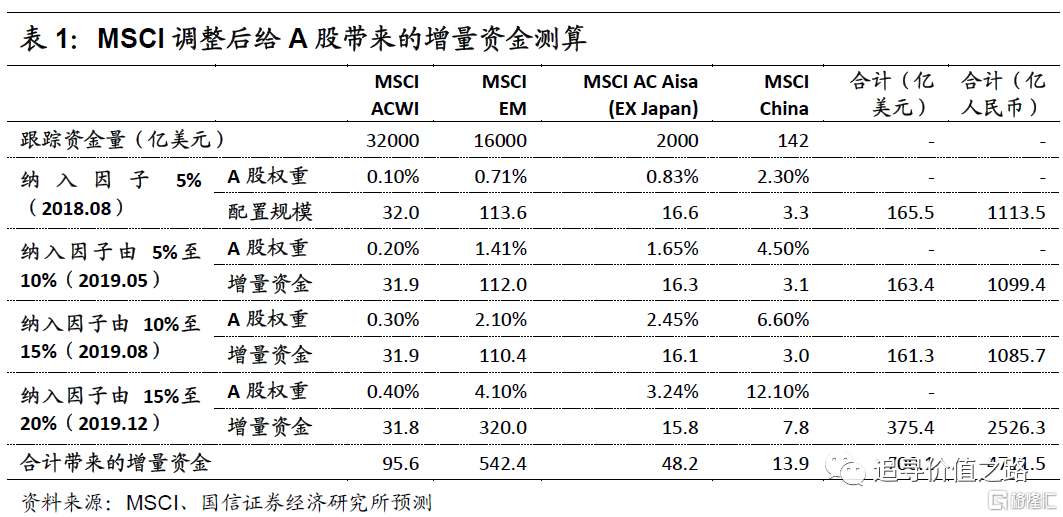

2000年以来A股的国际化进程在不断推进。2002年11月《合格境外机构投资者境内证券投资管理暂行办法》正式出台,2011年12月RQFII机制启动,2019年9月,国家外汇管理局已宣布取消QFII/RQFII额度限制。2014年11月沪港通正式开通,2016年12月深港通正式开通。2018年5月份 A股开始正式被纳入MSCI,至2018年8月,A股纳入因子为5%。2019年5月MSCI将A股纳入因子由5%提升至10%,2019年8月A股纳入因子提升5%至15%,同时一次性以15%的比例纳入创业板大盘股。2019年12月A股纳入因子提升5%至20%,同时一次性以20%的比例纳入创业板中盘股,至此MSCI对于A股的“三步走”纳入扩容计划已顺利完成。

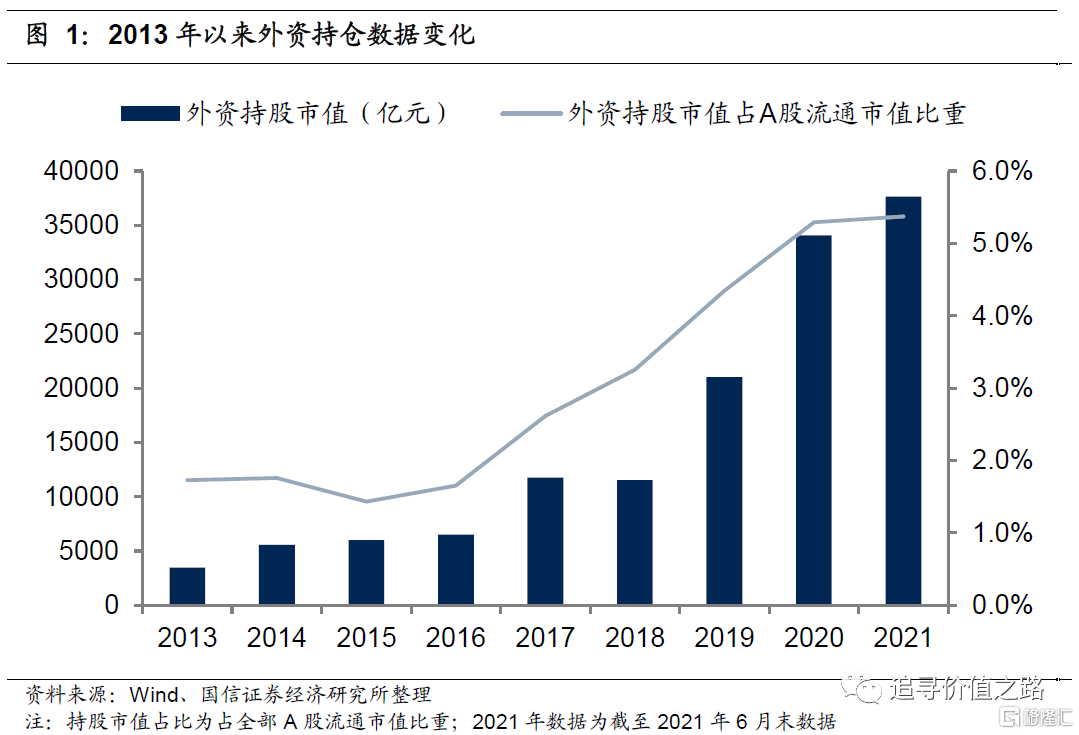

随着我国对外开放程度不断加强,外资持股市值也在逐年提升。外资投资A股市场主要通过陆股通和QFII/RQFII两个渠道。根据央行定期披露的境外机构和个人持有境内人民币股票资产数据来看,外资持股市值由2013年的3448亿元升至2021年二季末的3.8万亿元。从持股市值占比来看,2003年以来,外资持股占比由1.7%大幅升至2021年二季末的5.4%。其中已披露的陆股通持股市值为2.5万亿元,占外资持股市值比重为66%,因此总体来看,陆股通是当前外资布局A股市场的主要渠道。

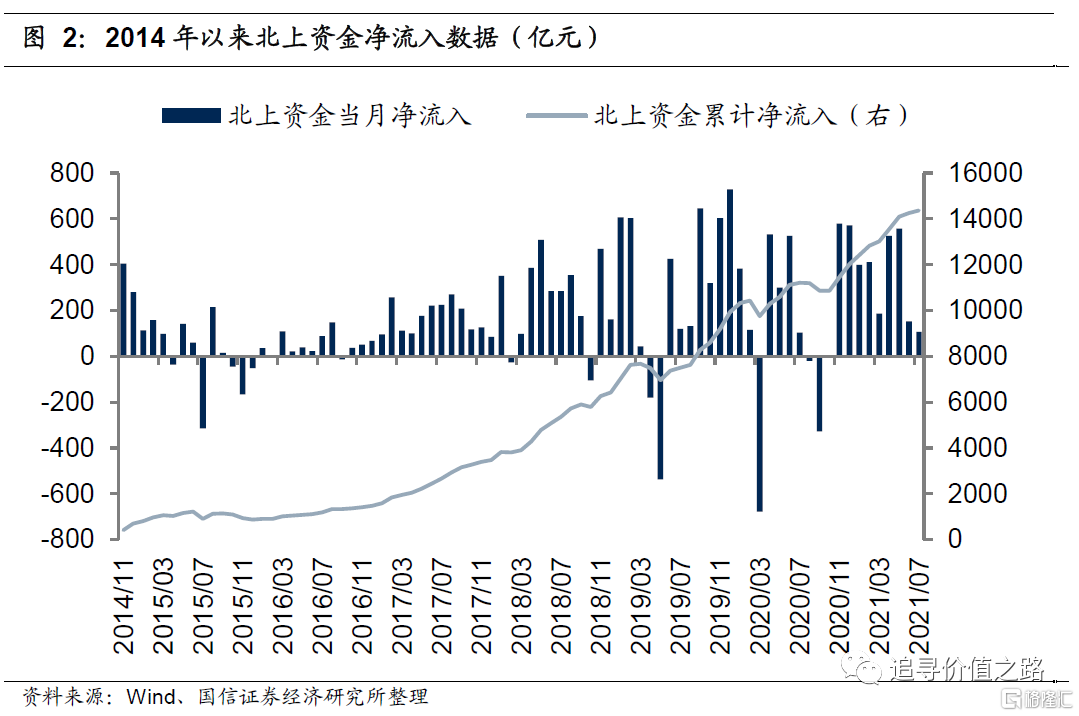

从资金净流入来看,2018年以来陆股通资金单月净流入规模中枢显著抬升。自2014年沪港通开通以来,北上资金每年均维持正流入状态,且整体上净流入规模中枢在逐年扩大。2014年至2017年期间陆股通资金单月流入流出规模大多在200亿元范围内,而2018年开始,陆股通单月流出流入额多在600亿元左右,单月流入流出规模中枢显著扩大。

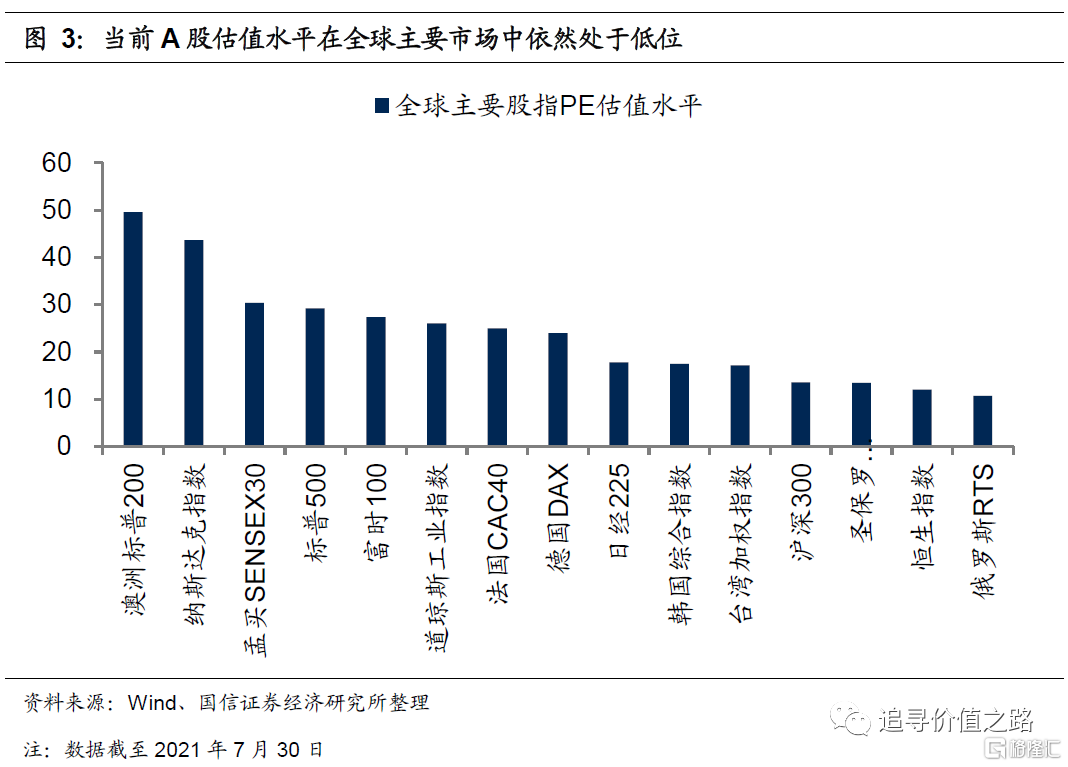

目前A股市场在盈利好、估值低的组合下具备非常高的投资性价比。从基本面的驱动因素看,去年新冠疫情爆发使得全球经济大幅下挫,但由于国内疫情防控成效好于国外,我国经济修复的节奏也要显著领先,去年全年我国GDP增速为2.3%,是全球主要经济体中唯一取得正增长的国家。最新经济数据显示当前国内经济依然维持较为稳定的复苏态势,我们也预计二季度A股上市公司整体利润增速预计仍将维持50%左右的增速快速增长。从估值角度看,当前A股估值并不贵,并且在全球主要市场中依然处于低位,具备较高的投资性价比。截至7月30日,沪深300指数估值为14,大幅低于澳洲标普指数(50)、纳斯达克指数(44)、印度SENSEX30(30)等发达、市场新兴市场指数。

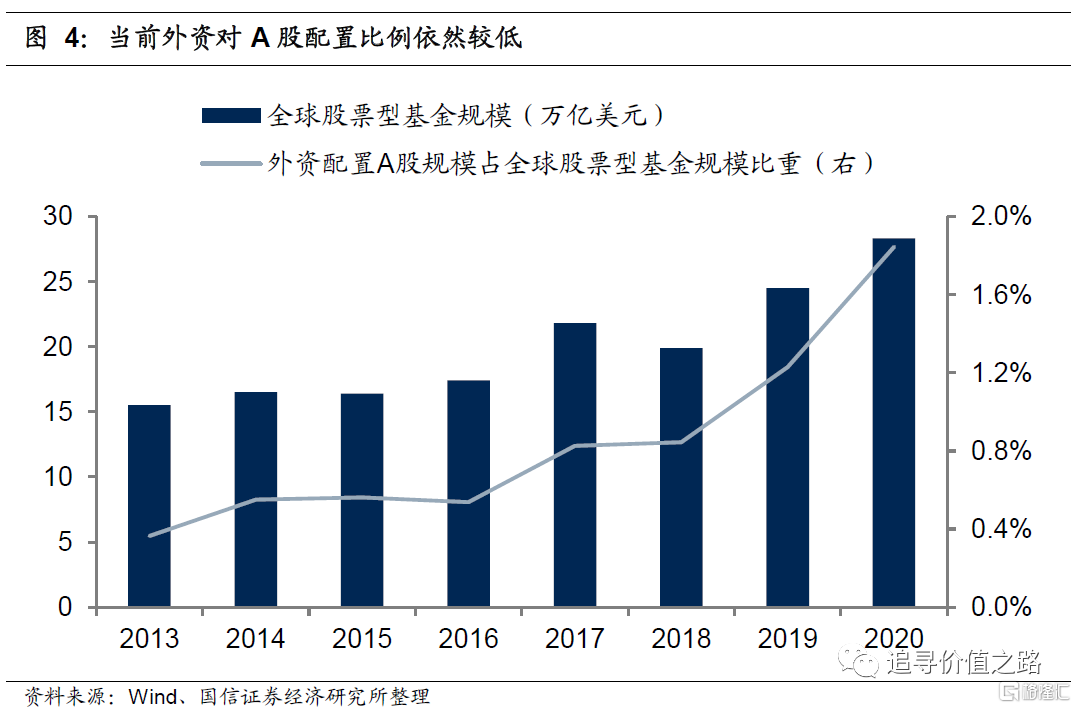

并且当前外资对A股配置比例依然处于明显的低配状态,长期来看外资持续净流入依然大有空间。根据世界银行数据,2003年以来A股总市值占全球股票市值比重上升趋势非常显著,截至2019年,A股市值占全球股票市值比重由1.6%上升至10.2%。但当前外资对A股配置比例依然处于明显的低配状态,一是从外资配置A股规模占全球股票型基金规模比重来看,截至2020底全球股票公募基金总规模是28.3万亿美元,外资配置A股市场资金为5225亿美元,占比仅为1.8%。二是当前MSCI全球指数中A股权重同样仅为0.4%,占比同样较低。所以总体看,目前A股在外资的全球资产配置中依然是明显低配的,长期来看外资持续净流入依然大有空间。