機構:國信證券

評級:買入

Q3 收入同比增 32.6%,中國內地及香港收入佔比持續上升

Q3 營收為 10.83 億美元(約合人民幣 76.38 億元),同比增長 32.6%,環比增加 15.3%,高於市場預期的 9.948 億美元;Q3 毛利為 2.620 億美元,同比增加 54.3%;歸母淨利潤為 2.56 億美元,同比增加 122.7%,創歷史新高;毛利率為 24.2%。中芯國際調整全年收入增長預期,上修為 24%到 26%,全年毛利率目標高於去年。三季度營收增長的主要原因是報告期內需求強勁、平均售價上升和其他收入增加。分地區看,中國大陸收入佔比持續增長至 69.7%,證明我們去年以來的判斷——受益於芯片代工國產化,我們認為該趨勢仍將持續,並將維持高速增長趨勢。

2020Q4 收入指引環比減少 10~12%

由於出貨量減少、產品組合變化導致 ASP 下降,產能利用率下降,以及其它收入貢獻減少,公司對 2020Q4 收入指引環比減少 10%~12%。

14/28nm 合計貢獻 14.6%收入

14/28nm 合計佔 9.1%,環比提升 5.5 個百分點。

在中國大陸擁有絕對壟斷的競爭格局,維持“買入”評級

買科技公司,就是買壟斷。中芯國際的競爭格局超過中國大陸任何一家公司。

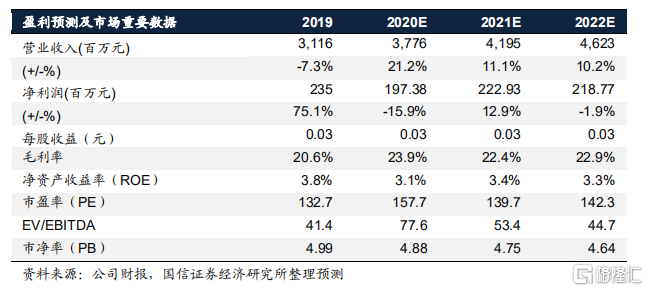

“資金+技術”雙壁壘確保公司龍頭地位競爭對手難以企及。從全球範圍看,中芯國際作為半導體代工的技術跟隨着,技術節點突破是關鍵,應該先看公司的技術,再看收入,最後才是利潤。從供給的角度看,在中國大陸中芯國際的競爭格局非常好,既是現在的龍頭,也是未來的龍頭。在可見的未來,在 14nm及以下的先進製程領域,中芯國際在中國大陸不會有競爭對手。預計2020~2022 年收入分別為 37.76 億美元/41.95 億美元/46.23 億美元,增速21.2%/11.1%/10.2%,2020~2022 年利潤分別為 1.97 億美元/2.22 億美元/2.18億美元,增速-15.9%/12.9%/-1.9%。維持業績預測和“買入”評級。

風險提示

先進工藝進展不及預期,全球產能鬆動,影響公司毛利率。