機構:浦發銀行

評級:買入

目標價:18.00港元

漸進式復甦與我們此前預期一致:我們曾在 5 月 6 日首次覆蓋報告《同程藝龍:靜待“寒冬”消退》中,給出不同於市場的觀點——“持有”評級,主要由於“行業回暖速度或慢於預期,考慮到疫情不確定性以及‘後疫情’影響”。而此後北京、新疆等地先後暴發二次疫情,進一步推遲了全國旅遊業相關政策的放開, 並抑制了居民的出行意願因此,公司近幾個月的股價表現也落後於 MSCI 中國可選消費指數20 日均價與我們此前14.0 港元目標價基本一致。

疫情得到控制,出行需求不斷釋放,上調至“買入”評級:隨着國內疫情趨於穩定,經濟逐步回暖,旅遊業復甦趨勢明朗。我們認為公司已經度過至暗時刻,增長的不確定性基本消除,所以上調至“買入”評級。政策端,全國景區承載量已由 30%上調至 50%,並開放景區室內場所,出行基本恢復常態;十一黃金週火車票預訂恢復往年火爆,出行意願高漲;經濟穩步復甦,助力居民旅遊消費能力提升。公司層面,得益於有效成本管控,二季度利潤遠超市場預期。同時,公司預計第三季度收入同比下降 5~10%,正逐步恢復到疫情前水平。

加大線下獲客,豐富流量入口:我們仍然看好公司獨有的微信流量紅利,以及在低線城市的優勢。低線城市旅遊業在疫情中率先回暖,二季度公司低線酒店間夜量同比上升 15%。此外, 同程藝龍也與酒店、旅遊景區合作,加碼線下流量獲取,包括增設線下掃碼,汽車售票機等。線下獲客使得公司獲客渠道更加多元化,且成本較低。目前,線下獲客用户貢獻約8%的MPU,預計下半年有望超過10%。

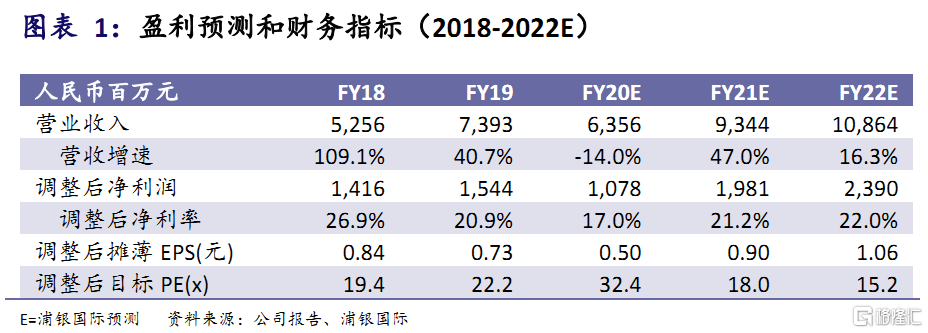

上調至 “買入” 評級,提升目標價至 18.0港元: 由於外部環境改善,我們將 FY20-22 年調整後淨利潤分別上調 7.3%、9.2%和 8.0%,目標價提升至18.0 港元,對應32x和18x的2020E 和2021E 年市盈率。

投資風險:宏觀經濟放緩;競爭激烈。