機構:廣發證券

評級:買入

核心觀點:

Q2手遊淡季不淡。Q1手遊收入同比大幅增長64%,遞延收入達837億,為Q2增長奠定基礎,我們判斷Q2收入雖會回落,但仍強勁,根據SensorTower數據,在五五開黑節,520等年度活動助力下,《王者榮耀》5月收入環比增長31%,同比增長42%,帶動騰訊手遊收入環比增長15%,PUBG海外收入4、5月維持環比增長態勢。

DNF手遊暑期上線是近期重要催化,儲備的頂級IP手遊、海外市場是後續增長驅動。DNF手遊是今年下半年到明年的重要增量,LoL手遊、CODM國服等為明年及後年提供增量。截至6月初DNF手遊預約量超4,200萬(來自官網),熱度持續增長。Supercell的《荒野亂鬥》國服近日上線並排到iOS暢銷榜第2。

商業支付恢復,從私域流量到交易閉環,驅動社交廣告、支付增長。央行數據顯示,Q1非銀行支付機構交易額同比增長5%達61萬億元,公司財報顯示微信支付4月最後一週日均商業交易額已恢復至2019年底的水平。騰訊今年重點強化的商業生態(實現交易閉環)、線下商家數字化(藉助互聯網為線下引流),將正向促進廣告銷售,在今年618大促中也將得到驗證。小程序MAU達8.5億(數據來自Questmobile),成為全民、全場景工具。

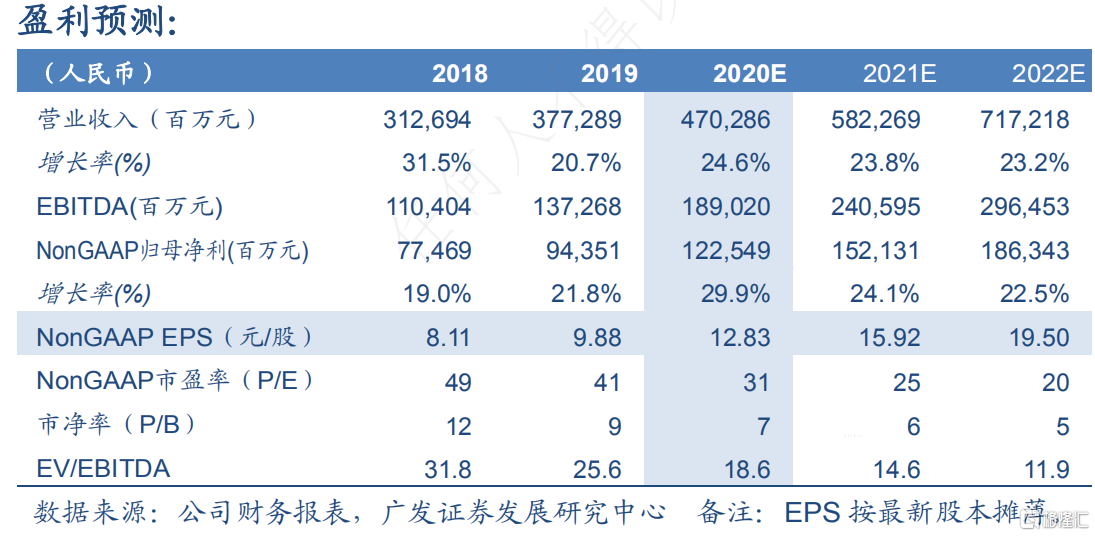

維持“買入”評級。預計20~21年NonGAAP歸母淨利為1,225億元、1,521億元,當前股價對應20~21年PE為31倍、25倍。展望未來,我們認為騰訊的各項業務增長態勢都很不錯,手遊重回強勁增長勢頭,組織架構調整、2B業務佈局已顯成效,正向促進廣告、支付、雲業務快速增長,金融科技和廣告盈利繼續提升,微信商業生態提速,疫情加速企業數字化、在線化,2B業務打開中長期增長空間。基於SoTP,得到合理價值537.0港元/股。

?風險提示:疫情短期影響支付和廣告增長;新遊版號發放和流水不達預期;微信商業生態進展不及預期;支付和雲行業競爭致費用提升。