机构:兴业证券

评级:审慎增持

目标价:11.51 港元

投资要点

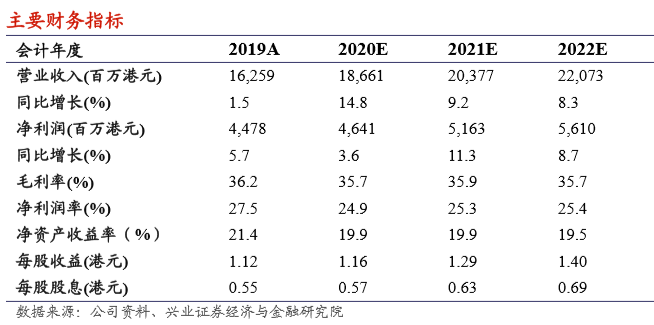

事件: 公司披露 2019 年业绩:公司收益同比增加 1.5%至 162.59 亿港元;公司股本权 益持有人应占纯利同比增加 5.7%至 44.78 亿港元;每股基本盈利为 111.8 港仙; 拟末期派息每股 30 港仙,全年派息比率为 49.3%。

点评:

(1)19 下半年,在地产竣工回暖的大环境下,公司浮法、建玻业务量价齐升, 汽玻业务稳定增长。2019 下半年,公司收益同比增长 6.6%,浮法玻璃同比增 3.5%,汽车玻璃同比增 7.6%,建筑玻璃同比增 12.5%。我们预计,浮法玻璃 主要是产品单价增长所贡献,汽车玻璃和建筑玻璃主要是销量增长。

(2)受益于浮法玻璃价格回暖和人民币贬值效应,19 下半年,三大业务综合 毛利同比增 8.0%,毛利率升至 36.3%,环比/同比均有改善。

(3)实际税率降至 10.6%,前值 14.5%。主要由于上半年出售及摊薄信义光能 的收益是免税的,马六甲工厂仍在享受税务优惠待遇。 我们认为,信义在国内的生产基地战略优势、规模效应、垂直整合及清洁能源 方面的优势无人能出其由,公司有着较强的竞争力,财务报表可管中窥豹。随 着信义产能扩张计划的落地,公司有望实现国内及国际市场份额的同步扩张。 20E 浮法玻璃有效产能同比增加 10.7%,汽车玻璃有效产能同比增加 11.1%。

我们的观点:立足短期,较高的库存压力是行业面临的主要压力,纯碱价格及 后续燃料成本下降有望缓解玻璃成本压力。立足长期,我们认为经济下行压力 下,房企融资环境升温,竣工数据仍有望延续 19Q4 的良好态势,20 和 21 年 会是竣工的两个大年。公司是竣工端复苏的最优标的。 我们维持“审慎增持”的评级,目标价 11.51 港元,预计公司 2020-2022 年实 现归母净利润分别为 46.41 亿、51.63 亿港元和 56.10 亿港元,最新收盘价对应 2020 年预测 PE 为 7.2X,股息率 6.8%。

风险提示:需求下滑、海外扩张不及预期、反倾销风险、汇率风险