機構:長城證券

評級:強烈推薦

Q3經營溢利同比+192%,業績超預期。2019Q1-3公司實現營業收入117.29億港幣,同比+9.1%,剔除匯率擾動因素同比增長13.6%;實現經營溢利增長29.8%至9.98億港元;分季度來看,Q1/Q2/Q3單季實現營業收入40.79/38.12/38.38億港元,同比分別+7.88%/7.29%/12.45%,實現經營溢利3.4/2.89/3.68億港幣,同比分別+2.72%/-7.37%/+192%。

高端紙巾推廣順利,個護新品上市,收入增速雙雙回暖。分品類來看,紙巾前三季度單季的收入增速分別為+10.2%/+9.13%/+14.23%,在木漿價格下行面臨降價壓力的情形下,公司高端紙巾新品推廣順暢及降價策略制定得當,公司Q3收入增速回升,表現靚麗。立體美、得寶的收入佔比由去年同期15%提升至今年20%。個護方面,前三季度單季的收入增速分別為-2.1%/-0.58%/+5.21%,6月份北歐品牌Libresse正式推出,帶動Q3表現較佳。

木漿價格下行彈性顯現,費用投入控制有效。公司的木漿庫存穩定在1個季度左右,儘管Q2毛利率已環比提升,但由於去年同期公司產品價格基數較高,H1利潤彈性尚未顯現。Q3來看,單季度毛利率達31.3%,同比+4.2pcpts,環比+1.3pcpts,Q1-3毛利率為29.14%,同比+0.26pcpts,利潤彈性顯現。Q3單季經營溢利率為9.59%,同比+5.89pcpts,環比+2.01pcpts,Q1-3經營溢利率為8.49%,同比+1.31pcpts。判斷公司隨着規模擴大及品牌樹立,費用投入比例逐漸減小。

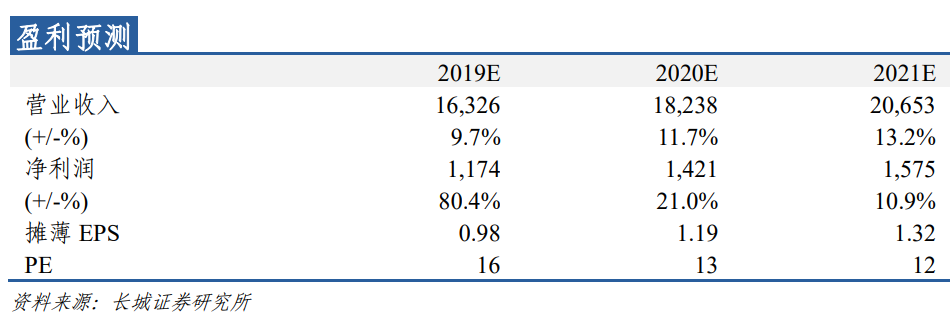

投資建議:木漿價格催化下半年利潤彈性顯現,估值有望修復。長期來看,依靠領先的產品及優勢渠道佈局,維達有望成長為亞洲個護用品龍頭企業。預計2019-2022年EPS為0.98、1.19、1.32港元,對應PE為16、13、12x,首次覆蓋給予“強烈推薦”評級。

風險提示:原材料價格上漲風險;產能釋放不及預期;行業產能擴張大於需求,競爭加劇;擴品類推廣不及預期;營銷渠道建設不及預期。