機構:國盛證券

評級:增持

1.34億澳元收購澳洲悉尼國王學院100%%股權,海外首單收購落地。此次收購協議及留任協議的總代價不高於1.34億澳元,包括託管金額1400萬澳元、向關鍵高管等相關法人團體支付不高於1050萬澳元用於留任激勵。收購價格對應2019財年曆史EV/EBITDA9.4倍,標的學校截至2019年6月30日的2019財年除税後淨利885萬澳元(摺合4696.7萬港元),EBITDA1418萬澳元(約7531.7萬港元),EBITDA率達37.5%,收購標的預計於2019年10月完成交割和並表。

標的學校:悉尼最大私立商學院,經營良好,成長性和盈利能力俱佳。作為悉尼最大的私立商學院,國王學院三大校區位於悉尼市中心商業核心區,截至最新學年有2455名擁有來自全球近100個國家,擁有碩士和學士學位授予權,開設熱門的會計、商業管理、IT、TESOL等專業,以高質量獲中國教育部正式認證。學校過去兩年經營狀況良好,學生人數方面,2019學年同增16.6%,收購前獲澳大利亞政府批准增加招生指標至3,225人(yoy31%),目前距可容納量4225名仍有30%+空間;學費方面每年均有一定增長,綜合看標的學校2019財年收入同增13%。

收購整合:為中國留學生佔比僅為1%,合作辦學突顯協同效應。澳洲留學市場歡迎度高、增速顯著,2014-2017年留學生人數CAGR達12%,國際學生增速遠快於國內學生,國際學生佔比達30%,是增速最快的國家之一,而中國是重要的供給市場。標的學校國王學院中國學生佔比不到1%,收購後有望打開國內留學生市場,提升空間顯著,具體方式包括可與悉尼國王學院實現互換學分、雙學位課程等多種合作辦學形式。

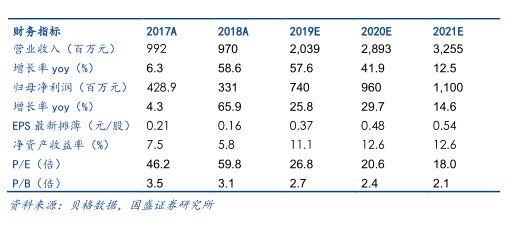

投資建議。公司作為規模最大的民辦高教上市公司,有望利用規模優勢、融資優勢及管理優勢持續擴張高教版圖,享受行業整合紅利。考慮到重慶翻譯學院和澳洲國王學院並表有望增厚2020財年收入和利潤,上調2020/2021財年淨利潤預測至9.60/11.00億元(原8.91/10.17億),維持2019財年淨利潤7.40億預測,對應EPS0.37/0.48/0.54元/股,現價對應2019/20年PE27/21倍,維持“增持”評級。

風險提示:《民促法實施條例》終稿政策不確定性風險;擴張速度不達預期;公司經營及盈利能力不達預期。