机构:招商证券

评级:中性

目标价:2.6港元

■净利润同比下降33.6%,新车业务下滑,汽车金融增速放缓

■经销网络扩张放缓,未能充分受益宝马增长,路虎和奥迪拖累业绩

■下调2019-21E净利润预测21%/21%/21%,下调目标价至2.6港元

业绩低于预期,新车销售和汽车金融表现不佳

上半年净利润同比下降33.6%至4.7亿元人民币低于预期,收入同比下降7.1%至174.3亿元人民币,综合毛利率同比减少0.5ppt至11.8%。1)新车销量同比下降5.6%至5.2万辆,豪华车销量下滑3.8%,跑输豪华车市场。下跌幅度超预期,受路虎和奥迪销量相对低迷拖累;新车毛利率同比下降1.6ppt至4.7%拖累综合毛利率,跌幅比预期少,是受新车销售中各品牌占比结构变化影响。其中豪华车毛利率下降1.6ppt至5.2%,中档品牌销售1,300辆但毛利贡献约等于零。2)售后业务收入增长7.8%,售后毛利率46.3%环比回升0.7ppt,与18年全年水平一致,贡献54.9%的毛利润,是业绩的主要支撑。3)金融服务利息及收入同比增长27.8%至4.7亿元人民币,增速大幅放缓,收入规模及毛利润贡献均低于预期。4)运营效率下降,销售/管理/财务费用率合计同比增长1.5ppt至9.7%。

核心经销品牌低迷拖累销量,经销渠道扩张继续放缓

影响上半年业绩的负面因素短期难消除:1)第一大经销品牌宝马上半年中国区销量强劲增长,但因去年公司经销网络扩张大幅放缓,公司未能充分受益今年宝马带动效应;2)其第二、第三大经销品牌奥迪和捷豹路虎的拖累(估计合计占其豪华车收入约35%)。捷豹路虎今年上半年中国销量同比下滑34.9%至5.2万辆,2019年和2020年是捷豹路虎的调整期,我们预计短期内较难出现转机。奥迪在中国销量同比增幅为1.9%,但终端折扣巨大,定价能力在传统三大豪华品牌中最弱;3)上半年公司新开经销店仅一家,合计141家,网络拓展持续放缓,预计对未来几年新车销量、售后业务规模以及汽车金融等衍生业务产生压力。

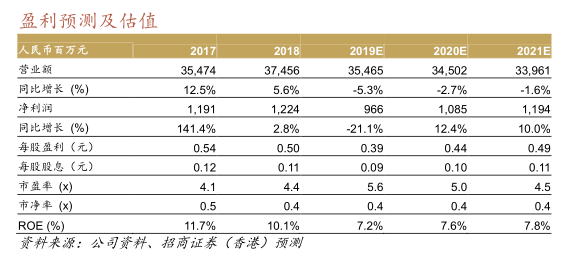

维持中性评级,下调目标价至2.6港元

下调2019-21E净利润预测21%/21%/21%,比市场一致预期低28%/31%/32%,反映新车销售增长、售后收入增长以及汽车金融业务的规模收益率下降的潜在风险。下调目标价21%至2.6港元(前次3.3港元),对应6.0xFY19EP/E(估值倍数维持)。