机构:中信证券

评级:持有

目标价:0.36港元

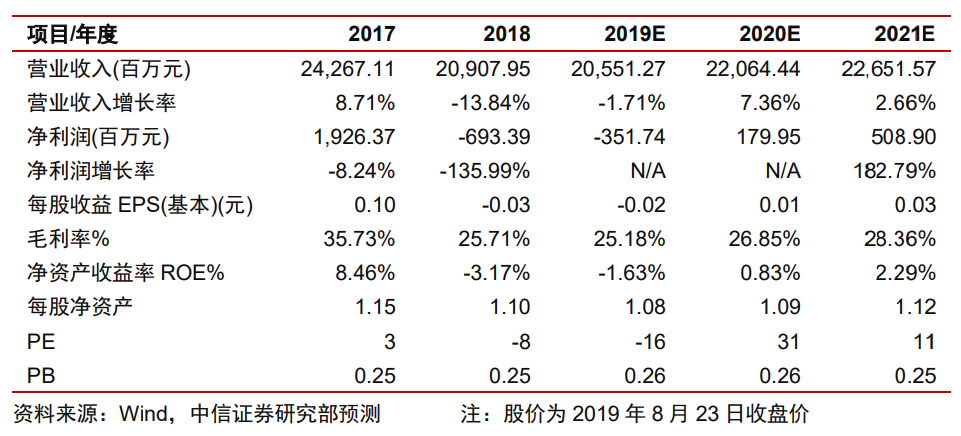

公司中报亏损幅度环比收窄7.2%,产品结构优化或助力盈利触底修复;同时推进股权结构调整,有望缓解财务压力。下调2019-2021年EPS预测至-0.02/0.01/0.03元,对应-16/31/11倍PE或0.26/0.26/0.25倍PB,给予目标价0.33元/0.36港元(对应2019年0.3倍PB),维持“持有”评级。

▍亏损幅度减小,盈利有望触底修复。公司公布2019年中报,实现营收100.02亿元(-9.3%),毛利率23.5%(-6.7pcts),归母净亏损9.98亿元(-361.1%),亏损幅度环比收窄7.2%。受上半年光伏材料售价大幅下降影响,以及高额的营业开支和融资成本拖累,公司业绩仍然承压,但随着产品结构逐步改善,盈利能力有望触底修复。同时,公司拟出售培育期资产和非主营业务等资产(如协鑫新能源51%股权、新疆协鑫31.5%股权),快速降低负债率和回流现金。

▍多晶硅新产能逐步爬坡,鑫单晶出货量持续提升。公司19H1光伏材料业务收入65.8亿元(-18.4%),亏损13.11亿元(-612.1%),毛利率0.9%(-15.3pcts),产品盈利能力受降价重挫。多晶硅:收入12.63亿元(+143.7%),产/销量为3.66/2.07万吨(+3.4%/+295.9%),均价60.9元/吨(-38.5%)。徐州产能保持7万吨,新疆一期释放产能4.8万吨且年底望扩至6万吨,持续爬坡降本。硅片:收入45.35亿元(-35.1%),产/销量为14.66/12.10GW(+10.7%/+21.8%),均价0.42元/W(-39.6%)。目前硅片产能升至35GW,其中鑫单晶月出货量超7000万片,下半年有望突破亿片,全年鑫单晶出货量预估5GW。

▍光伏发电业绩基本持稳,推进股权结构调整缓解财务压力。公司19H1电力总收入34.22亿元(+15.8%),毛利率66.5%(-1.3pcts),毛利率下滑由于新并网项目电价下调。光伏电站业务:直接管理运营371MW电站,发电量2.61亿度(-3.1%),收入2.49亿元(-5.3%),毛利率54.1%(-1.4pcts),盈利保持稳定。协鑫新能源:光伏总装机7.18GW(+0.6%),其中19H1已出售超1GW电站控股权,收入31.73亿元(+17.3%),毛利率67.5%(-1.2pcts),归母净利润4.1亿元。公司计划出售协鑫新能源控股权实现电站出表,降低负债率缓解财务压力。

▍风险因素:新产能释放低于预期,股权结构调整低于预期等。

▍投资建议:公司受硅料和多晶硅片价格下挫盈利承压,下调2019-2021年EPS预测至-0.02/0.01/0.03元(原2019/2020年预测为0.05/0.07元),对应-16/31/11倍PE或0.26/0.26/0.25倍PB,给予目标价0.33元/0.36港元(对应2019年0.3倍PB),维持“持有”评级