机构:光大证券

评级:买入

◆正常化纯利增长强劲。公司2019H1实现收入26.4亿人民币(+21.5%), 实现归母净利润 3.2 亿元人民币(-37.5%),不考虑三生国健股权激励 计划开支等的正常化纯利为7.5亿元人民币(+34.1%)。毛利率增加2.4pct 到 82.7%, EPS0.13 元人民币,上半年正常化纯利增长符合市场预期。

◆特比澳销售持续强劲,益赛普有望受益医保目录调整。 核心品种:1) 特比澳 19H1 收入 11.9 亿元(+41.9%),强劲增长与医保拉动销量叠加 医院认可度提升有关,Iqvia 显示该产品目前市场份额为 72.5%,预计 19~20年销售增速有望超过30%。 2)益赛普19H1收入5亿元(+13.2%), 中国市场份额约为 61.9%,份额基本维持稳定,此外该品种受益 19 版医 保目录新增重度斑块银屑病适应症,有望贡献增量,预计 19~20 年益赛 普有望保持约 10~15%稳健增长。

◆促红素产品稳健增长,长效 GLP-1 有望纳入医保目录。1)促红素产 品:益比奥和赛博尔 19H1 收入 4.5 亿元(+5.8%),其中益比奥收入 3.4 亿元(-1%),赛博尔收入 1.2 亿元(+32.3%)。赛博尔产品市场需求 强劲并持续增长。2)糖尿病板块:长短效 GLP-1 产品与优泌林合计估测 录得个位数增长,糖尿病板块盈利贡献有限,但随着公司糖尿病产品逐渐 扩充和 GLP-1 有望通过谈判进入医保,该板块长期有望贡献增量。

◆伊尼妥有望于 19 年获批上市,在研管线不断丰富。公司 19H1 研发开 支 2.6 亿元(+48.2%,包含收购项目费用 0.5 亿元),研发平台加大投 入。研发进度方面,抗 HER2 单抗伊尼妥临床核查结束,补充材料已提 交,有望于年底前获批上市;益赛普预充式注射剂完成 III 期临床并于 7 月报产,有望于年底前获批上市;抗 CD20 单抗已启动与美罗华比较的 I 期药代动力学研究。早期品种中抗 PD1 单抗获 FDA 新药临床批件并处于 临床爬坡阶段,IL17(下一代自免疫用药)获中国临床批件并即将开始入 组。在研产品阵容强大、梯队完善,潜力大。

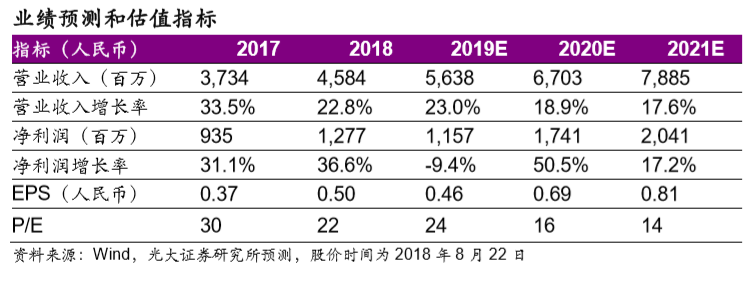

◆盈利预测与估值。公司是生物药龙头企业,现有产品强劲增长,管线 布局丰富。考虑到 19 年购股权开支与股权激励开支计入行政费用,下调 19~21 年 EPS 至 0.46/0.69/0.81 元(原为 0.60/0.70/0.82 元),同比分 别-9.1%/+50.5%/+17.3%,对应 19~21 年 PE 为 24/16/14x,维持“买入” 评级。

◆风险提示:研发进度不及预期,销售不及预期。