特斯拉似乎已經形成一個習慣:

每一個財報日,不是跳升10個點,就是大跌10個點。

2023年,4次財報日,特斯拉都清一色拉胯表現。

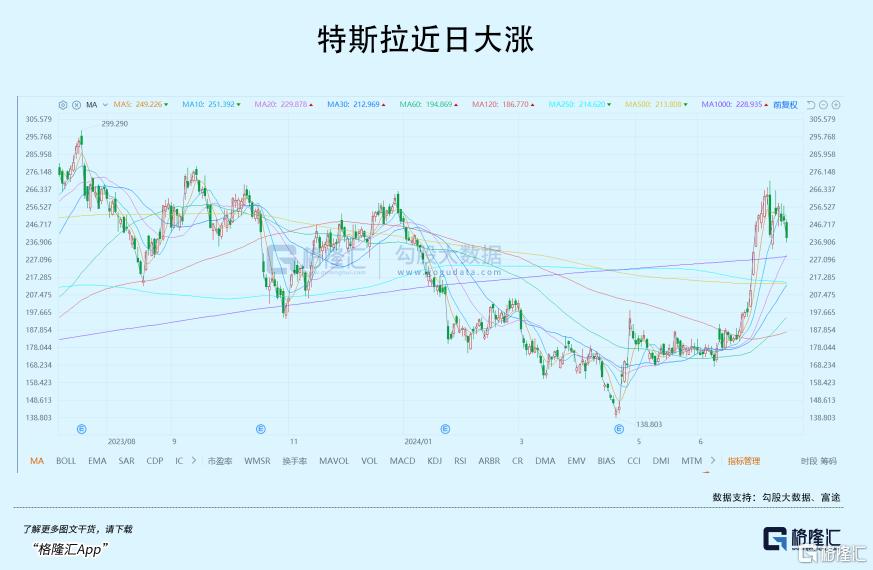

不過,到了2024年Q1財報,峯迴路轉,在業績差完全是明牌的情況下,居然表現神勇,大升超過10個點,之後幾天,逼空也好,資金搶籌也好,大升近50%。

近段時間,特斯又有過一輪連升。

今晚美股盤後,特斯拉將公佈Q2財報,這一次,是大升10%,還是大跌10%?

01

市場怎麼看?

月初公佈的第一季度特斯拉汽車銷量數據不錯,股價大升,疊加市場對於AI應用的熱炒,以及特斯拉自動駕駛出租車業務的憧憬,特斯拉的股價在短短一週內,大升超過30%,觸及年內高點。

從4月份最低點138算起,升幅已經接近翻倍。雖然近期跟隨大盤有所回調,但支撐力還是在的,市場明顯在憧憬即將發佈的財報數據。

FactSet調查的分析師預計,特斯拉Q2銷售額為243億美元,同比下降2.4%,調整後每股收益為61美分,同比下降33%。

雖然盈利依然看跌,但對比上季,情況有所好轉。因為上季度面對的季節性因素、宏觀經濟逆風、德國工廠停產、紅海衝突導致的供應中斷、降價等,第二季度沒有或者程度輕很多。

作為每個季度最最重要觀測指標,特斯拉第二季度的毛利率仍為市場關注的重點,據彭博預期,Q2毛利率為17.42%,預計汽車毛利率為17.97%。不過,也有例外,巴克萊就發出警吿,特斯拉第二季度盈利或不及預期,汽車毛利率預計為16%,環比下降40個基點。

二季度,特斯拉有一個亮點:儲能。

主要是受AI熱潮的推動的能源需求上升,對特斯拉的能源業務來説是好事,該業務佔第一季度收入的7%。特斯拉旗下的能源子公司Tesla Energy已經公佈數據,2024年Q2部署了9.4GWh的電池儲能產品,季度環比增長 129%,年度同比增長 157%,創下最高季度紀錄,

能夠取得好成績,得益於加州拉斯洛普超級儲能工廠持續擴產Megapack。

儲能業務被大摩分析師形容為特斯拉手握的一張“關鍵底牌”,將引領特斯拉贏得下一輪AI投資,還預測Tesla Energy在2024財年的營收將超過70億美元,到2025年,利潤率會超過特斯拉汽車業務。

過去三個季度,儲能業務的毛利率均超過20%。

因此,特斯拉二季度的毛利率環比回升,是大概率事件,第二季度庫存增加的情況也有望扭轉,自由現金流有望恢復正值。

另外,原定於8月舉行的RoboTaxi發佈會被推遲。馬斯克解釋稱,推遲的原因是需要對機器人出租車的前部進行設計更改,並補充説需要額外的時間“允許我們展示其他一些東西”。

市場也在等待財報會議上,馬斯克將有什麼關於Robotaxi的新信息。也有分析師預期推遲活動可能意味着,特斯拉將展示其低價的下一代電動汽車Model 2。

如果財報會上有關於這兩方面的利好信息公佈,對於特斯拉股價也將是一個提振。

特斯拉當前的隱含變動為±9.8%,表明期權市場押注績後單日升跌幅達9.8%,從期權波動率偏度來看,市場情緒對特斯拉是看升的。

不過,風險在於,特斯拉此前已經經過一輪上升,特別是隔夜大升超過5%。如果有更加多的利好,可以繼續上升,如果沒有,回撤的機會也不小。

02

投,還是不投?

特斯拉這個公司,向來充滿爭議,看多和看空的人都很多,但我的看法依然沒有變。

那就是,特斯拉是一個具備廣闊成長空間的大型科技股,儘管目前的營收結構中,汽車業務佔據大頭。

換言之,它真正的具備未來感的業務,比如FSD、AI雲服務、機器人,尚沒有發力。這是它區別於微軟、蘋果、亞馬遜這類體量巨大的公司的優勢,也就是未來的增長空間上,特斯拉有確定且明顯的優勢。

在上次股東大會上,馬斯克説特斯拉的市值可以上到5萬億,甚至更多。很多人都認為老馬又在畫餅,騙大家增持特斯拉,幫助他完成市值管理。

這種想法不能説錯,只是缺了點格局而已。

如果在過去,你可以説老馬真的在畫大餅。但如今,隨着FSD的進化,以及AI的發展,相信已經沒有誰再去指責馬斯克畫餅,因為這個餅確實存在,而且日漸清晰。

所以,投與不投,其實不難決策。如果你相信自動駕駛,相信AI機器人有未來,那特斯拉就具備了長期投資價值,不管什麼買入,若干年之後,都可以獲得正收益。

但如果不相信,或者從始至終都把特斯拉當成一家制造汽車的公司,和福特、通用沒有區別,那特斯拉現在就有明顯的泡沫,因為它的傳統造車業務,完全無法覆蓋它目前的估值,即使將來年銷一千萬輛,也不行,那你就不應該買它,而且應該離得遠遠的。

在之前的文章中,我們也説過,特斯拉的估值,要分成兩個部分,一個是現有業務,也就是汽車業務,這是可以套用傳統汽車公司的估值模型的,大體也可以算出來。

投行對這部分的估值,大差不差,基本在60-80美元之間,算下來2000--2500億美元,接近豐田的量級。

沒有發力的部分,主要是AI,這個部分應該當做期權。實際上,目前也沒有誰能夠算得清楚FSD和機器人的估值,比如機器人將來賣多少錢一台?峯值的銷量又能去到多少?

正是出於這個原因,用期權的眼光去看待才合理。

但是,期權本身也是一個難以量化的指標,也是波動非常大的指標。這在某程度上也可以解釋為何特斯拉的股價經常上躥下跳,遠沒有其他mag 7那樣穩。

這對於特斯拉的長期做多者而言,可能是一件好事。因為幾乎每一年,都有撿便宜的機會。

如果一定要套一些量化指標,來説明究竟跌多少才是撿便宜的機會。

那就參考常規的技術回撤指標,如跌20%,步入熊市;跌30%,通常會反彈;跌50%,可能有反抽機會;跌70-80%,那就大膽買入吧。

也可以採用一些常識的做法,比如估值如果真的跌到只剩汽車業務,同樣可以大膽買入。這種理念和巴菲特的安全邊際類似,等同於將AI期權價值全數歸零,足夠安全,即使虧損,也不會虧多少,而AI但凡有一點價值,都會成為你的盈利。

只不過,這種機會的可能性很低,或者只有在2020新冠疫情、以及2022年那種股災式的下跌。如果真的有這麼一天,別讓恐慌心態影響,大膽增持就對了。

03

特斯拉之外

今晚,除了特斯拉,還有另外一個大廠,谷歌也要發財報。

以美股財報期劇烈波動的慣性,谷歌的股價盤後必定也會巨幅波動,不是大升就是大跌。

不過,谷歌的業務相對穩定,波動率可能不及特斯拉。此前雖然屢遭威脅,比如open AI,比如bing、Perplexity,但實際上並沒有丟失什麼市場份額,反而是競爭對手高開低走備受質疑。

和特斯拉一樣,市場對於谷歌的財報也是看升過多看跌。具體如何,我們也不要猜了,靜靜等待就是了。

關於今晚的財報,還有兩點需要特別提醒的。

一個是關於交易層面的。美股因為有較多衍生品可以交易,而且財報日通常股價波動很大,這對於期權投資者,特別是末日期權投資者,非常刺激。押對了方向,往往一晚就幾倍、十幾倍的收益,是真正的一夜暴富,但押錯的話,資金就會迅速歸零。

這其實和賭博並無區別,從穩健角度看,我們並不建議投資者過多地進行末日期權的交易。

另一個,是特斯拉和谷歌財報的意義,其實並不在他們本身,而是在英偉達身上。

從一個月觸頂後,英偉達,以及眾多跟隨英偉達的公司,已經回調了整整一個月。

是繼續回調,還是反彈?

目前看得到的一個決定性因素,就是mag 7的財報,因為這些公司(除英偉達外),都是下游的AI應用公司,都是英偉達的大客户。

如果這些公司在財報或在電話會議上透露,繼續增加AI算力的資本開支,那英偉達的股價就會有提振,也會帶動其他英偉達產業鏈,如SMCI、DELL、美光、台積電等的股價。

此次的算力回調,有可能宣佈結束,但如果沒有利好刺激,那回調大概率將繼續,甚至持續到下個月英偉達出財報。

按照技術面分析,回調幅度看到20-30%,也就是英偉達的股價需回調到100-110之間,會是一個比較容易接受的抄底區間。

但也需要説明,影響股價走勢的因素很多,不見得會按照大家的既定看法走。

不管如何,控制好倉位,給自己留有安全邊際,留有資金以應對可能出現的任何負面情況,都是必要的。

至於其他,見機行事即可。(全文完)