本文來自格隆匯專欄:周浩宏觀研究 作者:周浩、孫英超

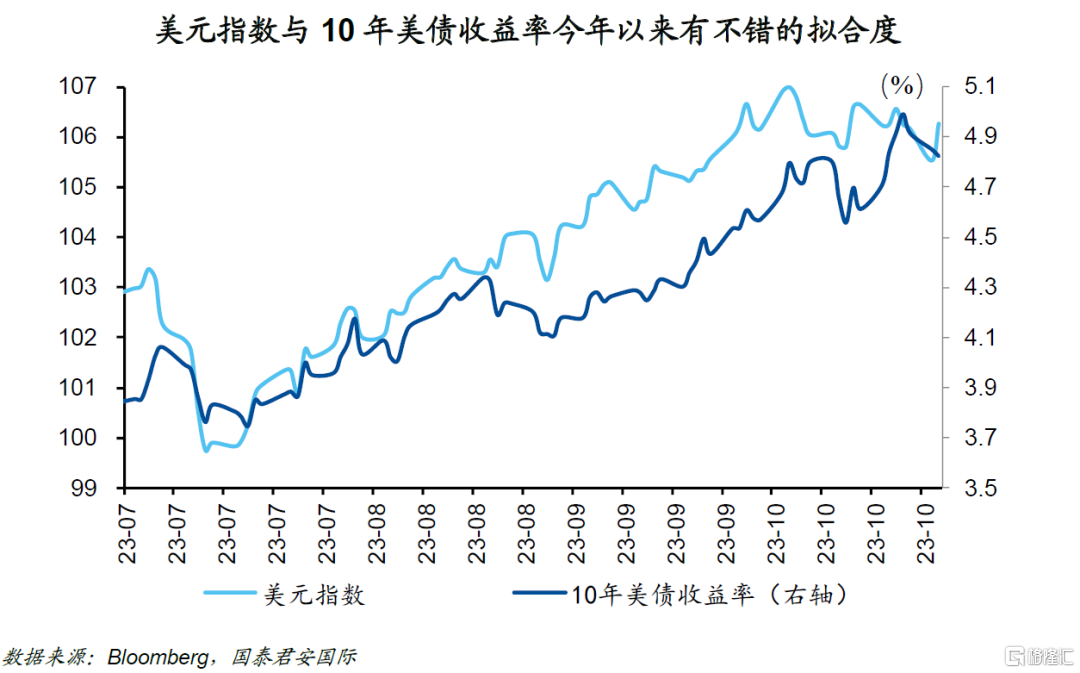

伴隨着10年美債收益率的進一步上行,美元指數也出現了明顯的強勢。但在10年美債收益率擊破5%的心理關口時,美元指數卻表現得較為弱勢。隨之而來的問題是,美元指數為何與美債收益率出現了部分“脱鈎”?

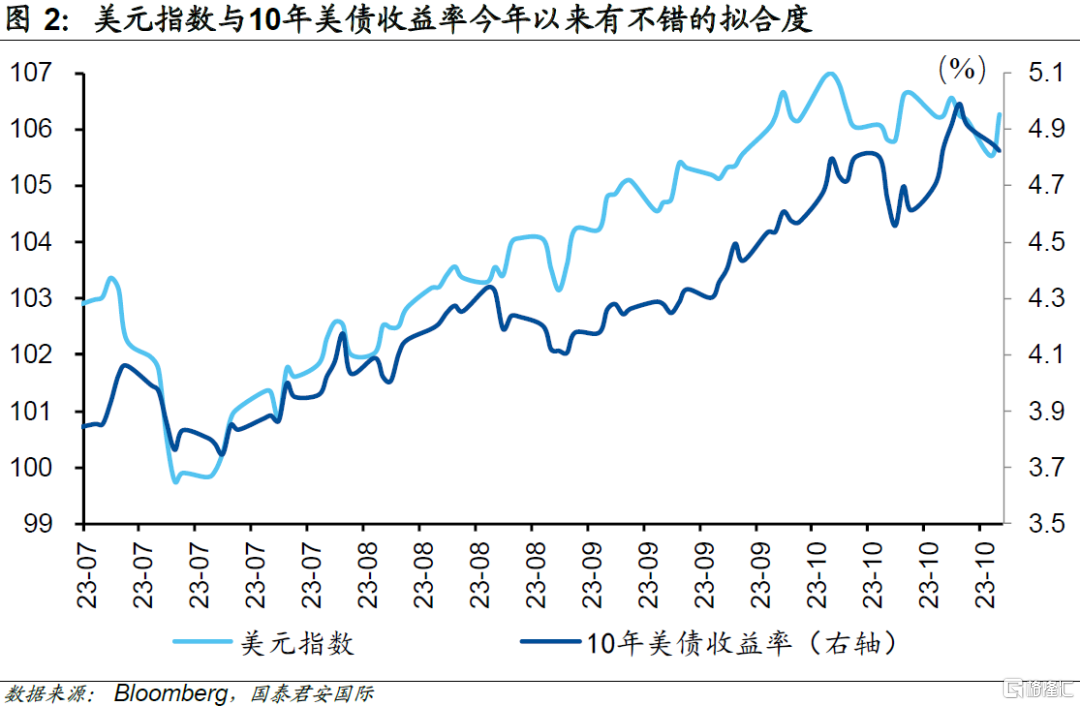

簡單的分析可以看出,美元指數並不與固定期限的國債利率有長期穩定的相關性,只是在近期美元指數與10年美債收益率存在更高的擬合度。從這個角度而言,10年美債利率的走勢,大概率只能指出美元指數的一個短期方向。

如果10年國債利率一直處於高位,也意味着美聯儲的變相緊縮,這反而會降低加息的概率。加息概率降低則可能對美元的邊際衝擊會更大,此時美元可能與短端利率同步下行。從這個角度而言,看似10年美債收益率會主導美元指數,但事實上短端利率對美元指數的影響可能會在未來變得更強,而長端利率則從美元的內部函數變成了一個外部函數,亦或是擾動項。

從2年美債的利率走勢來看,在過去幾個月中表現得較為穩定。由於10年美債利率上行會降低加息概率,10年美債利率下行可能意味着經濟下行,因此2年美債收益率易下難上。

市場也似乎開始定價這一邏輯,比如説從離岸人民幣兑美元的一年期掉期點數而言,其近期的快速收窄不僅反映出離岸人民幣利率的上行,某種程度上似乎也受到美元短端利率上行動力不足的壓制。而從這個角度而言,中美利差的收窄,似乎仍將持續一段時間。

伴隨着10年美債收益率的進一步上行,美元指數也出現了明顯的強勢。但在10年美債收益率擊破5%的心理關口時,美元指數卻表現得較為弱勢。隨之而來的問題是,美元指數為何與美債收益率出現了部分“脱鈎”?

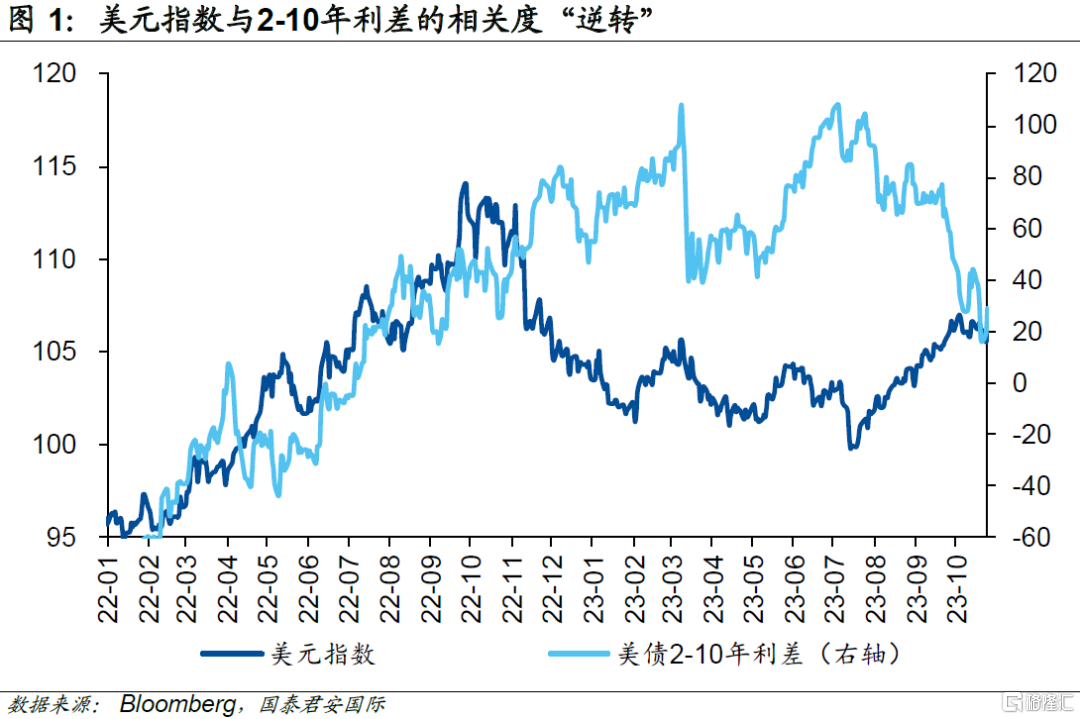

回答這個問題前,我們可以先關注一下美元指數與美債收益率之間的相關性。去年的多數時間內,美元指數與2-10年美債收益率利差存在着相關性。伴隨着2-10年國債利差之間的倒掛幅度越來越大,美元指數也明顯上行。這樣的趨勢到去年11月左右開始出現逆轉,即2-10年利差的倒掛幅度與美元指數出現了負相關。

具體而言,2022年的多數時間中,美元的走強是因為短端利率的上行幅度更快,而短期利率受到加息的影響更大。因此,由於美聯儲較早開啟加息週期,美元指數出現了抬升。而從2022年11月至今,美元指數與2-10年利差倒掛幅度負相關,則似乎意味着長端利率上行越快(倒掛越窄),則美元更傾向於走強。換言之,軟着陸的預期越強,則美元指數越強。

簡單的分析可以看出,美元指數並不與固定期限的國債利率有長期穩定的相關性,只是在近期美元指數與10年美債收益率存在更高的擬合度。從這個角度而言,10年美債利率的走勢,大概率只能指出美元指數的一個短期方向。由於判斷10年美債收益率同樣存在較大的難度,因此簡單得出“脱鈎”的結論並以此來指引其他資產價格的走勢,可預測性和操作性存在一定的疑問。

與此同時,如果將時間軸稍微拉長一些,我們會發現,今年下半年以來,10年美債利率與美元指數的走勢和幅度大致相同。近期雖然感觀上美元指數似乎走得較弱,但事實上此前美元指數表現得更為強勢,從總體趨勢和幅度上而言,美元與10年美債收益率之間仍然有較好的擬合度。

事實上,在不同的資產類別之間找到相關性,並試圖強調其“敍事”邏輯,需要的不僅僅是合理性,更重要的可能是市場的呼應度。換言之,真正重要的是,哪一種“敍事”更能夠在投資者中找到更多的共鳴。

從美元指數的走勢而言,市場未來會在這幾個因素之間糾結,第一是10年美債的走勢,第二是2-10年利差倒掛的走勢,第三則是未來美國貨幣政策的走勢。可以想象的是,10年美債利率上行,美元大概率上行,反之亦然;與此同時,倒掛幅度已經很窄,其邊際上對於美元指數的影響會越來越小——市場很難根據幾個基點的“收窄”或者“走闊”來指導交易;而與其關心倒掛或者正掛幅度,不如直接關心2年期美債的走勢,如果美聯儲結束加息的概率上升,那麼2年期美債收益率將會出現大幅度下行,此時10年美債收益率下行的概率也會上升,而美元指數也會面臨下跌的壓力。有意思的是,如果10年國債利率一直處於高位,也意味着美聯儲的變相緊縮,這反而會降低加息的概率。從這個角度而言,看似10年美債收益率會主導美元指數,但事實上短端利率對美元指數的影響可能會在未來變得更強,而長端利率則從美元的內部函數變成了一個外部函數,亦或是擾動項。

相對於預測長端利率的複雜程度,預測短端利率的難度似乎會小一些。從2年美債的利率走勢來看,在過去幾個月中表現得較為穩定。由於10年美債利率上行會降低加息概率,10年美債利率下行可能意味着經濟下行,因此2年美債收益率易下難上。市場也似乎開始定價這一邏輯,比如説從離岸人民幣兑美元的一年期掉期點數而言,其近期的快速收窄不僅反映出離岸人民幣利率的上行,某種程度上似乎也受到美元短端利率上行動力不足的壓制。而從這個角度而言,中美利差的收窄,似乎仍將持續一段時間。

注:本文來自國泰君安證券(香港)有限公司發佈的《【國君國際宏觀】美元指數與10年美債“脱鈎”了麼?》,報吿分析師:周浩、孫英超

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。