今年以來,在車企們深陷內卷之際,自動駕駛產業鏈似乎正迎來一些積極的信號,尤其是6月以來,先是餘承東在重慶汽車論壇上放話---中國L3標準,計6月底出台,緊接着又傳出特斯拉FSD入華,儘管此事後續被官方否認,但結合政策指引、產業等種種跡象來看,由輔助駕駛邁入自動駕駛時代應該是不遠了。

事實上,在這輪汽車板塊迎來反彈之際,A股自動駕駛產業鏈一些標的已悄然啟動。反觀港股IPO市場,同樣能捕捉到一些蛛絲馬跡:一家專注自動駕駛域控制器的領先企業---知行科技已通過聆訊。

中國領先的第三方自駕域控供應商,順應汽車E/E集中化演進趨勢

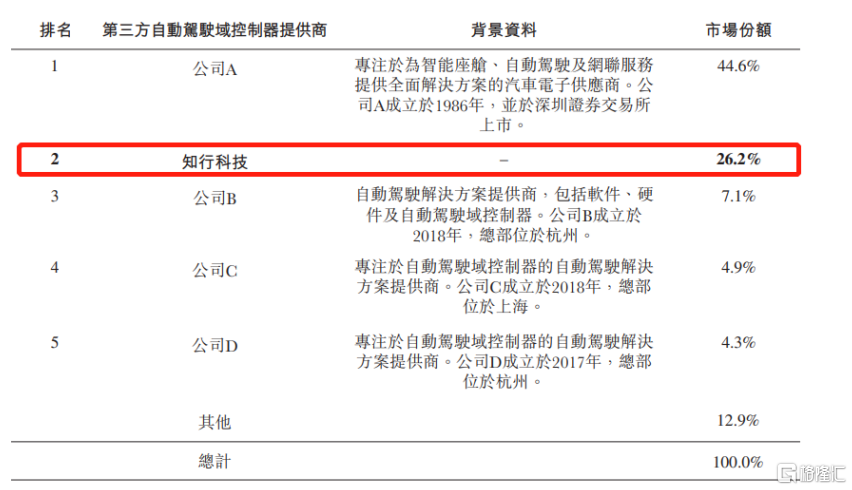

根據該公司招股書顯示,按2022年收入計,知行科技是中國第二大第三方自動駕駛域控制器提供商,市佔率達26.2%;若將自研域控制器的整車廠計入,該公司則是中國第四大整體自動駕駛域控制器提供商,市佔率為8.6%。2023年交付的新產品iDC Mid同樣表現搶眼,截至最後可行日期已獲得來自不同主機廠的六份有關iDC Mid的定點函,隨着未來兩年這些項目的逐漸落地,知行科技有望業績進一步迎來利好。

或許,正是由於知行科技赴港上市,令筆者得以更進一步地觀察自動駕駛產業鏈的發展進程與未來走向。

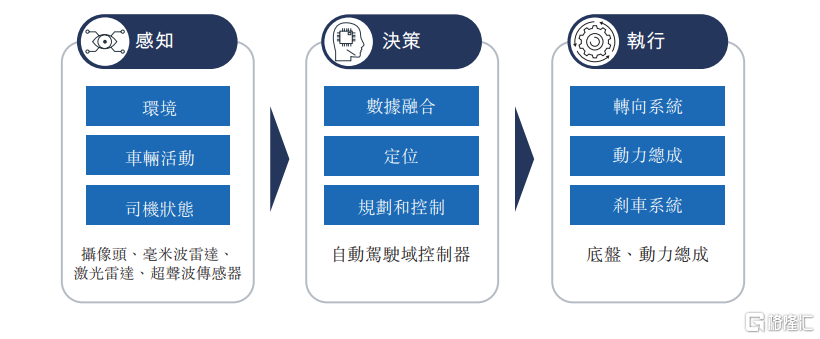

按現階段對於自動駕駛系統劃分的三個層級(感知、決策及執行)來看,域控制器在決策環節扮演着相當於人類大腦的角色,因此一向有着“智能汽車大腦”之稱,其價值不言而喻。

當下,這輪汽車電氣化變革正沿着電動化、智能化為兩大技術方向演進,導致新一代汽車ECU(電子控制單元)爆發式增長,量級遠非機械時代可比擬,這點已成共識,特別是進入自動駕駛時代之後該趨勢尤為顯著。

博世曾預測指出,搭載L2級別的智能汽車代碼大約在1億行;L3將到2億-3億行;達L5時直接上升到10億級別。相比而言,一輛傳統汽車僅有70多個ECU(電子控制單元)。

隨着智能化水平提升,ECU以幾何倍數增長基本是可以預見的,若按此前的分佈式架構,大量的ECU“各自為戰”,將造成運維成本大幅攀升,升級和管理的難度大也是可想而知的。據業內分析指出,分佈式模式走到L2級別後基本已是極限了。

所以,將這些分散的ECU整合為少數幾個域控制器,汽車電子架構(E/E架構)集中化發展潮流。這樣既可以減少維護和升級成本,還能提高系統的可靠性、安全性和性能。

因此,近些年來,主流車企紛紛佈局域控制器,大力推動汽車E/E架構從傳統分佈式向域集中架構演進,例如大眾MEB平台、蔚來下一代電子電氣架構、小鵬汽車、理想汽車等,而特斯拉Model3甚至是實現了中央集中式架構的雛形。

根據知行科技的招股書介紹,一般而言,E/E架構分為五個功能域:自動駕駛域、駕駛艙域、動力總成域、底盤域和車身域。知行科技作為國內領先的自動駕駛解決方案供應商,專注於自動駕駛域控領域。

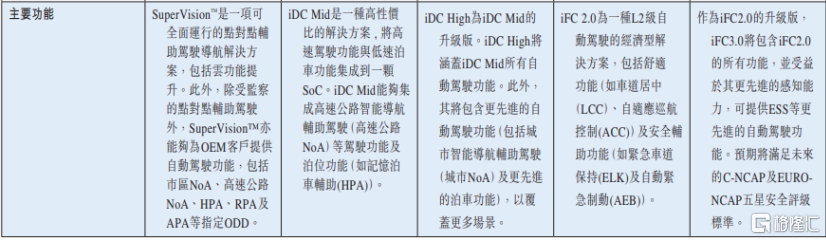

目前,該公司擁有兩條產品線,即與Mobileye合作開發的SuperVision™(首次應用於極氪001)及自主設計的iDC系列,包括iDC Mid及iDC High。此外,知行科技還提供智能前視攝像頭(iFC)產品,且解決方案及產品覆蓋廣泛的車輛價格段及全駕駛場景,包括高速公路、環路、複雜道路、鄉村道路及停車場。

(公司主要的自駕解決方案及產品特點)

知行科技近三年收入成倍增長,虧損迅速收窄

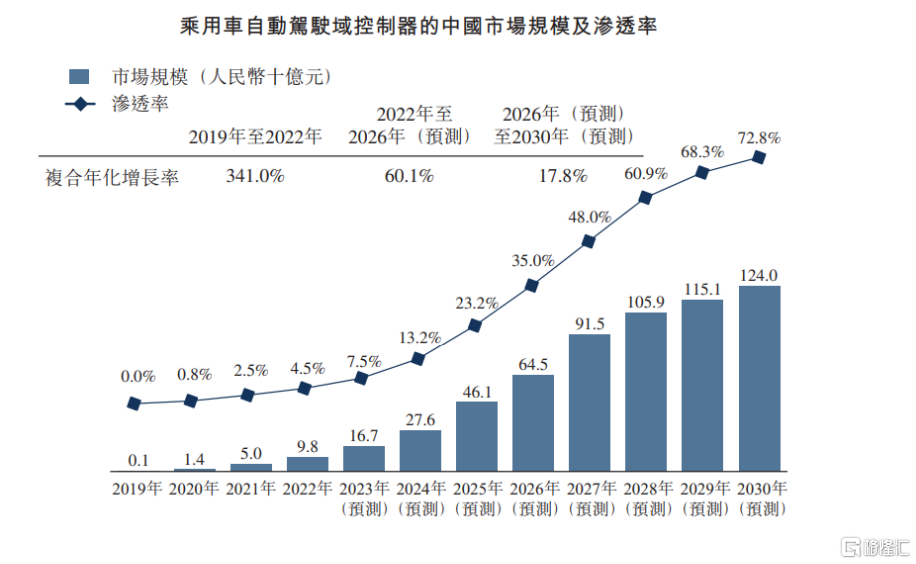

自動駕駛被視為未來汽車產業的“星辰大海”,中國基於長期領先全球的汽車產銷規模,成全球最大的自動駕駛市場只是時間的問題。而伴隨自動駕駛拐點的到來,滲透率快速提升,自駕域控市場需求也將隨之進入高增長階段。

根據公司招股書顯示,2019-2022年,中國的自駕域控市場規模從1億元(人民幣,單位下同)增長到98億元,年均複合增速達341.0%;預計2026年將達到645億元,2028年有望站上千億台階。

知行科技自2020年實現首個自動駕駛方案量產,乃是中國最早實現自動駕駛解決方案大規模商業化的公司之一。2020-2022年,公司收入從4765萬元大幅增至13.26億元,年複合年化增長率達427.5%。2023年上半年,知行科技達5.43億元,營收同比2022年上半年增長51%。

從收入來源來看,公司過往收入絕大部分來自向OEM銷售自駕解決方案及產品,合共交付自駕域控制器超過十三萬台。截至最後可行日期,該公司已獲得15家知名OEM的定點函,包括吉利汽車、長城汽車、奇瑞汽車、東風汽車等。

得益於自駕解決方案大規模商業化,知行科技的成本被迅速攤薄,規模效應凸顯。

招股書顯示,2020-2022年,公司的經營虧損率從90.1%大幅縮減至4.7%;而刨除股份支付及上市費用之後,同期公司的年度經調整淨虧損額也呈逐年遞減趨勢,由3567萬元減少1687萬元。

技術底色濃厚,邁向盈虧拐點可期

照此趨勢發展,知行科技邁過盈虧平衡點,走向盈利指日可待。以目前第三方自駕域控格局來看,這是一個集中度非常高的賽道,2022年CR5達87.1%。這其實説明行業存在顯著的准入壁壘。

其中,技術無疑是最關鍵的變量,而自駕域控器又是屬於軟硬件多領域、多學科交叉的範疇,涉及豐富的專業知識以及工程實踐經驗等。據招股書介紹,知行科技目前已具有先進全棧自研能力,包括自研算法及軟硬件協同設計能力。

若從核心管理團隊背景、人員結構、研發投入力度技強度這些方面來看,該公司的技術底色亦可見一斑。

一方面,創始人及高管團隊的行業資歷深厚,其中創始人擁有近20年汽車行業從業經驗及10年以上的自動駕駛行業經驗,大多數高管的行業經驗平均都達到了14年。

另一方面,從人員結構來看,截至2022年12月31日,知行科技擁有245名研發人員,佔比達到74%。同時,近年來公司持續加大研發投入,研發支出從4414萬元增至1.04億元,年複合增速達53.6%。2023年上半年,知行科技的研發投入為1.04億元

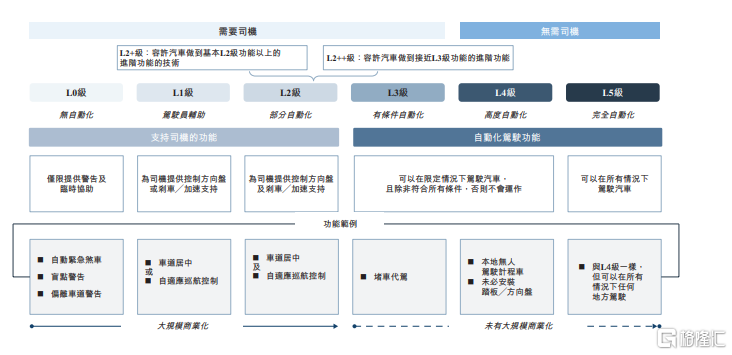

知行科技以目前領先的佔位及所累積的客户關係,未來增長確定性想必不用擔憂。同時,鑑於開篇所述,多種跡象顯示,當前汽車智能駕駛正處於L2邁向L3階段的過渡期,且即將迎來自動駕駛產業化的拐點。知行科技未來有望乘勢而起,真正迎來屬於自己的“主升浪”。

最後,從知行科技背後的股東來看,既有國資混改基金的加持,又有理想汽車(車和家是前身)這樣的優秀產業資本青睞,體現出這些專業資金對於中國自動駕駛產業未來發展的看好,同時也令知行科技未來發展更有底氣。