本文來自格隆匯專欄:靳毅 作者:靳 毅

核心觀點

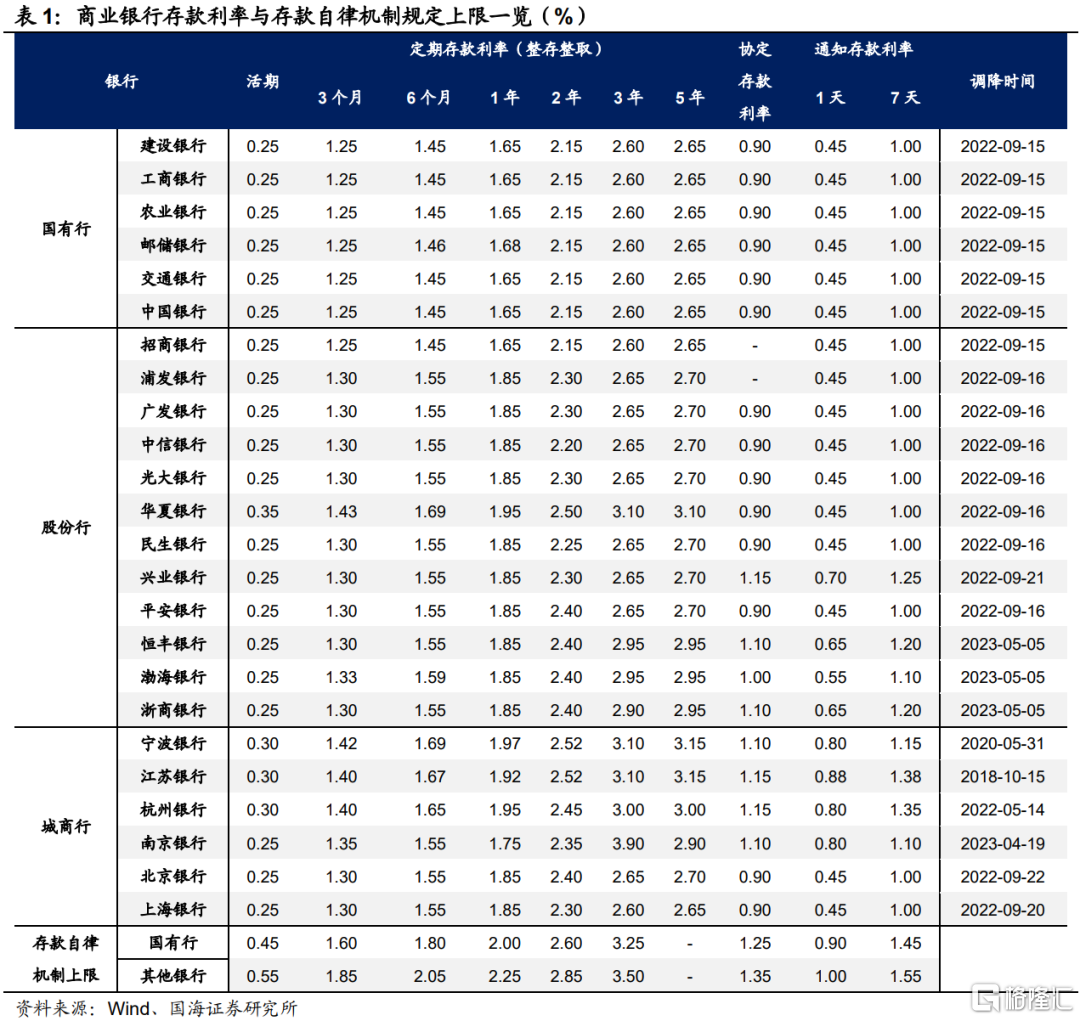

5月15日協定存款及通知存款自律上限也迎來監管約束,其中國有行上限執行基準利率加10BP,其他金融機構執行基準利率加20BP。自律機制對以上兩項存款利率加以約束,更多是為了規範市場競爭格局,短期內,對銀行實際負債端成本的壓降效果比較有限。

我們認為存款利率調降帶來的影響並非一蹴而就,若非短時間內大幅下調,或許較難成為本輪債市行情的下一個“催化劑”。但這並不意味着債市沒有機會。回顧歷史,在存款利率壓降後的2-3個月內,理財對中票淨買入量持續上升,在此格局下,1-3年中票信用利差在接下來的1個季度內呈現先下後上的走勢,交易機會凸顯。

類比本輪,伴隨理財贖回企穩,二季度起,理財進入傳統“擴張”階段,結構性的存款利率調降或許也有助於理財產品擴容,從而增加對目前1-3年信用債的需求。

與此同時,目前3年左右二級資本債利差也已經回到相對中性位置,在前期債市迅速走牛格局下,當前可考慮適當配置高等級二級資本債,佈局“票息策略”,從而進行防守。

正文如何理解通知、協定存款約束?

繼渤海、恒豐以及浙商銀行公吿下調存款利率之後,5月15日協定存款及通知存款自律上限也迎來監管約束,其中國有行上限執行基準利率加10BP,其他金融機構執行基準利率加20BP。

如何理解本次監管對協定存款及通知存款的自律上限?事實上,自2021年以來,利率自律機制對存款利率的確認進行了兩方面的優化:① 由先前的基準利率乘以倍數模式改為加點模式,更加精準有效;② 規定由利率自律機制成員根據10年期國債收益率以及1年期LPR對存款利率進行調整,加強了利率形成的市場化過程。

然而,此前機制中並未將協定和通知存款利率囊括進來,本次約束,實質上是對自律機制的完善。與此同時,目前主要銀行,協定存款利率、1天和7天通知存款利率均在利率自律機制規定上限範圍內,因此,自律機制對以上兩項存款利率加以約束,更多是為了規範市場競爭格局,短期內,對銀行實際負債端成本的壓降效果比較有限。

存款利率調降並非“空穴來風”。我們在《存款利率調降,影響有多大?》中曾經分析了,由於商業銀行貸款平均利率不斷走低,淨息差被持續壓低,下階段銀行降低存款利率有助於緩解銀行盈利壓力。

雖然近期公吿調降存款利率的恒豐、渤海和浙商銀行更多是“補降”性質,但目前過低的淨息差已經引起監管注意。 4月份,利率自律機制發佈的《合格審慎評估實施辦法》中,明確將淨息差納入進考核,並以1.8%為考核標準,若淨息差低於該水平,則予以扣分。截至2023年1季度,在已經披露淨息差的上市銀行中,有35%的商業銀行淨息差已經低於1.8%,這也是為什麼我們認為大方向上,逐漸下調存款利率或許在所難免。

1.2

機構行為將有何變化?

那麼,在銀行下調存款利率的過程中,機構行為將如何應對呢?近期有市場觀點將調降存款利率,視為新一輪“牛市起點”。對此,我們認為存款利率調降帶來的影響並非一蹴而就,若非短時間內大幅下調,或許較難成為本輪債市行情的下一個“催化劑”:

1) 從利率定價角度出發,存款利率的趨勢性鬆動關鍵仍在政策利率。2022年4月在央行指導下,利率自律機制優化了存款利率定價的市場化機制,允許利率自律機制成員根據1年期LPR利率和10年期國債收益率情況來調整存款利率。與此同時,LPR的定價機制為MLF加點。因此,邏輯上,一個完整利率定價鏈條應為:MLF–LPR(貸款利率)–存款利率。

2022年9月份,銀行存款利率普降已經完成了一輪“定價鏈條”的閉環,這也佐證了近期部分銀行調降存款利率為“補降”性質。由於存款利率定價的市場化屬性,調降純屬“自發”,在“存款生態”已經進入穩態格局下,如果沒有政策利率來打開局面,銀行間再出現一輪大規模存款利率普降有一定阻礙。

2) 從市場競爭角度出發,存款利率的小幅調降未必會壓低銀行負債成本。2021年以來,存款自律機制優化曾帶來3次存款利率壓降:① 2021年6月,存款利率上限改為加點模式後,1年以上存款利率上限迎來壓降;② 2022年4月,自律機制優化存款利率掛鈎10年期國債和1年期LPR利率後,鼓勵中小銀行下調利率浮動上限10BP;③ 2022年9月,在利率自律機制優化後,銀行間存款利率“普降”。

從以上兩次存款利率調降的經驗來看,銀行負債成本未必會出現明顯下降,甚至國有行的負債成本在2022年9月“普降”之後還有所上升。背後可能的解釋原因在於,有部分流動性不敏感的定期存款為了追求更高收益,流向了更遠端。在此格局下,計息負債成本很難大幅下行,這也使得“債市”走勢並不一定會跟着存款利率單邊下行。

綜合以上分析,我們判斷,目前銀行存款有下調必要,但是在短端政策利率“缺位”格局下,銀行存款或許較難系統性壓降。但這是否意味着,債市就沒有機會呢?

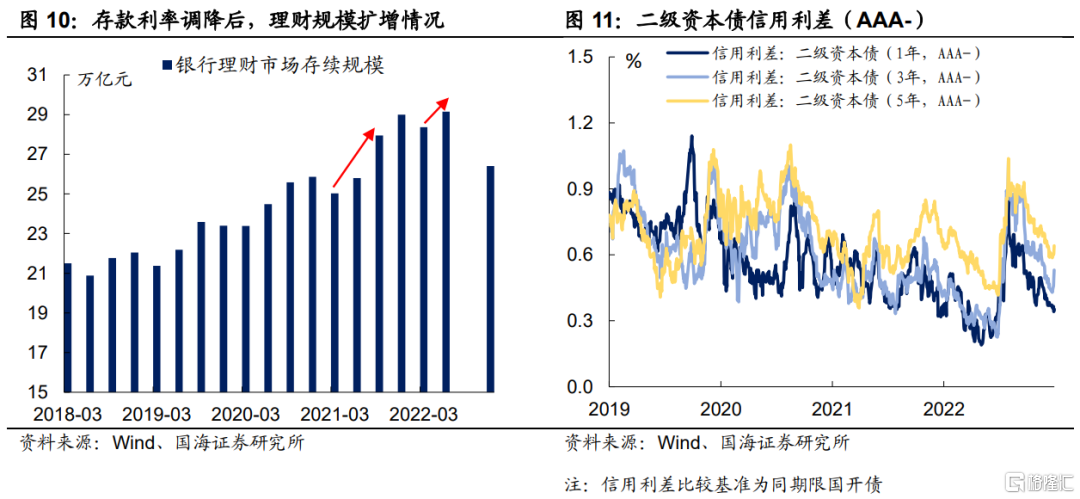

由於2022年9月銀行存款利率普降後偶遇“理財贖回潮”,參考意義不強,我們主要參考2021年6月和2022年4月,存款利率自律上限優化後,雖然銀行負債成本沒有出現系統性下降,但是存款利率下調或有助於資金進入理財產品。在存款利率壓降後的2-3個月內,理財對中票淨買入量持續上升,在此格局下,1-3年中票信用利差在接下來的1個季度內呈現先下後上的走勢,交易機會凸顯。

類比本輪,我們認為,伴隨理財贖回企穩,二季度起,理財進入傳統“擴張”階段,結構性的存款利率調降或許也有助於理財產品擴容,從而增加對目前1-3年信用債的需求。

與此同時,目前3年左右二級資本債利差也已經回到相對中性位置,在前期債市迅速走牛格局下,當前可考慮適當配置高等級二級資本債,佈局“票息策略”,從而進行防守。

風險提示:需要警惕流動性的“退潮”;歷史數據不能完全作為未來市場走勢參考;模型測算可能存在誤差。

注:本文來自國海證券於2023年05月15日發佈的證券研究報吿《存款“降息”帶來什麼機會?——機構行為周觀察》報吿分析師:靳 毅 SAC編號:S0350517100001