上個月,一大批臺積電工程師包機前往美國,時值臺積電在美國亞利桑那州的5nm晶圓廠建設接近尾聲,創始人張忠謀證實,臺積電還會在當地建設一座3nm晶圓廠,這是他們第一次將最先進製程的代工廠建在臺灣地區之外。

作者 | 周哲浩 編輯 | 劉芮

來源 | 遠川研究所

由於在芯片代工環節的不可替代性,臺積電過去幾年一直位於地緣政治的風口浪尖。但實際上,臺積電也是一家商業機構,也會面臨商業層面的麻煩。

今年10月,臺積電總裁魏哲家在內部溝通時,罕見地鼓勵員工休假,只有一個羣體例外:3nm的研發人員。

短短一句話,可以說概括了臺積電當下所有的麻煩:

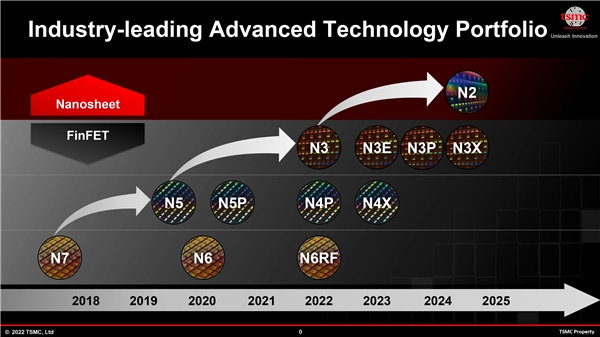

第一,最新的3nm工藝節點,三星幾乎與臺積電同時實現量產,臺積電的技術優勢並不大。

第二,去年產能利用率動輒突破100%的好日子,臺積電也沒那麼多訂單了。

但臺積電的煩惱真的只有這些嗎?

3nm的困境:蘋果臨陣退縮

臺積電大賺特賺的祕訣,就是先進製程始終領先一步,換來更高的議價權。而蘋果、AMD這類芯片設計公司的訂單又會變成臺積電的研發資金和建廠開支,進一步擴大領先優勢。

2011年,臺積電率先量產28nm,該節點的營收佔比在一年的時間裏從2%提升到了22%。2018年,率先量產7nm後,蘋果、華爲、AMD的訂單擠爆了臺積電產能,2019年,臺積電2470億元的營收創歷史新高。

所以我們看到,即便在2019年失去了大客戶華爲,蘋果、AMD這些大客戶立馬就承包了閒置的產能。當時,臺積電對未來的預期也很樂觀,宣佈在2021年起,把在臺灣地區工作的5萬名員工的固定薪酬提升20%。

但這個正向循環運轉到3nm節點時,卻出了一些問題。

首先,在過去十年裏一直落後臺積電的三星,在3nm節點罕見的率先量產,足以令臺積電感到緊張。

但這並不是核心因素,畢竟三星在5nm節點能耗翻車,坑哭了高通嚇跑了英偉達,導致沒幾家客戶敢吃3nm的螃蟹,只吸引了一家中國礦機企業。

其次,這些大客戶雖然沒找三星,但也沒用臺積電的3nm。

三星宣佈3nm量產後不久,臺積電也順利量產自己的3nm工藝。但坊間盛傳,臺積電的最大客戶蘋果在A17芯片上有可能跳過N3,而採用密度相對更低,但經濟性更高(便宜)的N3E工藝打造。

至於其他半導體公司,放起鴿子就沒有蘋果這麼含蓄了:

·英特爾原本宣佈,14代酷睿CPU的集顯模塊使用臺積電3nm,結果在8月份反悔,說自己其實要用的是5nm。

·英偉達剛剛發佈了基於臺積電4N工藝的RTX 40系列顯卡,考慮到英偉達的顯卡兩年迭代一次,就算要用3nm,也得等到2024年了。

·依靠臺積電5nm工藝上演絕地反擊的AMD,新一代Zen 4使用的還是臺積電的4nm工藝,就算Zen 5系列更新到3nm工藝,也得等到2024年。

爲數不多有希望大規模採購3nm的玩家,只剩了在手機芯片行業的兩個老冤家,高通與聯發科。

其中,高通是三星芯片代工的主要客戶,近些年來一直在三星與臺積電之間反覆橫跳;聯發科近些年來,一直對高端市場虎視眈眈,但成本依舊是一個不得不考慮的問題。

總結一下,臺積電的大客戶,無一例外對3nm的態度很曖昧。原因很簡單:不劃算。

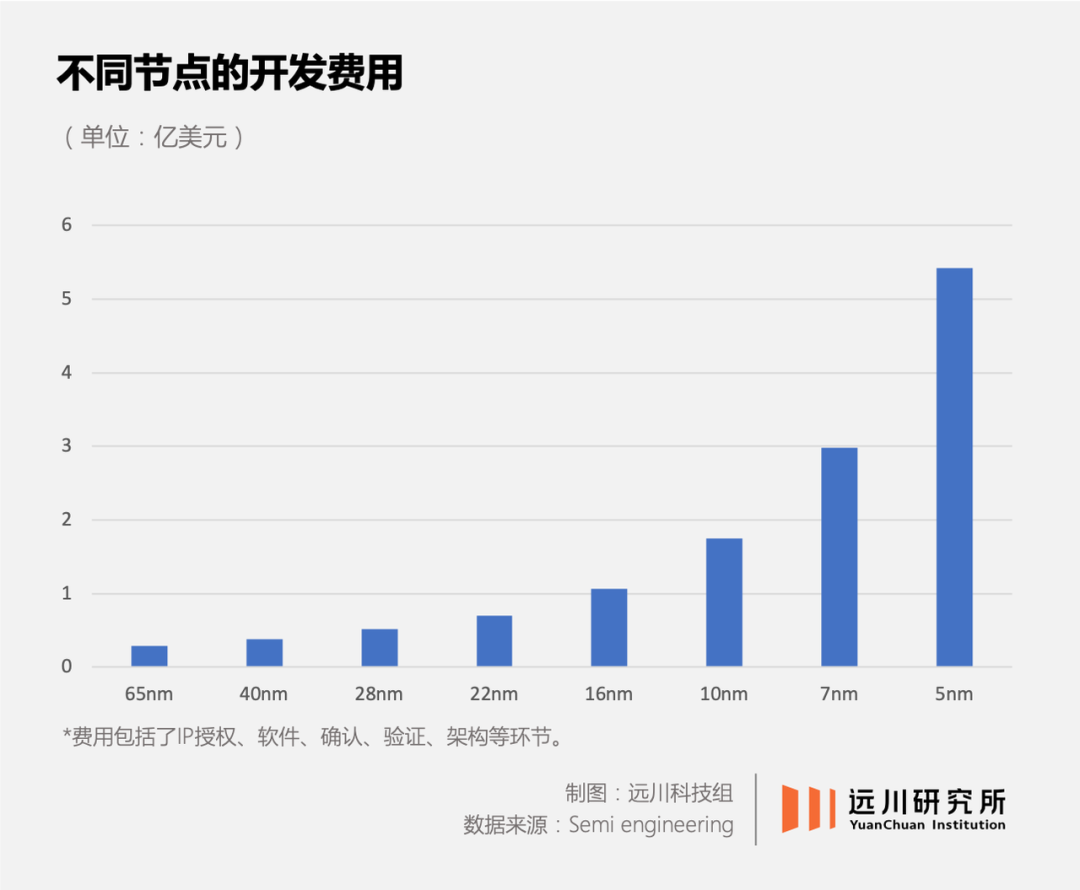

根據市場研究機構International Business Strategies(IBS)的數據,3nm芯片的設計費用約達5-15億美元,興建一條3nm產線的成本約爲150-200億美元。

這筆費用也會傳導到代工的報價上:3nm工藝12英寸晶圓的報價高達3萬美元,幾乎是5nm工藝的一倍,7nm的三倍多[3]。

但3nm帶來的性能提升卻不盡人意。舉例來說,7nm的A12芯片(iPhone XS/XR)相比10nm的A11(iPhone 8/X),性能提升了足足50%。但同樣相隔一年,4nm的A16(iPhone 14 Pro)相比5nm的A15(iPhone 13 Pro),性能提升不到10%。

這點提升說出去很沒面子,所以蘋果在發佈會上宣傳A16芯片時,雞賊的和三年前的A13相比,勉強得出了性能提升40%的結論。

雖說性能提升變少不能怪臺積電,也不能說蘋果、AMD這些芯片設計公司不努力,摩爾定律的衰減是整個電子產業需要面對的問題。但性能提升變少,消費者購買意願不足,終端品牌減產的壓力,卻結結實實的砸在了臺積電身上。

7nm的尷尬:手機看不上,汽車用不起

3nm的訂單主要影響資本市場對臺積電的預期,而臺積電業績乏力的主要因素,其實出在了7nm身上。

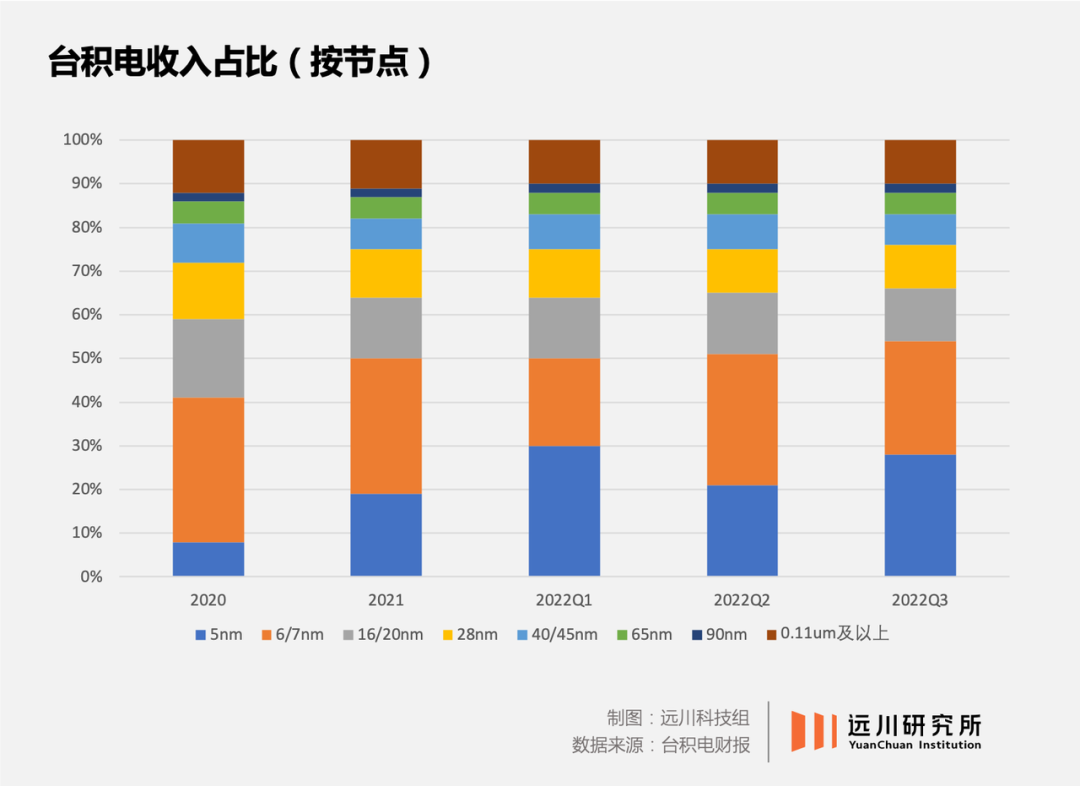

觀察臺積電的營收結構,可以發現一件很有意思的現象:儘管5nm量產許久,但截至今年上半年,營收主力依舊是7nm製程。今年二季度,5nm和7nm營收佔比分別達到21%和30%。

但到了三季度,5nm依舊堅挺,佔比達到28%,7nm卻拉了大胯,佔比僅爲26%。DIGITIMES報道,臺積電7nm系列的產能利用率,已經從去年的一度超過100%,跌到如今的不足50%,爲此,臺積電甚至無限期擱置了高雄Fab 22廠的7nm擴產計劃。

臺積電的7nm工藝創造了很多經典產品,比如蘋果的A12芯片,AMD的Zen 2/3架構處理器,以及海思的麒麟985芯片。

一般來說,當一個新制程量產後,蘋果、高通、AMD這類公司都是第一個吃螃蟹的。而隨着工藝升級,蘋果、高通、AMD會更新到下一代製程,上一代製程的產能會降價,給服務器芯片、汽車芯片等等產品代工。

對臺積電來說,老製程雖然已經落後了,但產能不會被浪費。隨着產線的成本慢慢折舊完,持續開動的產線反而能貢獻可觀的利潤。在臺積電的營收裏,將近1/3都是40/45nm以上的成熟製程貢獻的。

瞭解了這個背景,就能看出7nm的尷尬之處:說它是先進製程,也沒有那麼先進;說它是成熟製程,也沒有那麼成熟。

一方面,高端手機芯片和PC芯片,已經過渡到了5nm/4nm製程;另一方面,汽車芯片、服務器芯片、物聯網設備芯片這些替補隊員,又遲遲沒能跟上。

原因很簡單:太貴了。

對設計公司來說,28nm節點上的開發需要投入5310萬美元,16nm需要1億美元,而到了7nm,則需要將近3億美元[1]。在這之中,僅僅流片一項付出的成本,就從14nm的300萬美元躍升至7nm的3000萬美元。所以7nm就算降價,還是貴。

這麼貴的原因有二:第一,7nm流片時,用於對向硅片上投影芯片圖像的耗材掩膜版急劇增加,這一項就能花掉一千多萬美元;第二,7nm芯片的生產設備從DUV光刻機變成了EUV光刻機。

所以,芯片代工成本的增加並不是線性的,這也是爲什麼28nm和14nm成爲了兩代經典制程。比如28nm用的是HKMG,之後的製程就變成了FinFET工藝,成本暴漲。而14nm則是DUV光刻機能生產的最先進的製程,之後的成本也會暴漲。

蘋果、英偉達這類消費電子霸主,自然有底氣盯着先進製程採購。但汽車/服務器/物聯網設備芯片公司在豪情一擲之前,肯定得先掂量掂量,自己有沒有蘋果那個出貨量。

掂量的結果,就是替補隊員集體賴在14nm/28nm當釘子戶,7nm只能靠AMD還沒停產的老產品。在2010年就已經量產的28nm,近年仍能給臺積電貢獻10%左右的營收。

2021年,在臺積電7nm節點的營收中,英偉達和AMD兩家公司是主要支撐。但如今它們都轉移到了5nm。英偉達之所以把旗艦的40系顯卡定價上萬,臺積電5nm工藝的超強能耗比(英偉達用的4N在統計口徑中歸5nm)是一個核心賣點。

先進的3nm沒人用,“落後”的7nm也沒人用,臺積電只能大手一揮:砍。

寒氣傳遞的太快了

時間撥回2022年初,半導體代工廠的畫風還是這樣的:多家廠商業績創下新高,臺積電、聯電2021年營收增幅在20%左右,中芯國際則爲40%。

隨後,廠商陸續上調了資本開支,臺積電2022年資本開支預計400-440億美元,其中八成運用在7nm及以下先進製程的開發。

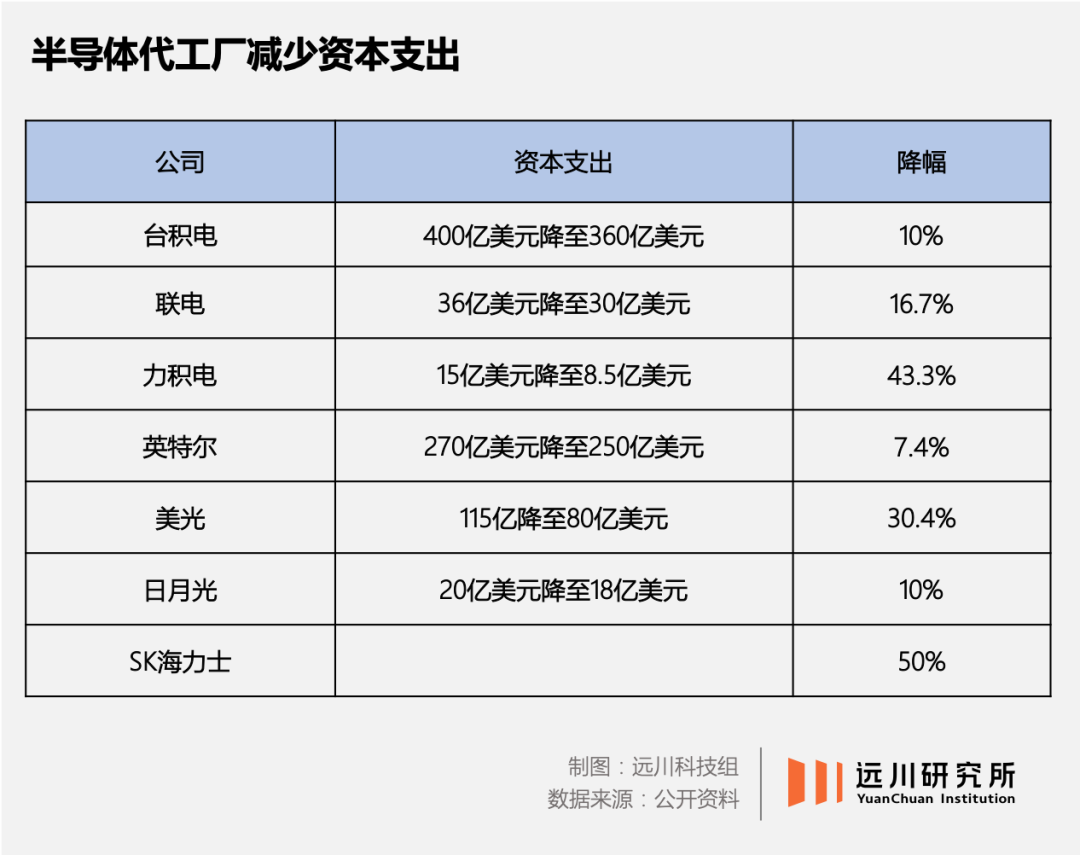

而到了10月,臺積電的來了個大轉彎:預計2023年整個半導體行業可能會下滑,臺積電見風使舵,下調資本支出至360億美元。

其他半導體廠商也都和臺積電一樣,一邊公佈慘淡的業績,一邊爲自己當初豪邁的資本支出找個臺階下:

·英特爾第三季度營收同比下降20%,淨利潤同比下降85%,同時將資本支出計劃從270億美元下調至250億。

·韓國內存大廠SK海力士第三季獲利下滑60%,明年資本支出削減50%以上。

·三星電子預計,第三季度的營業利潤將比去年同期下降近三分之一;英偉達公佈的第二季度收益出現了驚人的51%的下滑。

·全球第三大芯片代工廠格羅方德直接裁員,5.7%的員工感受到了寒氣。

廠商集體過山車背後,其實反映的是一個現象:供需錯配。

疫情以來,居家辦公使得人們對手機和平板的需求增加。2021年,全球智能手機系統級芯片SoC出貨量達到13.5億顆,同比增長了4.1%。與此同時,供給端卻是吃緊的;自2020年夏天,半導體設備利用率從未低於90%[4]。

於是半導體廠家紛紛尋求擴產。但芯片行業的特殊之處在於,擴產需要時間,晶圓代工廠從建設到量產,需要兩年左右的時間。在這段時間裏,一旦需求回落,芯片行業就會陷入衰退。

現在的情況,就是廠商們最不願意看到的。

作爲臺積電最大的兩個客戶,蘋果在iPhone 14系列發售一個月後,在中國的市場份額下降了5%[2]。高通在季度業績預告中,將今年5G手機的出貨量,從之前的7.5億下調到了6.5億,對當前財季的銷售額逾期,也比華爾街的要低20億美元。

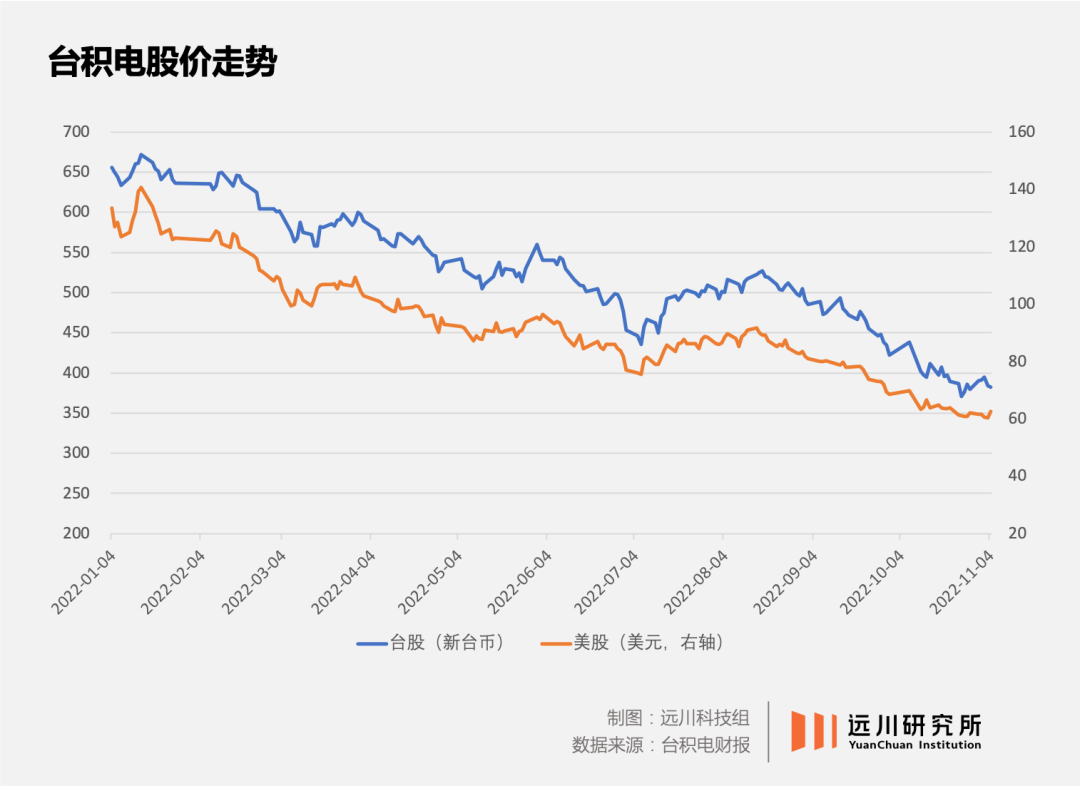

需求萎縮,產能過剩,庫存爆表。無論寒氣有沒有傳遍鬆山湖,它都傳遞給了全球幾乎所有的半導體公司:英偉達的股價從年初高點跌了65%;AMD跌了62%;ASML跌了56%;英特爾最慘,一路跌回了22年前。

2月21日,臺積電成立35週年之際,創始人張忠謀回顧起往日的崢嶸歲月:如果35年前成立時就投資臺積電,如今能賺1000倍。

從這個角度看,張忠謀其實準確預警了自家公司的高點。畢竟只過了半年多,當年那批投資者就只能賺500倍了。