- 《芯片法案》中用於增加半導體產量的530億美元預計將在2021年至2025年間僅增加1%的產能。

- 中國的資本支出(類似於《芯片法案》)預計爲800億美元,但預計將增長4%(美國增長率的4倍),這表明美國的制裁對阻止中國無效。

- 臺積電高管預計,由於激勵資金有限,《芯片法案》將是失敗的。

- 重要的是,《芯片法案》是長期投資的孵化器,不應被解釋爲“權宜之計”,而應被解釋爲長期增長的催化劑。

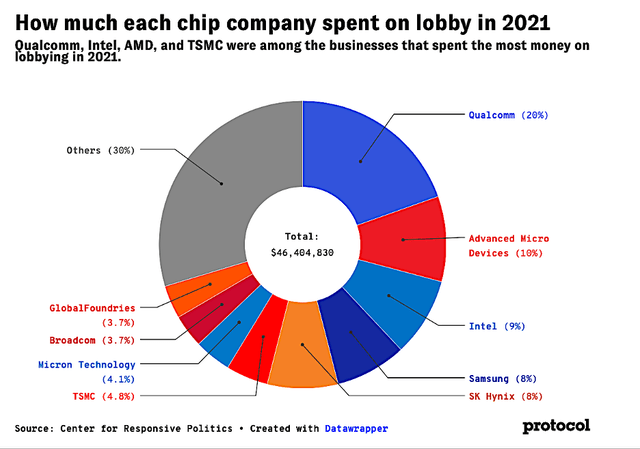

- 半導體公司花費1億美元遊說美國國會以獲得530億美元的施捨。

背景

臺積電在 2022 年 10 月 24 日發表在《蘋果內幕》上的一篇文章中表示,重建美國半導體產業的努力註定要失敗。美國衆議院議長佩洛西8月訪臺時,會見了張忠謀和臺積電董事長劉德英。據臺灣《金融時報》報道,張告訴佩洛西,華盛頓重建芯片製造的努力註定要失敗。

臺積電(NYSE:TSM)的美國股票在常規交易中下跌了6%,週一收盤下跌3.9%,至61.29美元。

這就引出了一個問題。如果“華盛頓重建芯片製造的努力註定要失敗”,爲什麼臺積電股價會下跌?本文探討了《芯片法案》的這一因素和其他因素,其最大的倡導者英特爾(INTC),以及對臺積電的影響。

芯片法案的基本原理

根據白宮 2022 年 8 月發佈的新聞稿:

“《芯片與科學法案》爲美國半導體研究、開發、製造和勞動力發展提供了 527 億美元。這包括390億美元的製造業激勵措施,其中包括20億美元用於汽車和國防系統的傳統芯片,132億美元用於研發和勞動力發展,以及5億美元用於國際信息通信技術安全和半導體供應鏈活動。它還爲半導體和相關設備的製造資本支出提供25%的投資稅收抵免。這些激勵措施將確保國內供應,創造數以萬計的高薪工會建設工作和數千個高技能製造業工作崗位,並催化數千億美元的私人投資。

晶圓廠增長(2022-2025)

《芯片法案》旨在向計劃在美國建立晶圓廠的半導體公司提供500億美元。然而,行業聯盟SEMI提出的一項令人震驚的預測指出,美洲300毫米晶圓廠產能的全球份額預計將從2021年的8%上升到2025年的9%,部分原因是美國芯片法案的資金和激勵措施。這意味着與《芯片法案》相關的所有誇張行爲將使美國晶圓廠的產能僅增加1%。

同時,其他國家/地區的預測如表1所示。

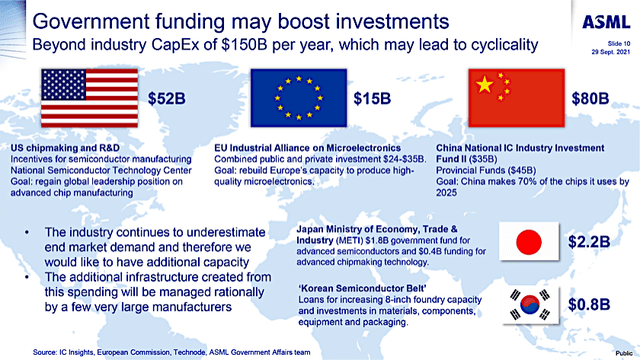

重申一位記者與喬·傑克森(不是喬拜登)談論傑克遜承認他在 1919 年世界大賽中作弊的一句話,這怎麼可能?根據ASML(ASML)的數據,圖1顯示,所有公司都在努力增加政府和私人資金,以提高晶圓廠產能。因此,圖1顯示了表1中SEMI增長的資金數據,結果相似。

圖1

我們需要《芯片法案》嗎?

以下是正在建設這些晶圓廠的芯片公司列表:

英特爾 - 200億美元用於俄亥俄州中部的兩個晶圓廠,將於2022年夏季建設,用於製造先進的邏輯芯片。英特爾於 2021 年在亞利桑那州錢德勒的兩家新晶圓廠破土動工,投資額爲 200 億美元。新墨西哥州正在建設一個先進的包裝設施。

美光(MU) - 其博伊西總部價值150億美元的晶圓廠,用於製造存儲芯片。數十億美元的晶圓廠的積極前景,包括德克薩斯州奧斯汀附近。10月,美光承諾在紐約市中心的一個工廠建造四座晶圓廠,爲期20年,耗資1000億美元。

三星(OTCPK:SSNLF)——2021年底宣佈爲德克薩斯州泰勒投資170億美元。這家韓國公司於7月制定了未來幾年在德克薩斯州建立11家晶圓廠的初步長期計劃,價值近1910億美元。

德州儀器(TXN) - 一項潛在的300億美元投資計劃包括德克薩斯州謝爾曼的四個晶圓廠。新的300mm晶圓廠於5月破土動工。

臺積電 - 總部位於臺灣的臺積電擁有多家晶圓廠,其中一家位於華盛頓州卡馬斯,在鳳凰城建造了一家價值120億美元的晶圓廠,用於製造5nm工藝的芯片。

Wolfspeed (WOLF) - 50億美元用於北卡羅來納州中部的碳化硅晶圓廠

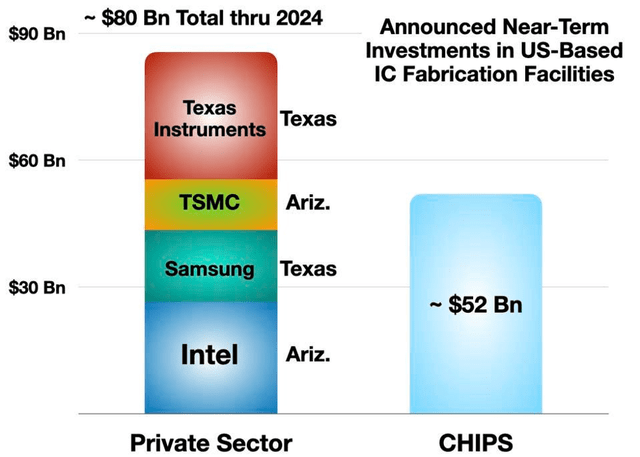

2021 年 11 月《福布斯》的一篇精彩文章提出了一個問題:“CHIPS 法案——真的有必要嗎?圖2顯示了上面列出的晶圓廠的彙編數據,其中包括建設這些晶圓廠的800億美元。

Chip's Act貢獻的520億美元顯然是晶圓廠建設的催化劑,特別是對非美國而言。三星電子和臺積電公司,其資本支出用於晶圓廠(建築和設備)。

圖2

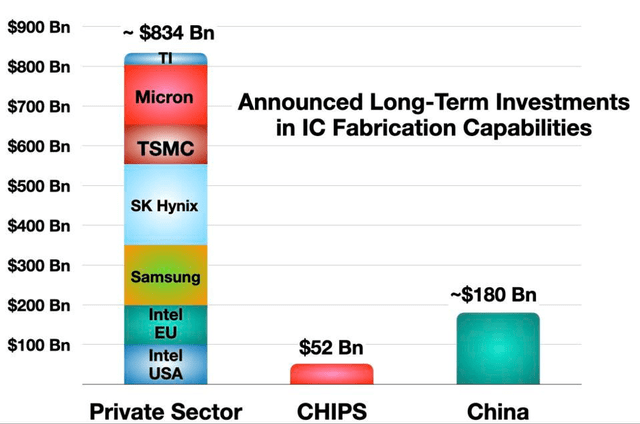

但是,與“芯片法案+私人融資”相吻合的800億美元近期支出與美國(加上英特爾歐洲)8340億美元的私人融資長期計劃相比相形見絀。如圖3所示,8340億美元是中國長期資本支出計劃1800億美元的5倍。

圖3

我的報告《中國大陸的半導體和設備市場:分析和製造趨勢》的宣傳文章被《亞洲時報》摘錄,當然我必須在這篇文章中引用,並注意到我的預測是兩年前的,但與圖3中的中國支出非常相似。

專注於微電子的市場研究公司信息網絡預測,“未來5-7年,中國對新[半導體]晶圓廠的投資或產能擴張將超過1600億美元;我們預計,到2025年,這將推動中國的設備支出增加到400億美元以上。

我給你,你還給我——50倍

根據Protocol,“芯片公司花費了1億美元遊說國會。他們即將獲得520億美元的補貼。圖 4 部分顯示了每家芯片公司在 2021 年遊說上的花費。

圖4

根據提交給國會的一份報告,英特爾公司於 2022 年第三季度花費 200 萬美元向國會山、五角大樓、商務部和拜登總統辦公室部署遊說者。

美光科技(MU)在第三季度爲遊說支付了130萬美元,同比增長155%。

根據CRP的數據,臺灣臺積電在2021年花費了220萬美元用於遊說,高於前一年的200萬美元——這是臺積電自1998年以來的首次遊說支出。

高通(QCOM)去年在遊說上花費了910萬美元,

KLA (KLAC) 在 2021 年花費了大約 700,000 美元

總部位於荷蘭的 ASML 在 2021 年花費了 820,000 美元。

臺灣芯片設計商聯發科(MediaTek)花費了65萬美元,儘管它不生產芯片。

甚至亞利桑那州立大學也花費了近25萬美元遊說《芯片法案》,並將獲得聯邦資金用於研發。

臺積電爲什麼說《芯片法案》註定要失敗?

《金融科技時報》的文章引用了一些“專家”來解讀臺積電的評論。臺積電前總法律顧問兼顧問迪克·瑟斯頓(Dick Thurston)警告說,要使國內芯片製造取得成功,將需要“在10到15年內投入資金的幾倍”。

讓我試着擴展一下這一評論。這是關於市場力量的。一個最先進的晶圓廠可能要花費200億美元。這520億美元只能生產21/2的晶圓廠,但更多的公司正在遊說從政府那裏獲得施捨。換句話說,520億美元只是杯水車薪。但是,如果我們看一下上面的圖表3,就會發現8340億美元的長期投資是市場力量,將使晶圓產能超過《芯片法案》預測的1%。

換句話說,《芯片法案》使美國到2025年的產能僅增加1%。但它擴大了美國急需的基礎設施,該基礎設施擴大了《芯片法案》啓動的晶圓廠私人擴張的10倍。

從短期來看,《芯片法案》太少,太晚了,正如臺積電對“在10到15年內承諾的資金的幾倍”的評論一樣。不幸的是,過去兩年的政府贈品已將通貨膨脹率推至40年來的最高水平,此時向芯片公司提供更多資金是雪上加霜。

然而,《芯片法案》的積極影響是它是長期投資的孵化器。因此,它不應被解釋爲“權宜之計”,而應被解釋爲長期增長的催化劑。

我在臺積電上寫了很多文章。目前,我對這隻股票持買入態度,儘管TSM股價受到美聯儲驅動型經濟的負面影響,主要是其與10年期國債利率上升的反比關係。這是我的首選半導體制造。

圖5顯示,TSM的份額百分比在過去1年期間發生了變化。過去一年TSM表現不佳是美聯儲驅動的市場的直接結果,由於高通脹和利率上升,債券利率上升。給芯片公司更多的錢將加劇通貨膨脹,並導致美聯儲收緊政策加劇,股價表現下降。