近期,海天味業股價持續低迷,令投資者備感煎熬。現價較2021年初大幅暴跌近50%,市值蒸發超過3300億元。

一家被內外資機構均好看的、過去曾創造過數十倍回報率的海天,為何會跌如此之多?

一般來説,如果只是前期估值過高,基本面硬核的龍頭,其實很難被市場慘烈拋售50%。然而,海天曾在5月底較歷史高位累計跌幅53%,悍然邁過50%的這道坎,引起了我的警惕和思考。我們不禁要問,海天基本面動搖了嗎?未來業績還能不能維持較高速增長?

01

天花板

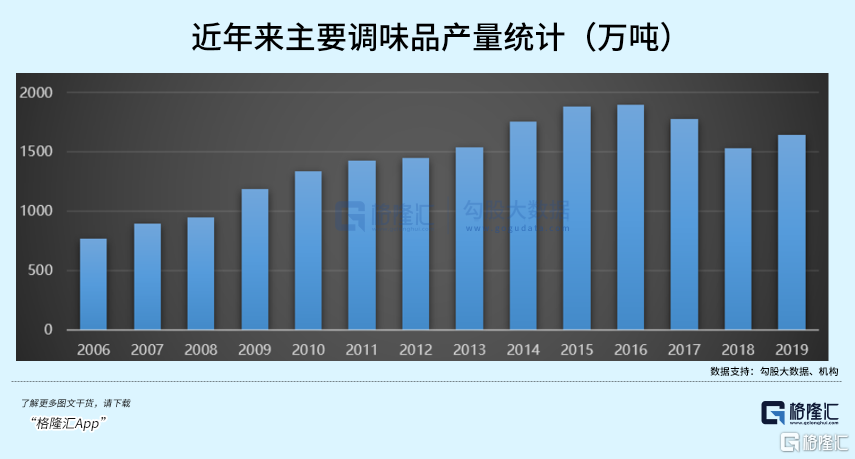

2005年至2015年,中國醬油的產量從200萬噸左右飆升至1011.94萬噸,累計漲幅超過400%,年複合增速高達17.68%,其中2006年和2009年增幅超過35%。相較於2015年,2005年的醬油的滲透率僅為20%。2015年巔峯之後,由於供給側改革、產業升級淘汰落後產能、需求滲透飽和等各方面因素,醬油產量逐漸下滑,到2018年僅為575.65萬噸。之後,到2021年產能又回升至778.15萬噸。醬油跟白酒不一樣,保質期一年半,每年產量還要略高於銷量。可見這些年中國醬油消費量整體較2015年有不小程度的下滑。

當前,醬油的滲透率基本趨近於100%,行業整體處於成熟期,其實已經過了導入期、成長期了。不過,佔比海天16.7%營收的耗油領域,其滲透率為22%,還處於成長期。

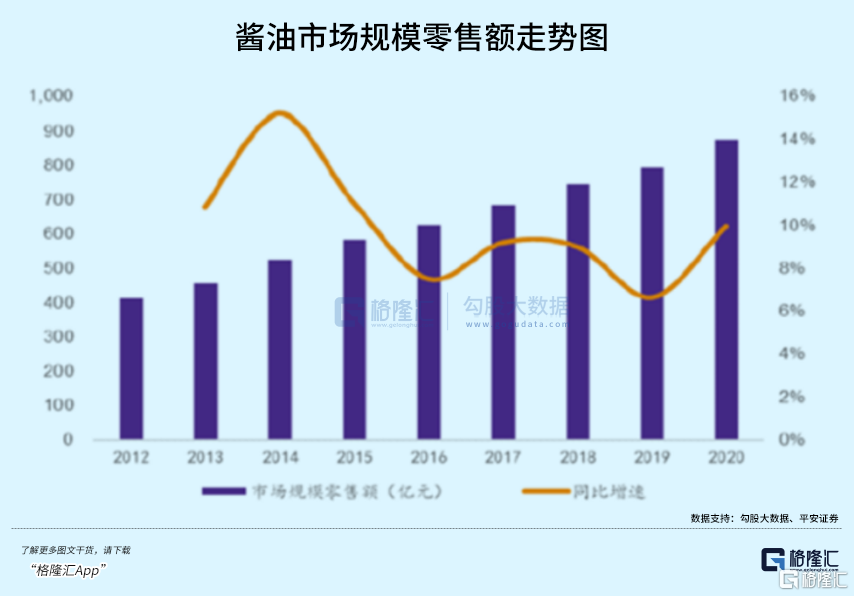

2012-2020年,中國醬油行業零售額從411億元增長至874億元,年複合增速為9.9%。GAGR增速看起來還不錯,但2016年以來,增速已經明顯低於10%,2019年區區只有6%多一點。

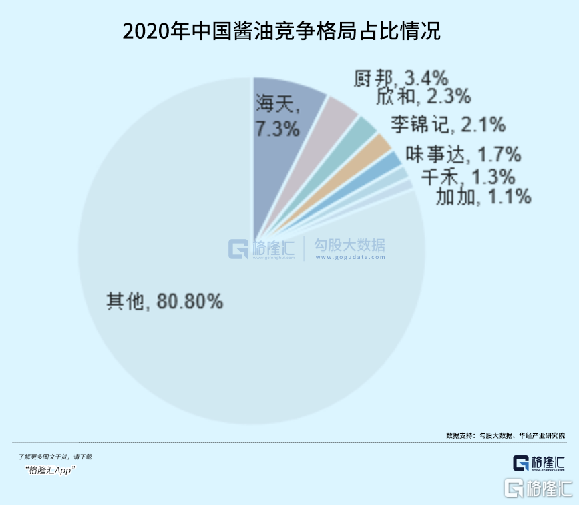

在醬油領域,海天的市場份額為13-17%。其醬油業務在調味品大市場的佔比並不是很高。據歐睿在2020年統計,按零售額估算,海天味業在調味品行業的市場佔有率約為7%。其次是廚邦、欣和、李錦記、味事達、千禾、加加等。

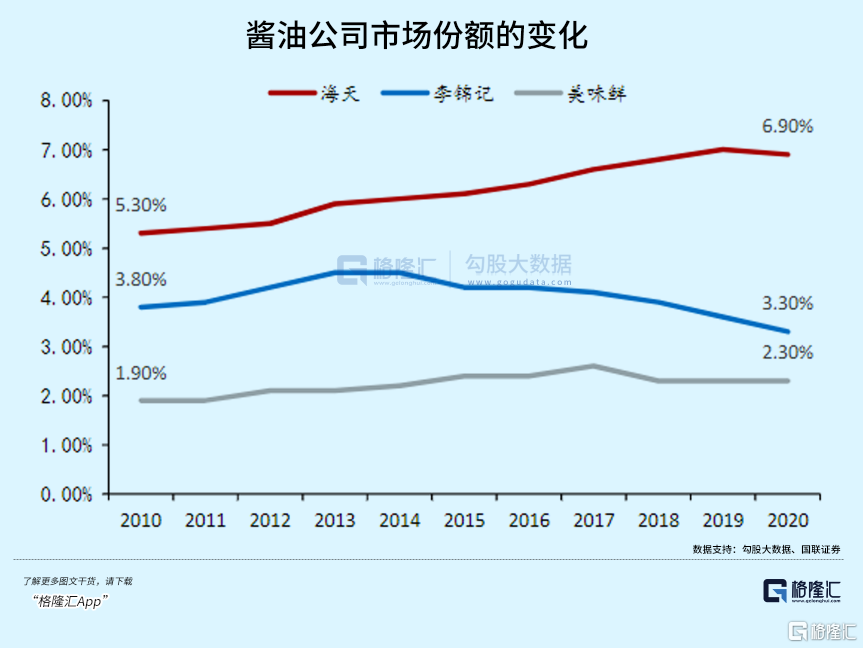

海天憑藉着較強的經營實力,其在調味品行業的市佔率有較大提升,從2010年的5.3%提升至2020年的6.9%(統計口徑有所不同),而李錦記出現明顯市場份額下滑的情況。

有券商機構預測,2025年中國醬油市場規模將達到1300億元,較2020年的874億元累計增長將近50%,複合增速為8.26%。但在我看來,這個預測有些過於樂觀了。

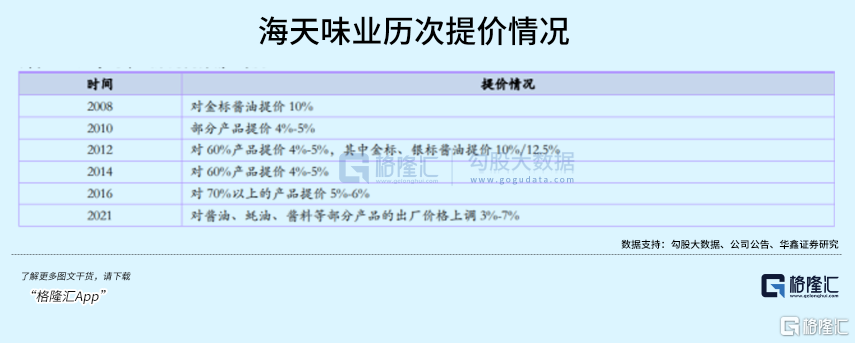

覆盤過去醬油行業歷史,發現提價週期一般為2-3年,且往往是話語權最大的海天提完價後,其餘同行開始保持跟隨提價的策略。2008-2016年,海天均間隔2年就提價一次,每次提價的區間一般為4%-5%。其中,2014年11月,海天對60%產品提價4%-5%,中炬高新終端提價5%;2016年12月,海天對70%以上的產品提價5-6%,中炬高新在2017年3月對美味鮮和廚邦提價5%-6%,千禾味業在2017年4月對部分提價8%-10%。

但2016年之後,提價週期不再是2-3年,而是被拉長至將近5年之久。一方面是因為2016年之後醬油整體銷量均下了一個較大的台階,跌幅超過20%(這跟白酒、啤酒等眾多消費品一樣,追求健康生活,用量持續減少,品質要求更高)。第二,在這個週期中遭遇了新冠疫情以及消費萎靡的較大沖擊與影響,提價時間不斷後延。一直到2021年10月才完成本輪週期的提價,幅度僅為3%-7%。

可以預想未來幾年,醬油提價週期被拉長,提價幅度不大,且整體醬油的銷量增長空間極為有限,到2025年整體規模增長50%應該算是太過樂觀的預期了。

在我看來,醬油行業天花板已經較為明顯。龍頭們吃行業增量蛋糕的邏輯幾乎已經成為過去式,那麼未來只剩一條路,就是存量搏殺,走集中度提升的邏輯。但後者很不易,從歷史維度看,海天為首的龍頭還有一定的機會。

02

行業壁壘

醬油行業本身的增量蛋糕並不多了,行業門檻以及壁壘就顯得至關重要了。但偏偏醬油的護城河並沒有想象那麼深。

醬油釀造主要有大豆、白糖等基礎原材料,釀造工藝相對簡單,且口味差異不算太大,產品力本身並沒有那麼重要。那麼意味着你海天廚邦可以做,我金龍魚、魯花也可以做,因為產品製造本身並沒有太高的門檻。

由於市場飽和內卷,醬油行業內的玩家紛紛擴產搶佔市場份額,行業外的玩家看到醬油40%的高毛利率,也來要分一杯羹。

海天方面,規劃在2024年增加100萬噸產能,屆時總產能將達到450萬噸,包括醬油、耗油、調味醬。

2021年7月25日,中炬高新擬定增募資不超77.91億,預計項目總投資121.54億。這其中70億元將用於陽西美味鮮生產基地的300萬噸調味品擴產項目,其中醬油150萬噸。

300萬噸是一個什麼概念?2019年,中國調味品總體產能僅為1645萬噸,300萬噸就增加了全產能的18.2%。2021年醬油總產能僅為778萬噸,增產150萬噸,相當於增產19%。

不過,目前中炬高新定增並未落地。在今年5月6日迴應稱,公司定增方案需待公司將房地產業務剝離才能正常推進,現因房地產業務的股份因與工業聯合案件導致部分被查封,出於公司利益最大化考慮,需完成該股份的解封后整體項目再推進。但由於第一大股東寶能抵押爆倉導致被動減持,持股將下降至17.5%,定增變量較大不確定性。

千禾方面,目前釀造醬油產能為32萬噸,釀造食醋產能為18.3萬噸,料酒產能為5萬噸。2020年11月,追加投資擴產產能60萬噸(50萬噸醬油、10萬噸料酒),建設週期從2020年1月開始到2024年12月,分5年建設,第一期便要完成年產20萬噸醬油、10萬噸料酒,第二期年產能30萬噸醬油。

區域醬企方面,頤海國際於2019年7月增加40萬噸調味品產能。其中一期25萬噸產能已經完成,二期還在路上。浙江江心味業19年宣佈擴產30萬噸調味品項目,其中包括10萬噸醬油,12萬噸食醋。

頤海漯河40萬噸調味品項目

金龍魚強勢殺入醬油行業。丸莊一期3萬噸,後續有5萬噸擴產,廣東和另一個合資方也在籌建2-3萬噸的量。還有海外巨頭也沒閒着,卡夫亨氏旗下味極鮮在2020年8月正式投產總投資額約7億元人民幣的陽西醬油生產基地,每年生產20萬噸成品醬油。

據不完全統計,調味品行業在2021年初規劃產能已超300萬噸。最終能落地多少產能,不可預知,但巨頭們擴產搶佔份額的勢頭還是很足的。

對於下游消費力承載特別有限的醬油,大規模擴產後,會導致行業整體的競爭格局變差。產能擴張過快,打破供需平衡,會不由自主打起價格戰來。其實,海天本輪提價如此之晚,其實也算是價格戰的另外一種表現形式。

尤其是未來2-3年,等擴產產能大規模落地之後,未來提價會困難重重。

03

渠道力

產品力、渠道力、品牌力,是消費公司成功不可或缺的三個主要力量。而對於人們平常消費的醬油而言,產品和品牌並不是最為重要的,而是便捷度,即誰能夠擁有更大更強的渠道把控力。

海天全國化程度做的最好,把線下商超、農貿等消費場景的流量牢牢掌控在自己手裏。目前,產品覆蓋區域31個省,320多個地城市,2000多個縣城。省市已經做到了100%覆蓋,縣城覆蓋率已經達到了90%以上。2021年年末,海天經銷商已經高達7430家,而中炬高新、恆順醋業、千禾味業、加加食品分別為1748家、1829家、1899家、1525家,後4家龍頭跟海天差距較大。

海天在短短3年時間發展了2623家經銷商,下沉市場的力度非常大。但單個經銷商的平均貢獻逐年下滑。但從2022年開始,海天經銷商開始減少,一季度極為罕見減少291家。這不是預示着海天渠道會發生一些改革和變化呢?

2021年,海天線上銷售額為7.04億元,同比增長85.2%,佔營收的比例約3%。海天也是經歷了痛苦的觀望、猶豫、煎熬之後,才選擇擁抱社區團購的。去年年中,公司成立專門的社區團購部門並劃歸至電商部門進行對接,會指定經銷商合作,實現社區團購的主推產品與傳統渠道一致。

海天終究還是拗不過大腿,上了社區團購的“賊船”。今年一季度,營收同比微增,而線上渠道營收已經達到2.93億元,同比暴增202.23%。看似發力線上是好事,其實長遠來看,對海天是妥妥的利空。

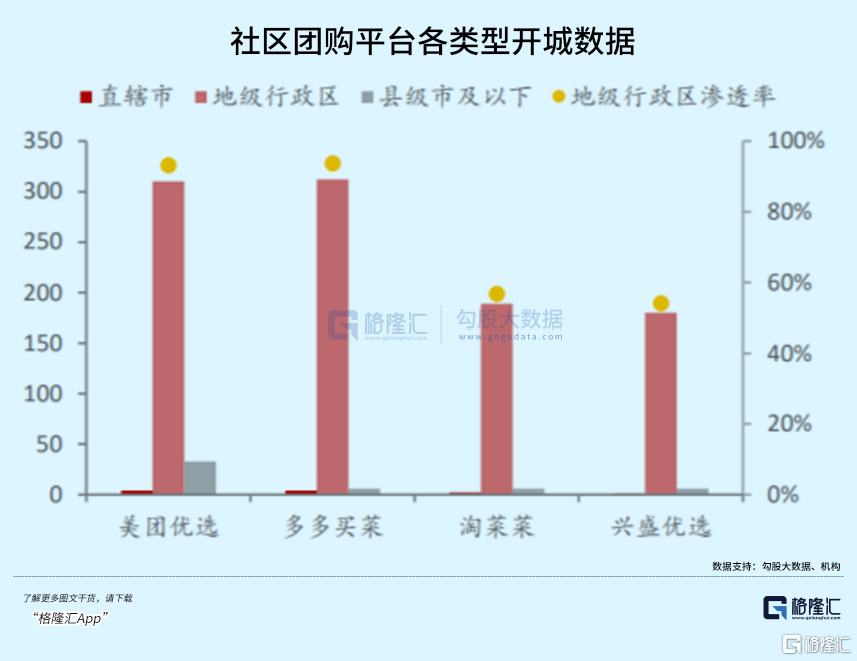

社區團購經歷幾年的蓬勃以及廝殺之後,目前已經完成跑馬圈地的階段,逐步走向壟斷。2021年,美團優選GMV高達1200億元左右,多多買菜為800億元,興盛優選600億元+,淘菜菜200億元。

到了2022年,興盛優選為了追求盈利已經推出眾多非核心城市,僅保留湖南、江西、湖北、廣東等省份。十薈團全國業務已經關停,橙心優選、京喜拼拼多地推出。未來,社區團購可能主要就剩下美團、拼多多、淘寶電商巨頭旗下的平台。

據新經銷2021年7月發佈的《快消品社區團購行業研究報吿》,2020年社區團購市場GMV達1400億元,並在2025年有望達1.19-1.49萬億元。而2021年全國超市行業市場規模也僅為2.5萬億元。如果按照機構預測,社區團購將會是未來非常重要的一個渠道。

其實,隨着電商物流的便利化以及疫情持續數年的極大催化,包括社區團購在內的電商渠道會不斷擠壓傳統線下流量,並且這不是可逆的。

銷售渠道的深刻變革,將會改變快消品的底層商業模式。社區團購會對線下經銷渠道產生不可預知的衝擊:

首先,社區團購會分走流量蛋糕,會衝擊原有經銷渠道體系。其次,社區團購還會導致快消品公司原有的定價體系錯亂,且有可能助推行業價格戰,拉低行業整體產品均價,阻礙產品的提價週期,因為社區團購以便宜、低價為主要賣點。過去,快消品公司有自己的經銷體系,會比較好的執行公司既定的經營、提價等戰略,掌控力和話語權都是很強的。但到了少數幾個強勢平台端上,話語權將明顯被削弱。

海天之所以有今天的地位,其中核心競爭力之一便是在過去很多年建立了龐大的線下經銷網絡。而現在社區團購來勢洶洶,會在一定程度上會削弱海天的經營體系以及長遠核心競爭力。

但海天也沒有辦法,被時代的洪流裹挾進來了。

04

尾聲

很現實的問題,中國經濟下行壓力不小,疊加疫情等多方面影響,線下餐飲消費備受打擊。2021年,中國餐飲收入4.689萬億元,同比增18.6%,但相較於2019年幾乎是0增長。今年上半年,餐飲收入20040億元,同比下滑7.7%,下滑幅度遠高於消費零售總額的0.7%。

而餐飲渠道佔中國調味品市場銷售的56%,餐飲消費起不來,醬油的需求也就起不來。而海天醬油主營渠道就是餐飲,在疫情之前佔比高達60%,現在已經掉到50%左右,家庭渠道則上升至30%。而家庭則是中炬高新、恆順醋業、千禾味業、加加的強勢渠道。疫情持續,疊加整個宏觀消費萎靡,其實對於海天的衝擊會大於其他競爭對手。

目前,海天PE為56.6倍,位於10年區間中線水平之上。如果基於當前業績困境來看,估值在我看來還是偏貴了,雖然從218市場崩盤之前的110倍已經回撤足夠多了。

2022年,海天管理層也不再有過去的風清雲淡自逍遙,反而多了幾許惆悵幾許離傷。其實於投資者而言,亦如此。