本文來自格隆匯專欄:國君宏觀董琦,作者:董琦、韓朝輝

導讀

新能源車由於自身產業鏈特徵和長期補貼的政策環境,在高通脹和高利率階段,滲透率反而加速提升。從產業鏈角度來看,2022年全產業鏈產值佔GDP比重約1.6%,預計2025~2030年進一步提升至5%附近,經濟支柱作用不斷加強。

摘要

1、新能源車滲透率的宏觀屬性:補貼之下,無視高通脹和高利率。

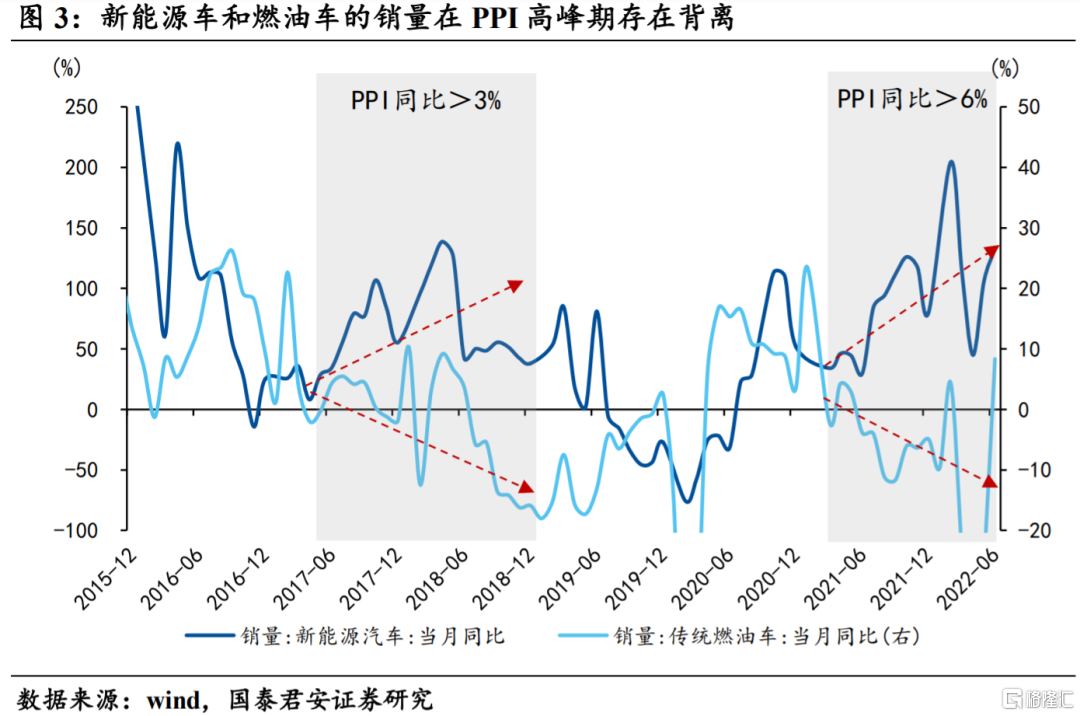

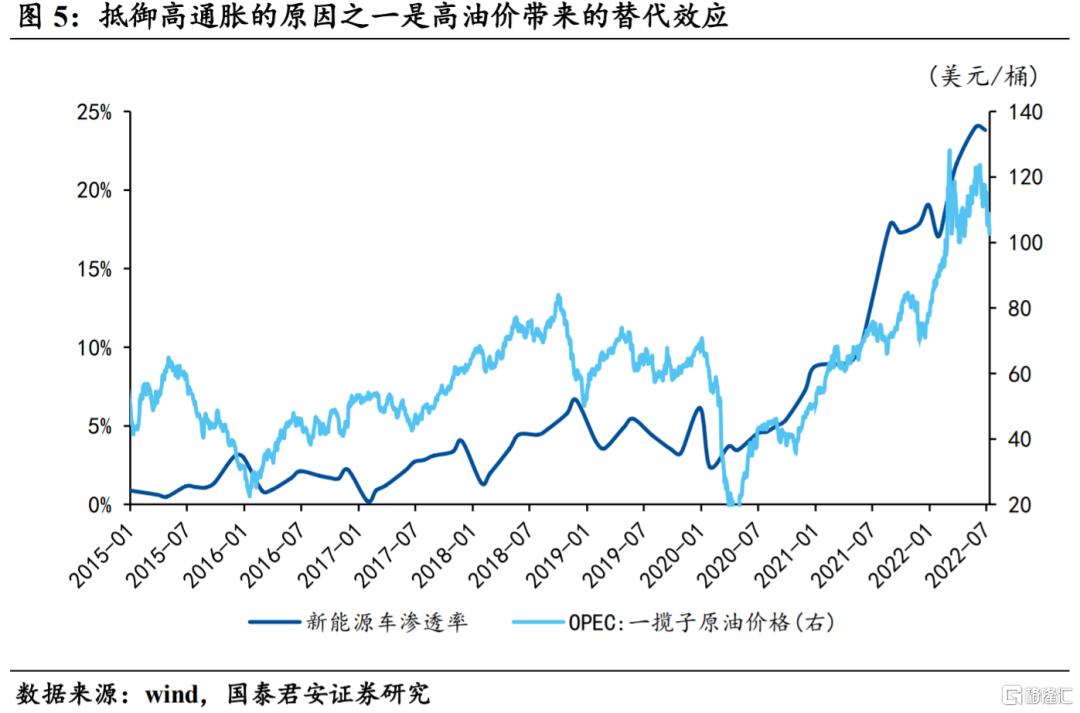

1)無視PPI高通脹環境:新能源車滲透率與PPI正相關,背後反映的一是高油價產生的替代效應;二是由於燃油車傳統原材料(銅鋁)成本佔比更高,可變成本敏感性更高;免疫高利率環境:利率水平抬升階段,新能源車滲透率同樣沒有受到干擾。

2)本質而言,新能源車能夠抵禦高通脹和高利率的核心因素在於政策優惠。税收成本角度,雖然近幾年新能源車優惠政策有所退坡,但依然維持免徵購置税,因此其餘的可變成本角度,傳統燃油車受到原材料上漲(企業端)和利率提升(居民端)的邊際影響較大,而新能源車的可變成本大頭在於鋰電設備,因此只有在鋰價高企階段才會出現一定程度的擠壓,其景氣度獨立於經濟週期。

2、新能源車全鏈條景氣度掃描:

1)上游與中游,新能源車成本更依賴新材料。上游原材料(鋼鐵、銅鋁)景氣度與通脹環境相關性較高,鋰價取決於自身產能週期,具有獨立景氣。鋰電是新能源車的核心,鋰電池成本佔整車的40%。從內需角度看,鋰電池的下游主要分佈在新能源車和3C產品,近幾年的邊際增量主要在新能源車;從外需角度看,除去國內3C產品爆發的2016~2017年,鋰電池景氣度與出口存在一定的相關性;

2)下游充電樁:車樁比逐步下降,充電樁發展空間巨大。汽車產銷與充電樁建設節奏基本一致,過去幾年汽車產銷略有領先,而今年充電樁走出獨立景氣,主因政策對於新基建“適度超前建設”的定調。往後看,車樁比逐年下降的大趨勢決定了充電樁的發展空間更大。

3、新能源車全產業鏈佔GDP比重目前約1.6%,支柱性作用將逐步加強。

1)新能源車新老產業鏈條如何影響GDP?1)基於投入產出表測算傳統燃油車全產業鏈的貢獻:直接貢獻1.7%,間接拉動中上游3.0%,按照新能源車的滲透率(25%)折算得到這部分貢獻約1.18個點;2)估算新能源車特有的產業鏈條(核心是鋰電池、充電樁)佔GDP比重約0.37個點。

2)預計2022年全產業鏈產值佔GDP比重約1.6%,考慮到新能源車的高增長性,這一比重在未來會逐年提升。若新能源車滲透率提升至80%,則對於GDP的拉動保守估計將達到5%左右,支柱性作用不斷加強。

正文

1. 相較於傳統燃油車,新能源車具有產業鏈和政策優勢

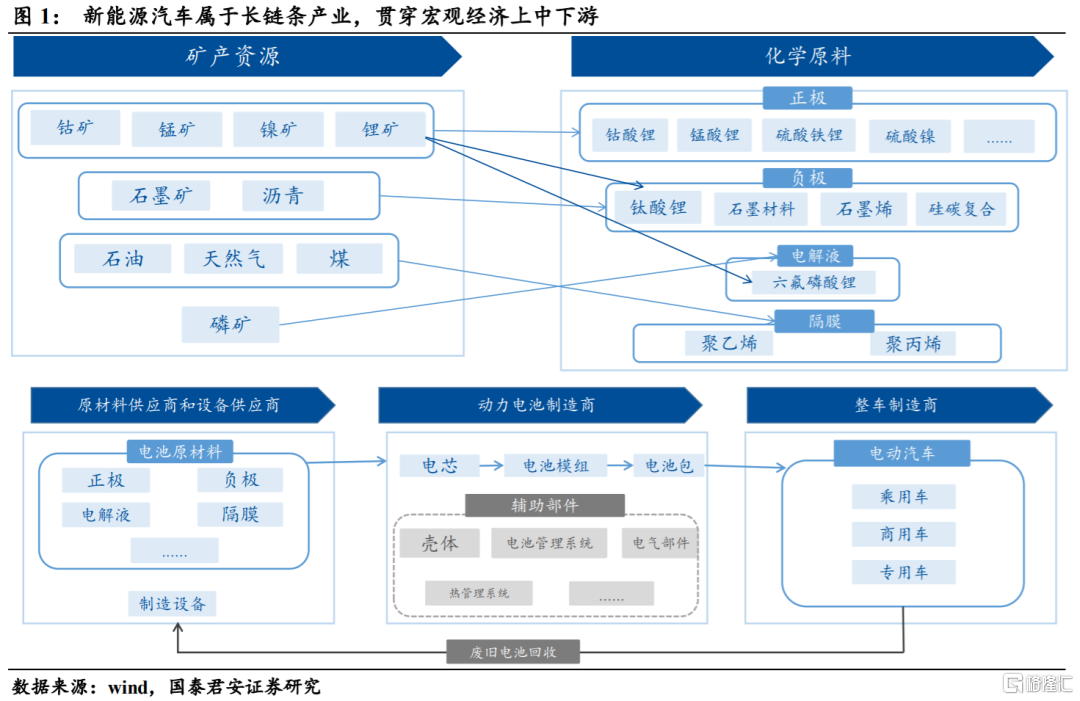

新能源車屬於長鏈條產業,其上中下游對於宏觀經濟都起到關鍵作用。其中,上游除了製造車身和部分零部件的傳統金屬(鋼鐵、銅、鋁等),還包括鋰電池的關鍵原材料(鋰、鈷等稀有金屬);中游除了傳統的汽車零部件和製造設備,還包括重要的三電系統(電池、電機、電控),這是新能源車的主要成本;下游除了整車製造,還包括配套的充換電服務(充電樁)。

以歐美國家為例,新能源車在加速滲透的過程中,往往有多維度的政策優惠作為支撐:

1)生產研發端,歐美國家通過給予電動汽車生產商資金支持與税收減免、設立技術中心等手段,推動企業的研發與生產,促進電動汽車技術創新,促進電動汽車行業發展。如:美國2021年通過的新法案增加了對於電動汽車製造商的税收抵免:車企為新能源技術更新或改造新生產設備、購買商用電動車時將減少30%的税收;英國政府於2013年成立公私合作的推進中心,由政府和工業界投入10億英鎊推動低碳技術的發展及其成果轉化,並重點關注為大眾市場提供超低排放汽車所需的技術。

2)購買端,歐美各國為消費者提供各類價格補貼與税收減免,以促進消費者購買,促進電動汽車的推廣。如:美國於 2009 年起頒佈了電動汽車補貼激勵政策,針對動力電池容量設置補貼梯度,最高上限7500美元/輛,並根據單一車企新能源汽車銷售總量設置補貼退出機制;2021年3月底拜登公佈2.3萬億美元基建計劃,其中電動汽車在公共交通運輸領域佔比最高,總計劃投資額達到 1740 億美元,具體投向包括:對購買國產車的消費者給予“point of sale”回扣和税收優惠;

3)在使用端,歐美國家通過設立低排放區、為電動汽車提供停車資源等方式,推動電動汽車的推廣,減少燃油車的使用。如:英國政府通過設立低排放區限制高碳排放、高污染車輛使用,免徵電動汽車交通擁堵費,促進電動汽車使用;美國、法國等國通過為電動汽車提供免費在路邊或車庫停車的優惠,推動當地電動汽車市場的發展。

對於國內,相較於傳統燃油車,新能源車具有長期的税收優惠政策,早期對於購置税、消費税、增值税、車船税皆有一定程度的減免。雖然近幾年有所退坡,但目前依然保留最為關鍵的購置税減免政策,這是相較於傳統燃油車的天然政策優勢,我們預計在新能源車加速發展的階段,政策的支持力度有望延續。

2. 新能源車滲透率的宏觀特性:抵禦高通脹和高利率

新能源車自身景氣週期與宏觀環境存在緊密關聯,我們重點對比新能源車和傳統燃油車由於宏觀環境帶來的景氣差異,發現幾點重要結論:

1)新能源車能夠抵禦高通脹帶來的成本擠壓。對於新能源車和傳統燃油車在通脹環境中的景氣變化,我們發現兩者在PPI高峯期存在背離,如:2017~2018年期間,PPI同比大於3的階段;2021年至今PPI同比大於6的階段。進一步,我們發現,新能源車滲透率與PPI高度相關,背後反映的是新能源車由於生產和使用角度對PPI高通脹抵禦較強,一是由於高油價會帶來傳統燃油車成本的上升;二是由於燃油車的傳統原材料(銅鋁)等成本佔比較高,因而產生替代效應。

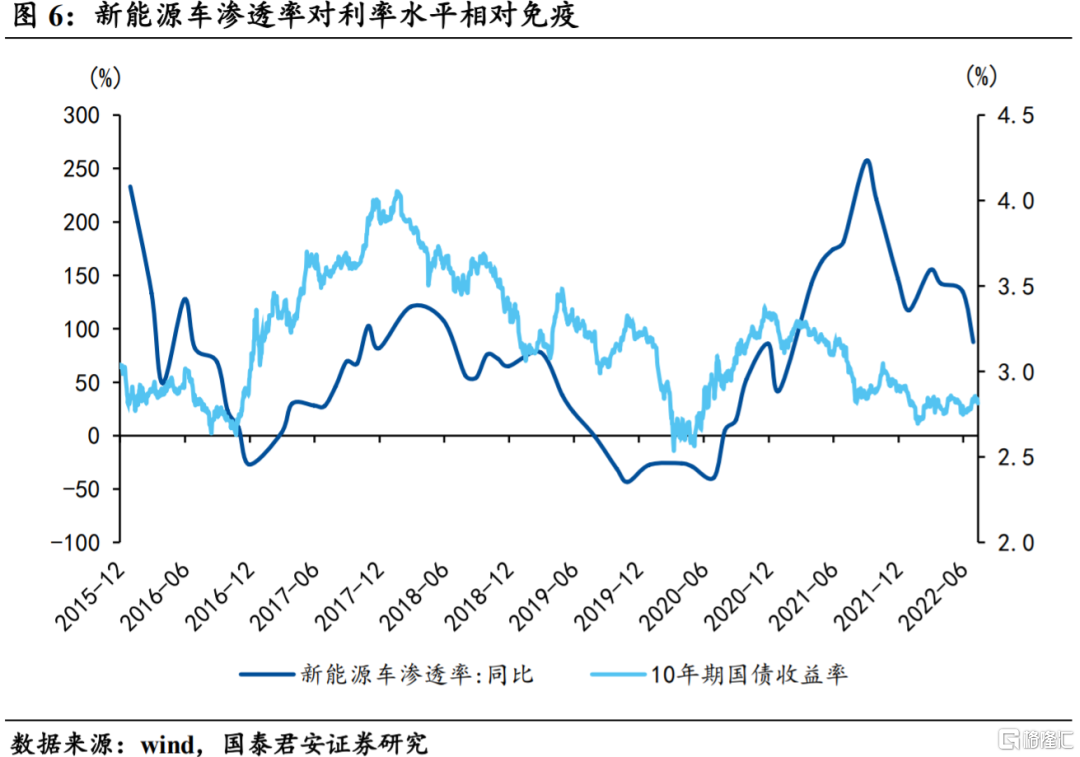

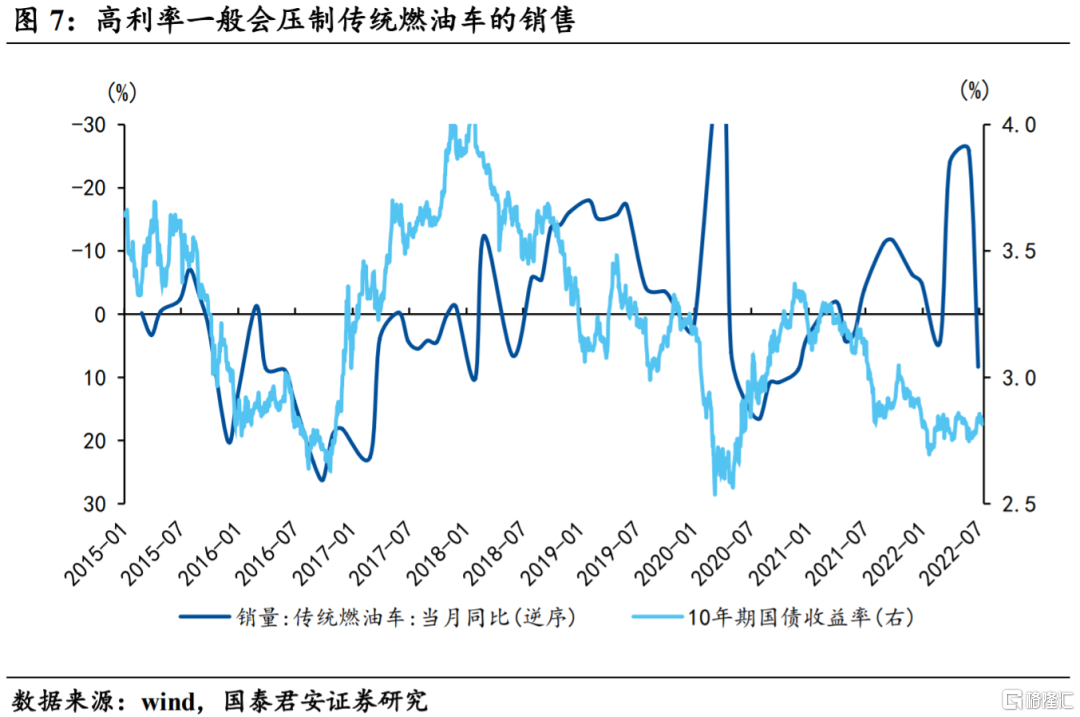

2)新能源車滲透率不受利率水平干擾。相對而言貨幣緊縮階段,新能源車滲透率並未受到貨幣環境和利率環境的影響。我們認為除了與通脹影響因素相關之外,也與新能源車的價格優勢、促銷政策有關,一定程度上不受貨幣政策週期的干擾。

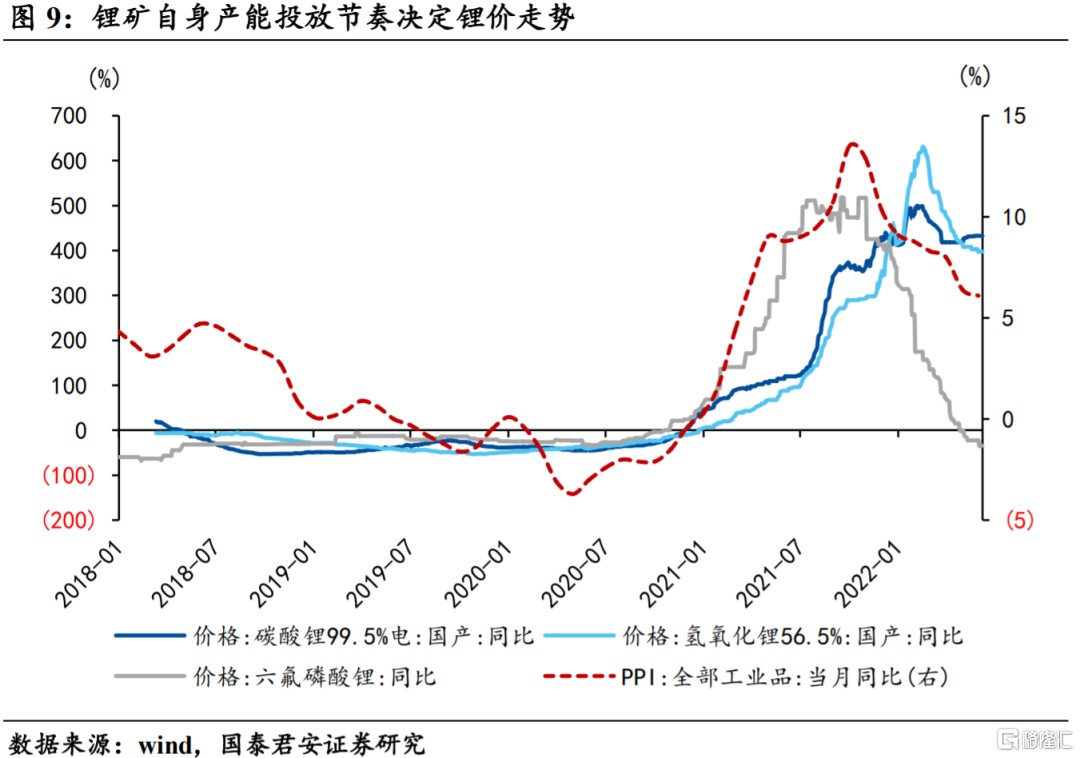

本質而言,新能源車能夠抵禦高通脹和高利率的核心因素在於税收政策優惠。税收成本角度,雖然近幾年新能源車優惠政策有所退坡,但依然維持免徵購置税,因此其餘的可變成本角度,傳統燃油車受到原材料上漲(企業端)和利率提升(居民端)的邊際影響較大,而新能源車的可變成本大頭在於鋰電設備,因此其景氣度往往取決於鋰價,具備獨立景氣,這是抵禦傳統經濟週期高通脹、高利率的根源。

3. 新能源車的產業鏈拆解

進一步,我們從全產業鏈視角對新能源車景氣度進行微觀透視,進一步剖析新能源車景氣度的根源。

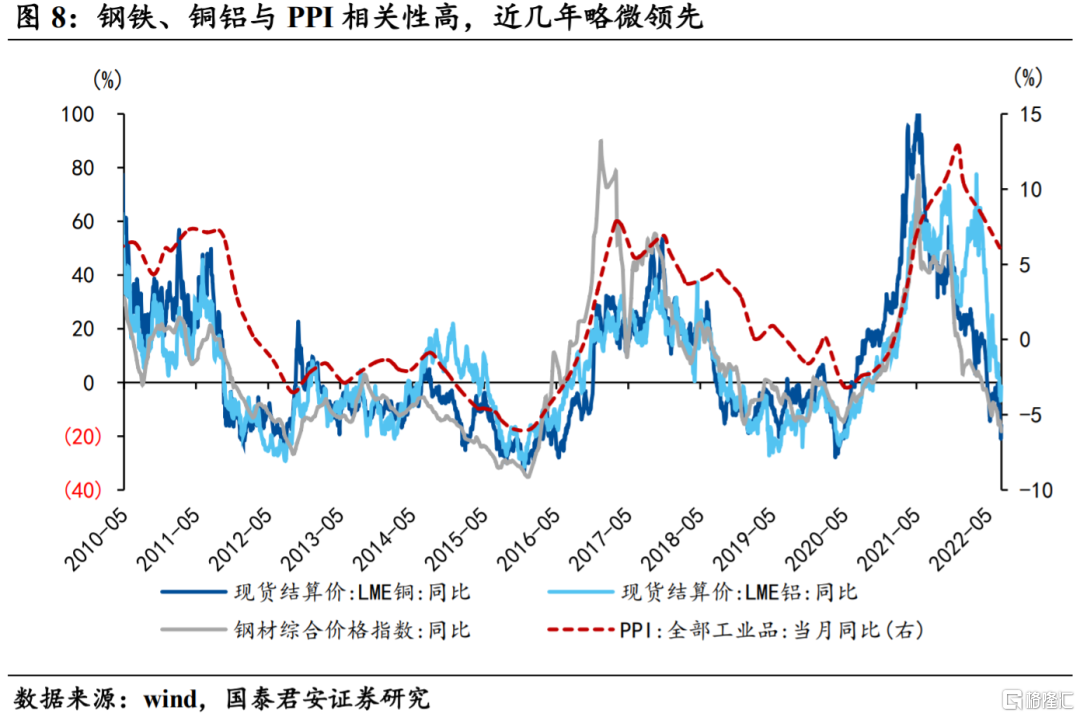

3.1 上游原材料:新能源車成本依賴新材料,因而能夠抵禦高通脹

上游原材料(鋼鐵、銅鋁)景氣度與通脹環境相關性較高,鋰價取決於自身的產能週期,具有獨立景氣,這是新能源車相對傳統燃油車能夠抵禦高通脹的關鍵。新能源車上游原材料主要包括:製造車身的鋼材和鋁合金、製造零部件的銅、製造電池的鋰,涉及黑色和有色兩條產業鏈。其中,傳統車通用的鋼鐵、銅鋁價格與PPI相關性較高,主要原因在於這類金屬的下游較為廣泛,對於PPI有較強的帶動作用,但我們發現近幾年金屬價格對於PPI有一定的領先性,反映了供給側收縮帶來的成本推動型通脹從上游往下游傳導的邏輯;而金屬鋰價格與PPI相關性較弱,主要原因在於它的下游比較單一,一般只用於製造鋰電池,因此其具有獨立景氣,取決於自身的產能週期和鋰電的需求彈性。成本結構角度來看,傳統燃油車的車身和底盤(鋁、鋼)成本佔比達到25%,而新能源車的車身和底盤成本僅13%,其成本大頭在鋰電池(40%),這種成本結構優勢正是其具備抵禦高通脹走出獨立景氣的關鍵。

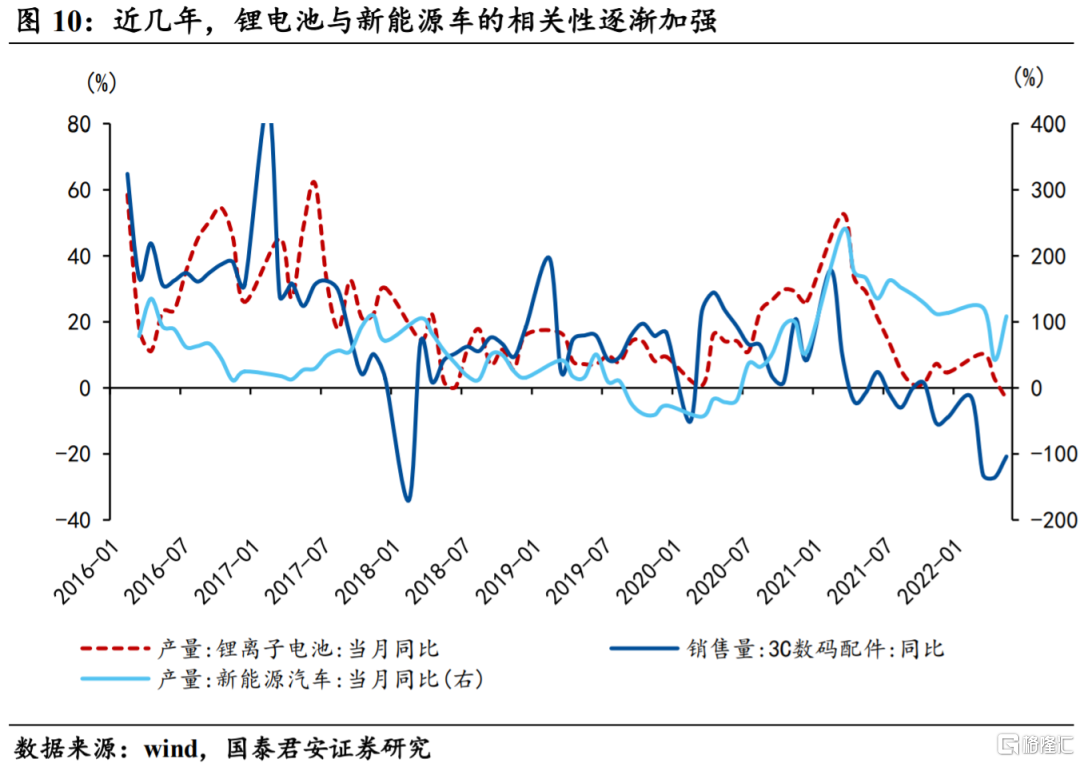

3.2 中游設備:鋰電是新能源車的核心,受益於出口高景氣

中游三電系統中鋰電池是核心,其景氣度與出口存在一定的相關性,且近幾年的內需增量主要在新能源車。中游三電系統包括電池、電機、電控,其中鋰電池成本佔整車的40%,是新能源車的核心部件。從內需角度來看,鋰電池的下游主要分佈在新能源車和3C產品(包括智能手機、電腦),近幾年的邊際增量主要在新能源車,因此可以看到其走勢和新能源車的相關性逐漸增強;從外需角度來看,除去國內3C產品爆發的2016~2017年,鋰電池景氣度與出口存在一定的相關性,因為我國是主要的汽車零部件出口國。

3.3 下游充電樁:車樁比逐步下降,充電樁發展空間巨大

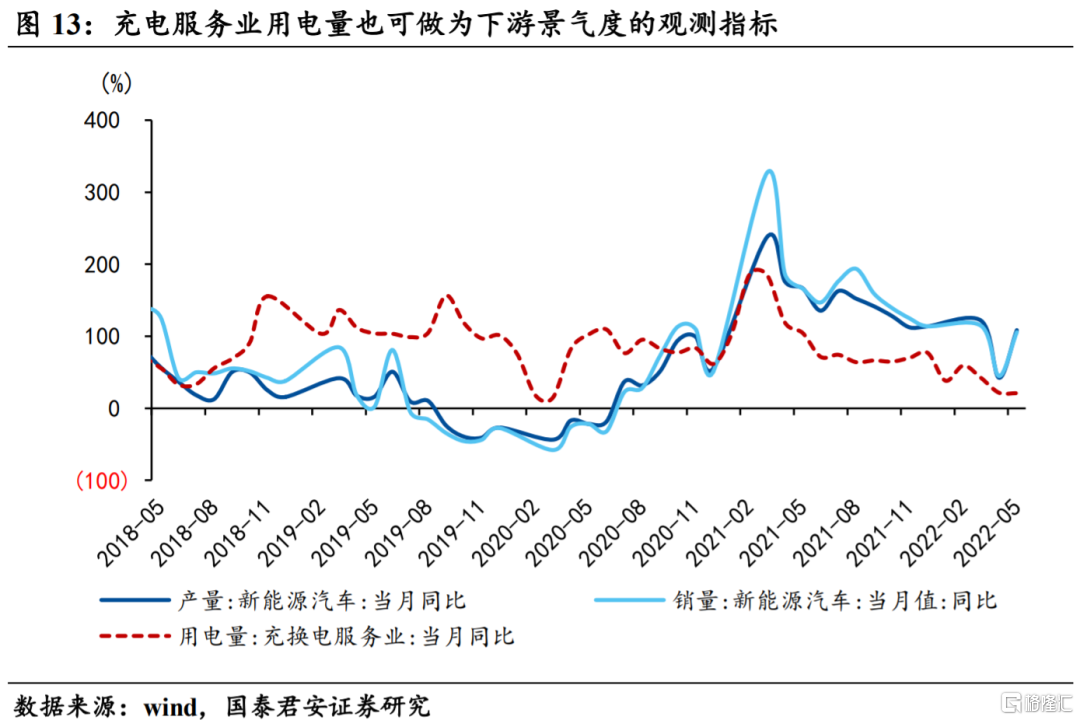

下游新能源車產銷與充電樁新增投資額走勢基本一致,車樁比逐年下降的大趨勢決定了充電樁的發展空間更大。根據我們構建的充電樁新增投資額序列數,汽車產銷與充電樁建設的節奏基本一致,過去幾年汽車產銷略有領先,而今年充電樁走出獨立景氣,主因政策對於新基建“適度超前建設”的定調。我們在報吿《兩個視角看短期汽車消費》中指出,汽車銷售基本取決於貨幣環境和居民收入預期,我們發現廣義貨幣供應量M2領先新能源車銷售3個季度,因此可以作為新能源車景氣度的先導指標。此外,充電樁新增投資額與充電服務業的用電量高度相關,因此也可做為下游景氣度的觀測指標。往後看,政策要求車樁比逐步下降,因此充電樁的發展空間更大,未來增速中樞將高於新能源車。

4. 新能源車全產業鏈佔GDP比重約1.55%,並持續提升

前文提到,新能源車是一個長鏈條行業,除了傳統的燃油車所需的相關原材料和零部件,還具有鋰礦、鋰電、充電樁、充換電服務等複雜產業鏈。因此我們採取兩個步驟測算新能源車全產業鏈對於GDP的貢獻作用:

步驟一:計算傳統燃油車全產業鏈的貢獻,按照新能源車的滲透率折算得到這部分貢獻約1.18個點。

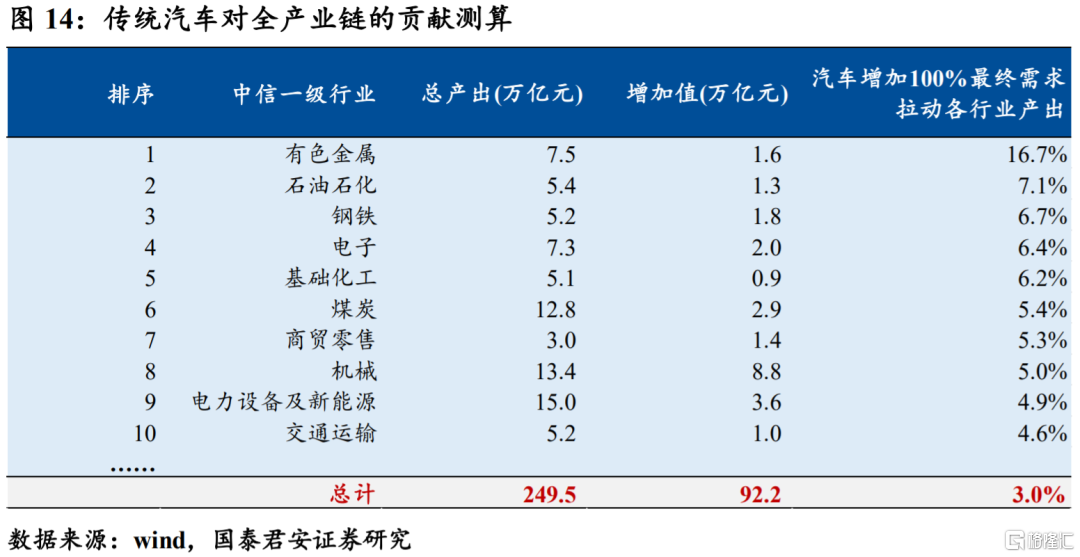

由於傳統汽車產業鏈可以通過投入產出表的產業關聯繫數進行量化測算,因此我們採用生產法,測算產業鏈各個環節所產生的增加值。根據最新(2018年)的投入產出表結構,汽車(包括零部件)生產環節所產生的增加值為1.6萬億元,佔GDP比重約1.7%;此外,通過產業鏈帶動中上游生產,我們測算,汽車每增加100%最終需求拉動各行業總產出如下:有色(16.7%)、石油石化(7.1%)、鋼鐵(6.7%)、電子(6.4%)、基化(6.2%)、煤炭(5.4%)等,間接拉動增加值佔GDP比重約3.0%。考慮到新能源車的滲透率在2022年有望達到25%左右,因此這部分產業鏈貢獻GDP約1.18個點——[(1.7%+3.0%)*25%]。

步驟二:估算新能源車特有的產業鏈條(核心是鋰電池、充電樁)佔GDP比重約0.37個點。

由於新能源車屬於新經濟,在投入產出表中並沒有專門的分類,難以從產業鏈的角度量化測算,因此我們從支出法的角度進行估算。首先鋰電池是中游三電系統的核心環節,也是新能源車的主要成本,根據國家統計局和海關總署數據,2021年我國鋰電池產量、出口、進口數量分別為232.6、34.3、15.4億個,同時鋰電池下游60%用於製造新能源車,因此對應大概是128.3億個,按照進口單價(2.5美元/個)計算,新能源車上游鋰電產值大致為2068.2億元。對於下游充電樁的投資額,我們在報吿《如何從總量角度觀測新基建景氣度》中詳細介紹了測算邏輯,這裏不再贅述,根據我們的觀測指標,2021年充電樁投資額為177.8億元。綜合鋰電池和充電樁兩項,新能源車自身特有的產業鏈條佔2022年GDP比重至少約0.37個點——[(2068.2+177.8)*(1+96.4%)/1143669*(1+4.2%)]。

總體來看,對新能源車的新老產業鏈條兩個部分進行測算,預計2022年全產業鏈產值佔GDP比重約1.55%,考慮到新能源車的高增長性,這一比重在未來會逐年提升。若新能源車滲透率提升至80%,則對於GDP的拉動保守估計將達到4.96%,未來新能源車作為穩增長抓手的屬性將逐步加強。