上週,納斯達克指數累計暴跌5.6%,創下2022開年第三週以來最慘烈的一週。其中,上週五納指大跌逾3.5%,歐洲股市齊齊暴跌逾3.3%(歐洲STOXX50),意大利股市跌幅最明顯,大跌5.17%。

現在,標普500和道瓊斯期貨均大跌2%左右,納指期貨更是大跌3%。歐洲股市再遭拋售,斯托克50指數再度大跌2.3%,德國、法國、意大利均跌逾2%。

今日,亞太股市也撐不住了。日經225和韓國綜合指數均大跌逾3%,港股恆生科技跌近5%,恆生指數跌3.4%。包括最近1個多月堅挺的A股,也低下了高昂的頭顱,滬指跌近1%。

全球股市再度風起雲湧,與一個核心關鍵指標——通脹,密切關聯。因為它左右着貨幣流動性,左右着金融資產的估值。

01

通脹爆表

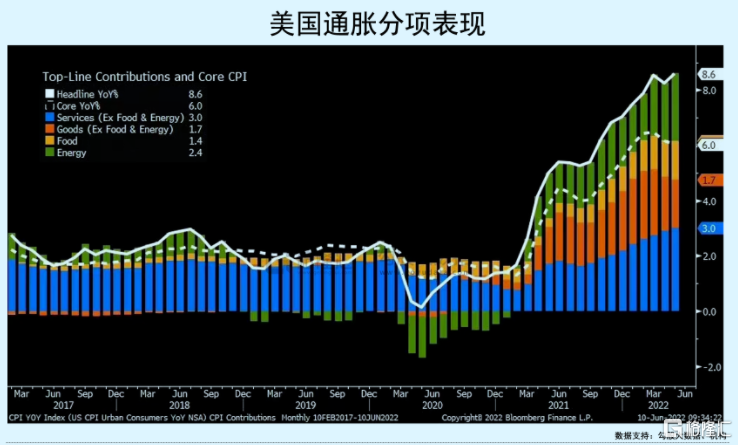

今年5月,美國CPI同比上漲8.6%,創下1981年12月以來新高,並高於4月和預期的8.3%。CPI環比上升1%,高於預期的0.7%和上月的0.3%。

通脹細分領域中,能源同比大增34.6%,創下2005年以來最高。其中,燃油100%+,汽油48.7%,電價12%,天然氣30%。住房佔CPI的1/3,同比增長5.5%,創下31年以來的最高。食品同比增長10.1%,創下1981年以來最高。三大項均大幅上行,在過去100年的歷史上也屬罕見。

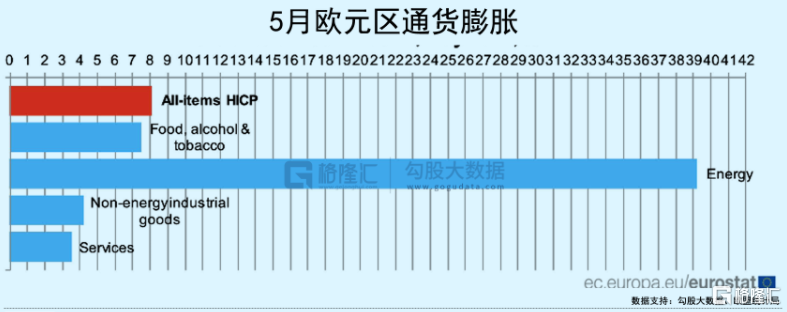

不僅是美國,歐洲通脹也炸了。歐元區5月CPI同比上漲8.1%,繼4月該指數同比上漲7.4%之後再次刷新歐元區成立以來的歷史紀錄,超過預期的7.7%。其中,能源類同比上漲39.2%,遠高於食品類7.5%、工業產品大類4.2%、服務類3.5%的漲幅。

今年5月,全球通脹中位數高達7.9%,而去年6月僅3.05%。在全球116個國家中,美國通脹位列第28名。可見這是全球性的大通脹。

5月23日,諾貝爾經濟學獎得主、世界銀行前首席經濟學家斯蒂格利茨接受採訪時稱:通脹衝擊程度比70年代“嚴重一個數量級”,美聯儲對這場危機“完全沒有做好準備”,這場危機比1970年代更糟糕,因為不僅僅事關石油,而是糧食、石油和疫情帶來的供應中斷等“三重衝擊”。

為什麼這麼説?

在我看來,過去40年,美聯儲持續修改CPI的編制權重,無形中壓低了通脹的表現。如果按照1980年代的統計口徑,現在的通脹可能已經逼近1980年巔峯的13%。

上週,NBER的Larry Summers(最早提出美聯儲歷史性放水將導致通脹問題的經濟學家之一)發表論文,重新把歷史價格數據用今天的通脹權重重新計算,結論是:今天通脹的高點與沃爾克時期的高點近似。

接下來的通脹會如何演繹?

這裏,我們嘗試着通過歷史維度和現有邏輯去進行推演。上一輪全球大通脹的時候,沃克爾在1980年大幅加息至20%,才打斷了高通脹的脊樑。本輪通脹真實高度或與1980年持平(13%),且疊加石油+天然氣+糧食+金屬+疫情等多重危機爆發,僅僅依靠加息1.75%(此前預期9月之前)就期盼通脹見頂回落,按照歷史規律並不現實。

全球本輪大通脹主要邏輯有:

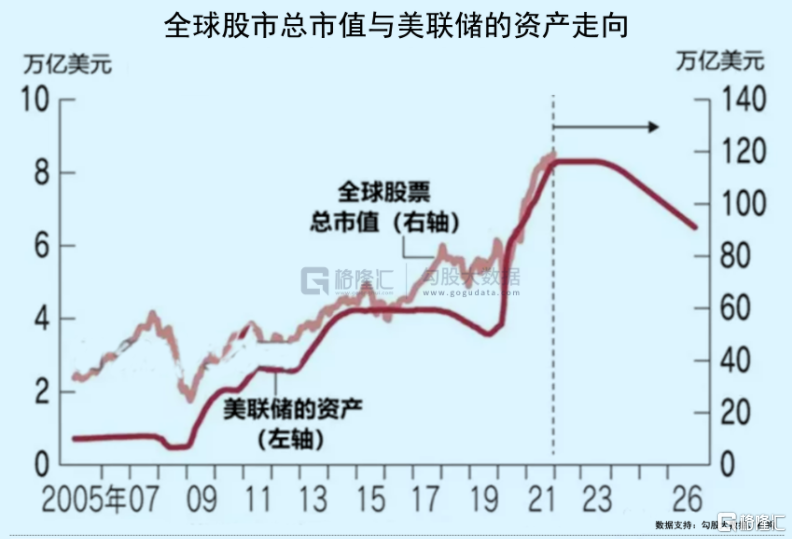

一,貨幣史詩級大超發。其中,美聯儲擴表5萬億美元,且疊加財政赤字貨幣化,20-21年M2猛增6.3萬億美元之巨;二,新冠疫情對於供應鏈的持續重大沖擊;三,俄烏戰爭爆發,能源、糧食等大宗商品爆發價格危機,另讓全球供應鏈更為紊亂;四,歐美全方位制裁俄羅斯,加劇逆全球化,全球供應鏈更加割裂,倒逼全球產業結構重組(更加長遠的因素,不是現在的主要因素)。

在9月之前,市場大致會加息100個基點,縮表1425億美元。如此姍姍來遲的貨幣操作,幻想通脹見頂大幅回落也不現實。

可以預見的是,今年接下來的幾個月時間內,美國通脹將大概率維持絕對高位,不排除進一步走高衝至9%以上。

02

流動性

歐洲通脹爆表,迫使歐央行加快貨幣緊縮步伐。歐央行近日宣佈,決定於7月1日起終止其資產購買計劃下的淨資產購買,計劃在7月的貨幣政策會議上將關鍵利率上調25個基點,並在9月再次加息。

這將會是歐洲央行2011年以來的首次加息。

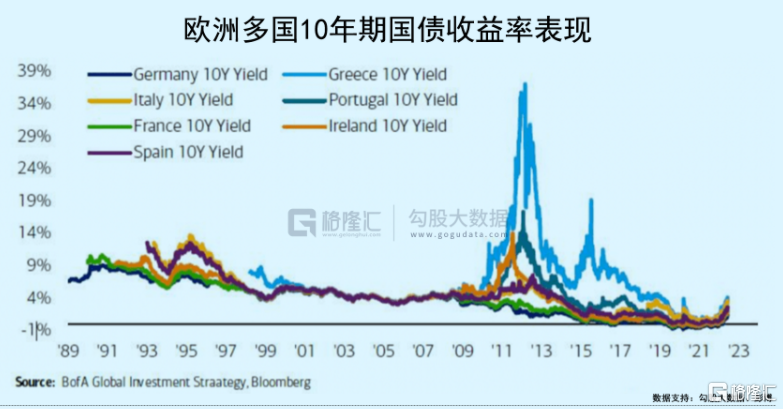

歐央行“鷹派”表態後,歐洲債券市場嚇崩了。6月9日,意大利10年期國債收益率一日跳漲25個基點,最新報價已經飆至3.878%。德國10年期國債也大幅飆升至1.498%。兩者利差擴大至238個基點,創下2020年5月以來最大,接近被市場認為可能引發決策者採取行動的“危險區域”。

德國高通脹,意大利高國債收益率,將會是歐洲經濟的災難。這是歐洲投資者刻在血液基因裏的一句話。然而,這種糟糕的局面已經卷土重來——德國是歐洲的火車頭,高通脹將扼殺經濟;意大利是歐洲外債高企的最典型代表,國債飆升代表着主權違約風險大增。這亦是意大利股市跌幅超歐洲整體表現的重要邏輯。

美國通脹爆表後,市場開始大幅押注美聯儲會更為激進的緊縮貨幣流動性。

據美聯儲基金利率期貨顯示,美聯儲最可能在6月、7月、9月和11月分別加息50個基點,在12月加息25個基點。對於6月議息會議,此前市場預期加息75個基點的概率為0,後飆升至28.2%,7月加息75個基點的概率也已經上升至43.4%。

美國債券市場反應也特別真實。10年期美債收益率上週五大漲3.74%,並於今日再度大漲2%,報價一度突破3.25%,破掉5月高點。2年期美債週五大漲8.93%,今日再大漲4.5%,現報價3.214%,創下2007年以來的最高水平。此外,3年、5年、7年期與10年、30年再度瘋狂倒掛。2年期與10年期這一重要指標也已倒掛。

美債主要定價邏輯是預期利率,即貨幣政策,其次才是經濟基本面和通脹預期。很顯然,5月高通脹數據披露後,債券市場交易者已經押注美聯儲更快更猛緊縮貨幣。

還有匯率市場。美元指數週五大漲0.84%,今日大漲0.4%,先報價104.6,逼近5月(20年新高)的高點。美元強勢,日元大幅貶值至135,再創24年來新低。另外,人民幣、歐元等主流貨幣紛紛再度貶值。

美元是全球貿易結算貨幣,同時又是全球各大類金融資產定價錨定貨幣。美元指數越強,從一定程度上也代表着美元全球流動性越緊張。美元指數近日持續大漲,也在押注美聯儲更快節奏加息與縮表。

接下來,歐美央行都將更快提升利率。除了對股市繼續施壓外,還有一個企業債市場將面臨巨大風險。

高收益率債券,也俗稱為垃圾債,即BBB-級別以下的債券。今年以來,美國垃圾債券下跌逾13%,歐洲垃圾債下跌逾15%。

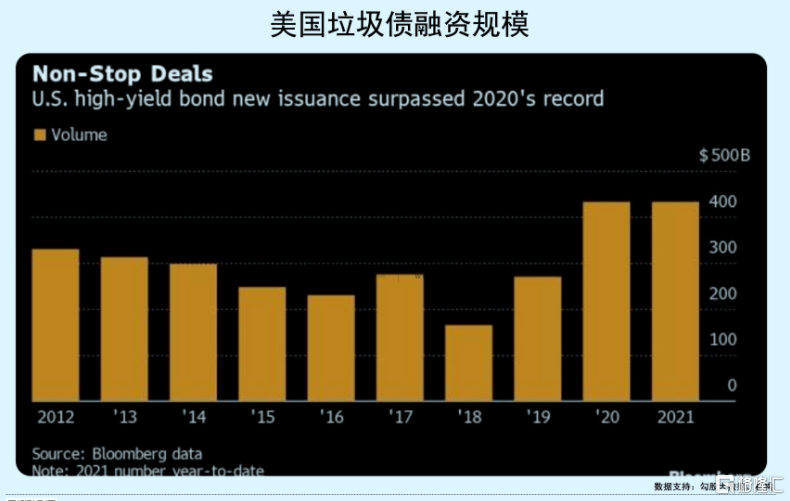

2020-2021年,美國垃圾債企業發行債券融資額均超過4300億美元,而在2008年次貸危機之前幾乎不超過1500億美元。隨着08年後的幾輪QE,利率逐步走低,垃圾債發行規模膨脹,在2013年也達到了3000億美元。當然,新冠疫情後的美聯儲無底線寬鬆,垃圾債發行規模更為誇張。

據第一財經,垃圾債企業在今年前5個月之內總融資規模僅僅560億美元,比一年前下降了75%以上,而5月的債券發行額更是僅為22億美元,為今年發行速度最慢的。而這些企業包括AMC、美航空集團、嘉年華公司,約佔美國3000家最大上市公司的1/5,債務總額高達9000億美元。

垃圾債,也就是快要倒閉的企業(殭屍企業)發行的債券。這在美國一共有3萬億美元的規模,疊加對沖基金以數倍、乃至數十倍的槓桿打包處理轉賣,其資產規模是無比巨大的。隨着美聯儲激進的加息縮表,融資利率大幅上升,規模巨大的垃圾債首先面臨重大違約風險。一旦大面積暴雷,金融市場恐將遭遇重創。

03

尾聲

年初至4月26日,A股相較於歐美股市幾乎處於跟跌不跟漲的狀態,期間滬指大跌20%,創業板指大跌32%。而最近1個多月,A股傲然挺立,持續超預期反彈,與疲軟的歐美股市形成鮮明反差。

在我看來,短時間內A股可與歐美股市走出截然相反的步伐。但拉長時間看,全球股市整體是同此涼熱,大體保持一致。不能因為4月底以來的獨立行情,就依然覺得A股接下來數月也會保持獨立持續走牛,這就有些刻舟求劍了。

目前,中美10年期國債收益率利差已經倒掛,幅度擴大至-39.5個基點,而過往週期【正70—正140BP】被市場認為是舒適區。利差倒掛加大,人民幣貶值壓力加大,尤其是外資中的遊資容易流出。

今日,北向資金淨流出超135億元,而此前一個月流入將近600億元。今年整體來看,北向資金累計流入僅265億元,遠低於2021年上半年的2236億元。可見中美貨幣政策向佐,人民幣有不小貶值壓力,也一定程度上影響了外資流入中國股市。

對於A股的獨立性,劉煜輝認為:踏空遠比套牢難受,所以很難深跌。我們不妨辯證看待。在最悲觀的時候做最樂觀的打算,在最樂觀的時候做最悲觀的預期。擺脱情緒,熨平週期,淡然面對市場的動盪與機會。