前陣子,由於股市不好,股民不賣股票改賣慘的情況多了起來。

b站上有一個30歲的股民up主,年初因為所在公司資金鍊斷裂,被動失業,由於工作實在難找,up主決定拿出所有的積蓄,轉型職業炒股。

之所以做這個決定,不是頭腦發熱,而是過往業績確實彪炳。

前幾年up主拿打工攢下的十幾萬投入股市,短時間內連續翻倍,其中一隻持倉股從十幾塊一路上漲到幾十塊。這次趁着失業,索性和家裏再要幾十萬,湊齊100萬元人民幣,畢其功於一役,打工從此是路人。

3月份開始,up主開始在b站上實盤記錄,他給自己定下的目標收益是200萬,不是資產變成200萬,而是盈利200萬。

至於操作的標的,依然是自己熟悉的恆生電子,理由是恆生電子作為金融科技龍頭,前景一片光明。

可惜事與願違,曾經在2017年-2020年漲了接近5倍的恆生電子,開年以來持續下跌。不到半年時間,就已經跌去了40%。

換算成人民幣是40萬,相當於他四年的工資。

於是我們看到,他的視頻在幾種狀態間來回轉換:恐慌,絕望,堅守,相信價值。

然後股價繼續下跌,中間還夾雜着千股跌停。

這也是今年大部分股民的縮影:明明讀了不少巴菲特,卻依然做不好投資。

到底是哪裏錯了呢?

01

認知缺陷

股市虧錢,不完全是股民的鍋。從去年2月份開始,疫情牛市的路似乎就走到了盡頭。

互聯網加強監管,騰訊高位下跌50%,拼多多嗶哩這些成長股70釐米打底;房地產債務危機,連帶物管、防水、家電多個板塊受壓;醫藥集採,龍頭恆瑞股價都跌了60%,一眾創新藥跌至地板價...

本來想着買入好公司,長期持有,做時間的朋友;沒想到公司不想和我做朋友,還向我丟了一個雷。

市場不好,投資者本身的缺陷自然就很容易放大。up主身上的問題,但凡有點投資經驗的老炮,很容易就能指出來:

對買入的股票不熟悉,看好數字貨幣業務,然而這並非恆生電子核心業務;沒有風險管理,梭哈一時爽,一直梭哈一直爽;對收益沒有概念,隨意定下一年三倍的目標...

中國股市成立30年,從當年炒小炒差,發展到現在流行價值投資,看似進步很大,但落實到具體投資動作上,你會發現大部分股民:

無論是價值投資,還是技術派,在虧錢這件事上,並沒有區別。

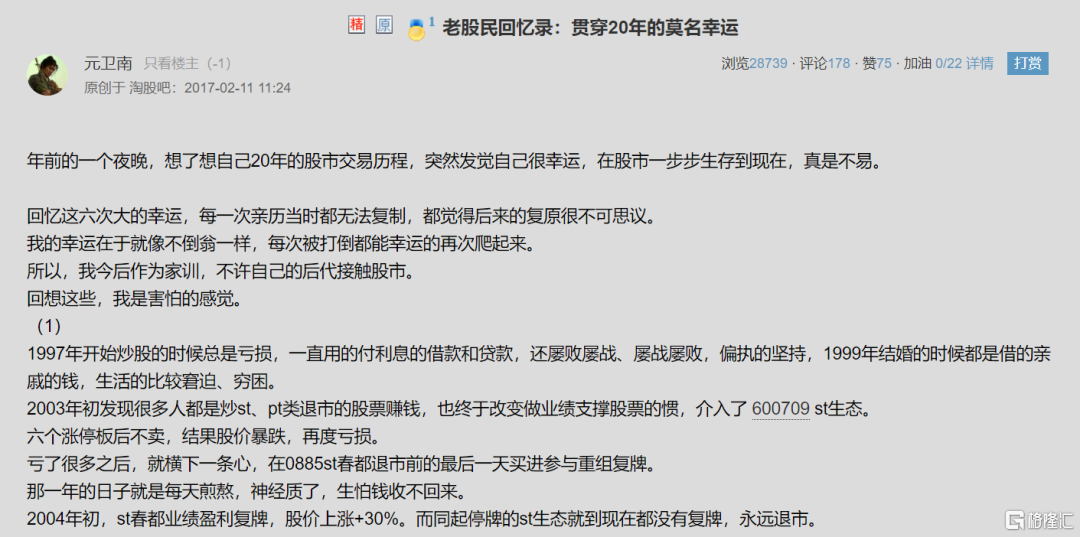

老股民都知道淘股吧上的一個id —— 元衞南。這個被網友戲稱"炒股不識元衞南,身家過億也枉然"的"元神",曾經在一個帖子裏面,詳細披露了自己20年的炒股經歷:

從1997年開始借錢炒股,到2003年炒作st、pt類退市股;2006-2007年買貴州茅台等股票,在大牛市中翻了13倍,成為同齡朋友同學中第一個資產99.99萬的人;2008年開始陸續在地產股、東阿阿膠、中海發展操作,多次爆倉,又多次回本。

20年前搞消息技術的元神,20年後做價值投資的up主,他們的經歷,沒什麼區別。

有區別的是另外一個人。

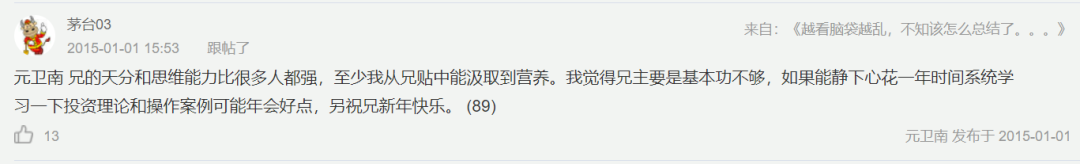

在"元神"的評論區裏面,你偶爾可以翻到一個id —— "茅台03",也就是日後大名鼎鼎,高毅資產的網紅基金經理馮柳。

當時的馮柳還只是民間高手,兩人相識於微時,時常在股吧裏過招。不過唏噓的是,6、7年過去了,現在的馮柳已經在管理百億私募,而元衞南卻依然負債累累,在東阿阿膠上蹉跎歲月。

每個踏入股市的人,夢想都是成為馮柳,最後卻活成了元衞南。

馮柳曾經親自解釋過,投資是一個完美的職業:自由,不需要應酬,不用處理複雜的人際關係;時間地點自由,沒有加班,甚至有時候顯得無事可做;回報豐厚,9年年化收益93%,總共獲得370倍收益。

但是實際上,不説通過股票財務自由,即使穩定盈利,也非常困難。這就回到開頭的問題,到底哪裏錯了?其實很簡單,炒股的無形門檻 —— 認知,要求非常高。

無論是技術分析,還是價值投資,決定收益的都是認知,這決定了你是成為馮柳,還是成為元衞南。

02

時代,如何賺?

先拋開認知的問題不説,選擇投資股票這條路,本身是一個非常正確的決定。

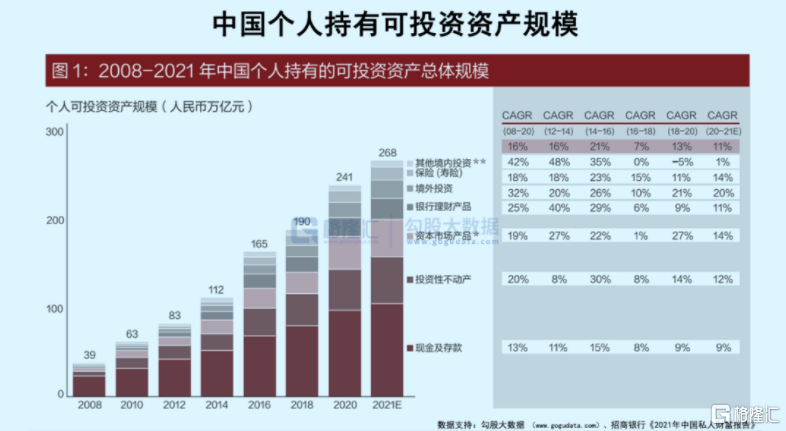

首先,財富管理的市場很大。根據招商銀行發佈的《2021年中國私人財富報吿》,我國2021年預計個人持有的可投資資產總體規模為268萬億人民幣,過去10年基本都保持了雙位數的增速,未來預計增速也會略高於GDP。

在總體規模擴張的同時,中國資產還會有一個結構性變化。

截止至2021年12月,中國居民的境內存款為102.5萬億人民幣,相當於中國人全部投資資產裏面,大概有38.2%是現金及存款。

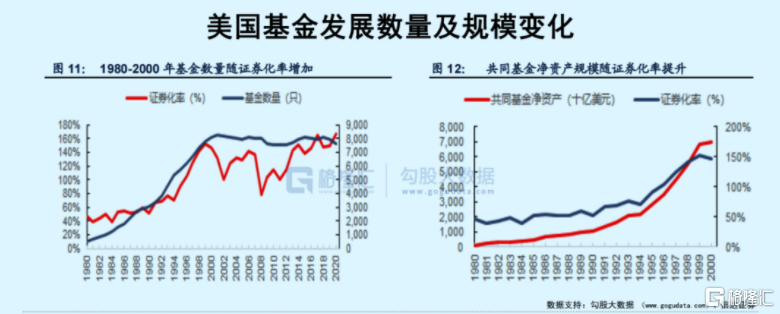

這個比例甚至高於上世紀80年代的美國。80年代初期,美國的居民部門持有存款比例最高曾經達到23.08%,隨後開始逐步下降,到2000年比例僅為9.52%;與此同時,股票、共同基金、養老保險等金融資產佔比提升至21%、7%、32%。

存款之所以紛紛"搬家",離不開一個重要的因素 —— 利率下降。

80年代之前的70年代,美國正處於歷史級別的大通脹時代,當時的政府為了壓制通脹,不得不提高利率。基準利率在1982年觸及頂峯20%,同時10年期國債利率高達14.4%,有這麼高的無風險收益率,還要股票作甚?

不過過高的利率始終不可持續。石油危機過後,里根總統確立了高新技術轉型的路線,連續降低資本利得税,美國經濟進入低通脹、高就業、高增長時代,股市和債市因為賺錢效應而流行,美股進入權益時代。

在這個階段,股市具備了極佳的賺錢效應。

電影《時光盡頭的戀人》中,擁有不老身的女主角Adaline,正是在股票經紀人的推薦下,買入Xerox的股票並長期持有,剛好趕上80年代-90年代牛市,Xerox的股票上漲了十幾倍。所以無論她的日子如何顛沛流離,生活始終無憂。

一般而言,當一個經濟體的體量到達一定規模,增速下行,利率下行,是一種正常現象。而利率下行,資金尋找更高回報的投資,比如説股票、債券,也符合經濟效益。

未來的中國,也不例外,高比例的現金存款,最終都會流入到資本市場。

對於個人來説,投資股票也是一種無奈而又必然的選擇。

千千萬萬個和上述UP的年輕人,股市是改變命運的獨木橋。這麼多投資品中,房產投資門檻太高,回報率又不高;債券保險收益率又太低,聊勝於無;拿現金,就更跑不贏通脹了;

兜兜轉轉,要從財務上改變命運,無非兩個方法。

一個是違法的,另外一個,就是炒股。

巴菲特總説,人要接受慢慢變富,但是現實卻是,人只會慢慢變老;當你的資金規模只有幾萬十幾萬的時候,一年20%的回報,你的生活很難會有太大的改變。

賭時代,才是年輕人應該做的事情。

一邊是時代賦予每個投資者的機會,另外一邊卻是股民騷操作不斷虧損,生活中縫縫補補,股市裏面揮金如土。

中間的鴻溝,實在不是讀幾本價值投資經典,就能完全填平的。

比如説巴菲特吿訴你,要合理估值買好企業,長期持有。但是他沒有吿訴你,什麼才是好企業?多少估值是合理?持有多久才能賣?

好了,巴菲特又説,要選ROE高的,PE最好不超過15倍,好企業不需要賣出。但是這兩年,高ROE、低PE的股票,不見得能躲過下跌。

很明顯,投資並不能刻舟求劍,一個合格的分析師,首先要閲讀大量的研究報吿,整理行業的發展規律和邏輯;然後在這個基礎上,組織分析行業數據,並進行建模;建模後還要上下游驗證,不斷跟蹤,假如行業邏輯出現變化,就要開始重新估算;

一通操作下來,你會發現投資是一件又難,又枯燥的事情。

就像是在一坨坨翔裏面,去挖裏面的糖,甚至説,挖到最後你會發現,裏面根本沒有糖,完全就只是一坨翔。

而巴菲特給大家展示的,只是糖如何好吃。至於研究分析過程有多繁雜,他沒有説,最後還要凡爾賽一下:你看,吃糖不是很簡單嗎,我都是跳着踢踏舞去吃糖的。

所以,作為一個遠離股市的小散户,第一步是停止對股市抱有不切實際的幻想,更加不能拿自己全副身家去all in。應該先構築自己的研究交易體系,一邊踩坑一邊完善,等交易體系成型了,再重倉出擊。

03

結語

最後,還是要給股民朋友打打氣。

現在的市場確實不太好,疫情、通脹、戰爭,能想到的各種黑天鵝灰犀牛,能來的都一起來了。自然,大家的賬户淨值也都不太好看。

但是我們回想過去,危機向來都是股市的一部分。

15年股災、16年千股跌停、18年貿易戰、20年疫情...

每一次危機來了,大家都很恐慌,而恐慌的時候,又恰恰是最好的買點。

比如説18年之後,半導體、新能源、光伏等板塊的爆發,整個滬深300指數都上漲了很多;

也許到了20XX年,無數股民回首看2022年的K線圖,都會靈魂發問:

人世間最痛苦的事莫過於此,假如上天能夠再給我一次機會,我會對當年的自己説。

滿倉滿融!