本文來自格隆匯專欄:廣發策略戴康 作者:李卓睿、戴康

摘要

● 全球大類資產表現跟蹤

本週大類資產表現體現市場情緒好轉:虛擬貨幣>新興市場>發達市場>商品>債券;上週大類資產表現:發達市場>商品>貴金屬>新興市場>債券。本週主要權益資產中,新興市場明顯優於發達市場,與上週表現相反。截止5月31日,全球主要權益資產估值較上週有上漲,但仍處於較低水平,ERP顯示美股配置性價比較低。本週大宗商品上漲居多,天然氣、農產品跌幅最大,上週為能源類商品漲幅最大。本週多數貨幣兑美元匯率繼續升值。本週多數國家國債收益率上升,上週中美國債收益率均下行。本週Markit iBoxx中資美元債券淨價指數普遍下行,高收益債、地產債跌勢明顯。

● 全球流動性跟蹤

美國金融狀況有所收緊,但存量流動性仍然充裕。美債利率、通脹預期上週回落,本週開啟回升。花旗(美國)經濟意外指數有所下調,花旗(歐洲&中國)經濟意外指數有所回升。美國LIBOR-OIS利差、美國FRA-OIS利差、美國信用利差上週以來小幅收窄,美國遠期互換利差顯示23年底有1次降息預期。上週,ETF資金流入排名前三的國家/地區分別是(美國、中國香港、亞太(除日本),分別流入312.46億、2.88億、1.25億美元);ETF資金流出排名前三的國家/地區分別是(中國大陸、加拿大、歐元區,分別流出8.24億、5.52億、2.46億美元)。

● 港股市場數據跟蹤

本週港股大幅回升,恆生科技漲7.09%,恆生指數漲3.47%,資訊科技業和醫療保健業領漲。恆生指數PE(TTM)從上週9.66倍上漲為9.98倍,恆生指數PB(LF)從上週0.94上升為本週0.97倍,股權風險溢價從上週的7.7%小幅下降至本週7.3%,滬深港股通AH溢價從上週138.18下降至本週131.17。非必需性消費PE(TTM)為20.53倍,處於行業估值高位。投資者情緒方面,CBOE報25.72較上週持平,恆指換手率為40.18%,較上週大幅上升。南下資金流入放緩,本週累計淨流入6.45億港元,交易活躍度佔比小幅下降至7.32%。

● 風險提示:疫情控制反覆,全球經濟下行超預期,海外不確定性。

正文

一、全球大類資產表現跟蹤

1.1全球主要大類資產

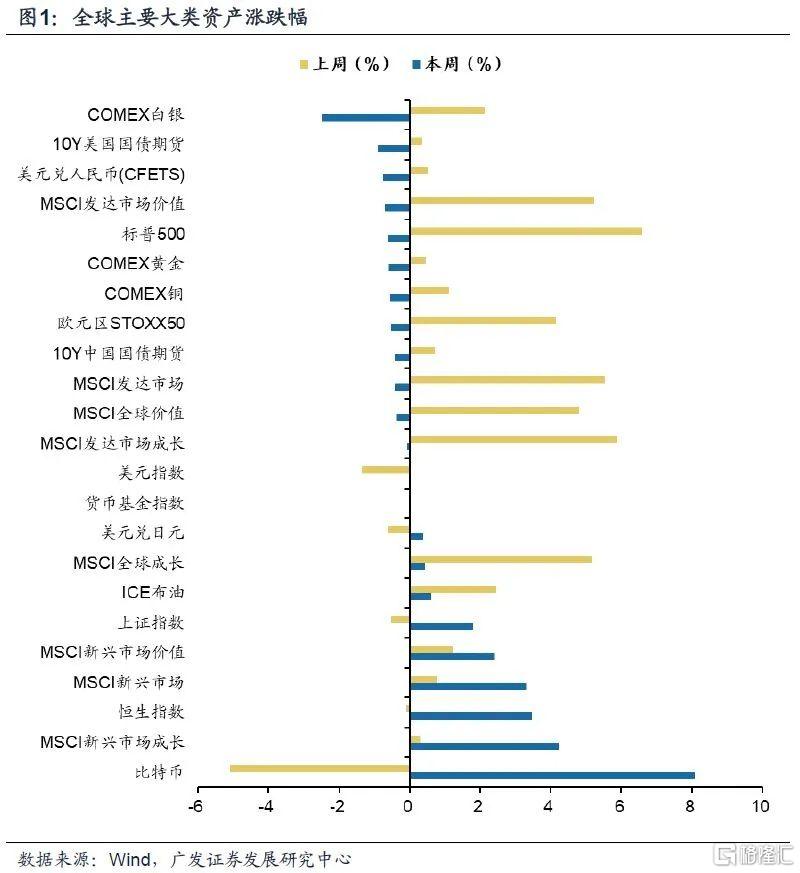

(1)本週大類資產表現:虛擬貨幣>新興市場>發達市場>商品>債券。截至5月31日,比特幣漲幅為8.09%,領漲全部大類資產。MSCI新興市場成長指數(漲4.23%)、新興市場指數(漲3.31%)、新興市場價值指數(漲2.40%)漲幅分列二、三、五名,恆生指數(漲3.47%)也排名靠前。跌幅最大為白銀(跌2.49%),其次為10Y美國國債期貨(跌0.89%);美元兑人民幣(跌0.75%),人民幣對美元繼續升值。

(2)上週大類資產表現:發達市場>商品>貴金屬>新興市場>債券。上週標普500指數領漲6.58%,其次為MSCI發達市場成長指數(漲5.89%)、發達市場指數(漲5.52%)、發達市場價值指數(漲5.22%);跌幅最大為比特幣(跌5.11%),美元指數(跌1.35%)排名其後。

1.2全球主要權益資產

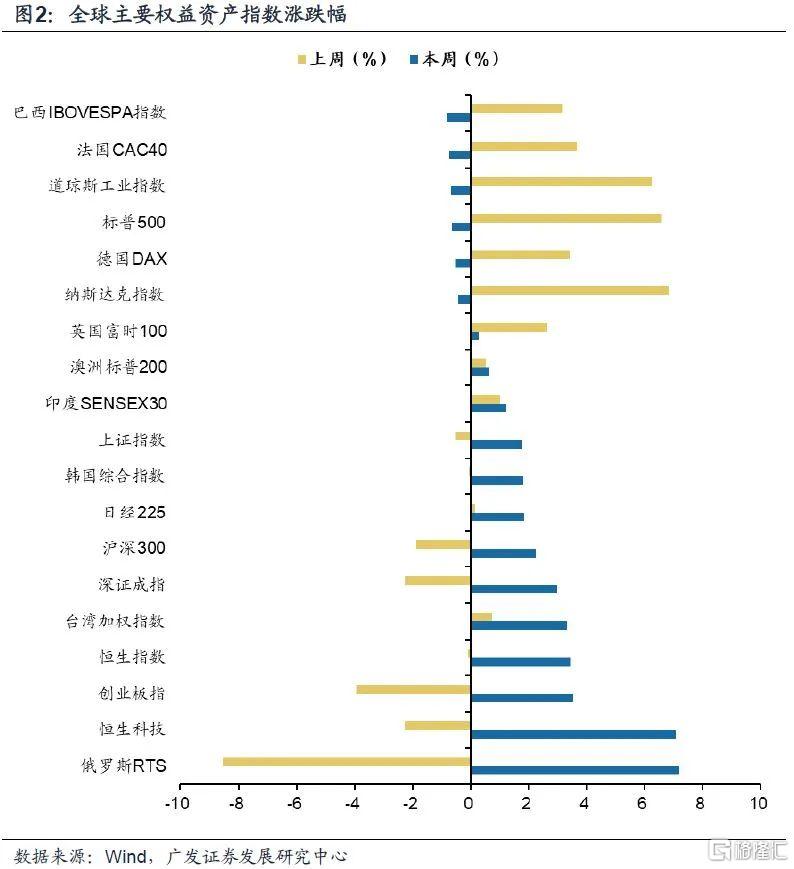

(1)本週新興市場普遍表現好於發達市場。本週權益資產漲幅最大為俄羅斯RTS(漲7.21%)、恆生科技(漲7.09%)、創業板指(漲3.56%)及恆生指數(漲3.47%),發達市場指數如法國CAC40(跌0.72%)、道瓊斯工業指數(跌0.67%)、標普500(跌0.63%)、德國DAX(跌0.50%)跌幅靠前,巴西IBOVESPA指數(跌0.81%)跌幅最大。

(2)上週美股領漲,發達市場表現好於新興市場。美股納斯達克指數(漲6.84%)、標普500指數(漲6.58%)、道瓊斯工業指數(漲6.24%)漲幅居前三位,其次為法國CAC40(漲3.67%)、德國DAX(漲3.44%);跌幅最大為俄羅斯RTS(跌8.54%),港股、A股表現不佳,創業板指(跌3.56%)、深證成指(跌2.28%)、恆生科技(跌2.27%)、滬深300(跌1.87%)、上證指數(跌0.52%)、恆生指數(跌0.10%)均見跌勢。

(3)主要權益資產估值較上週有上漲,但仍處於較低位置。截至5月31日,全球主要權益資產估值最高為:創業板指48.3倍(13.30%歷史分位)、恆生科技38.0倍(45.70%歷史分位)、納斯達克指數28.3倍(12.30%歷史分位),最低為俄羅斯RTS指數4.7倍(19.00%歷史分位)、巴西IBOVESPA指數6.0倍(13.30%歷史分位)、恆生指數10.0倍(15.20%歷史分位)。

(4)ERP顯示美股配置性價比較低。截至5月31日,標普500 ERP水平為2.09%,位於歷史13.4%分位值,顯示配置性價比較低,較上週有下跌。

1.3全球主要大宗商品

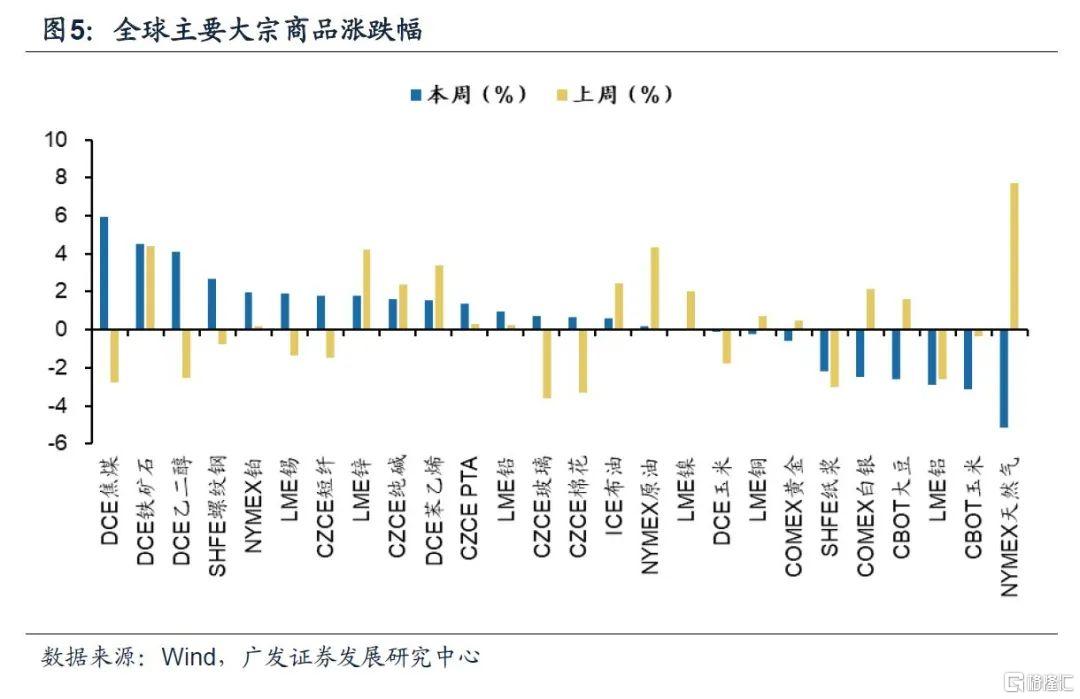

(1)本週大宗商品價格上漲居多,天然氣、農產品跌幅最大。截至5月31日,本週大宗商品漲幅前三位為焦煤(漲5.91%)、鐵礦石(漲4.51%)、乙二醇(漲4.09%),多數基礎原材料類商品價格上漲;天然氣(跌5.13%)領跌,玉米(跌3.12%)、大豆(跌2.61%)也有價格下跌。

(2)上週能源類大宗商品漲幅最大。上週大宗商品價格天然氣(漲7.73%)、鐵礦石(漲4.41%)、原油(漲4.34%)領漲,跌幅最大為玻璃(跌3.64%)、棉花(跌3.34%)、紙漿(跌3.04%)。

1.4全球主要貨幣匯率

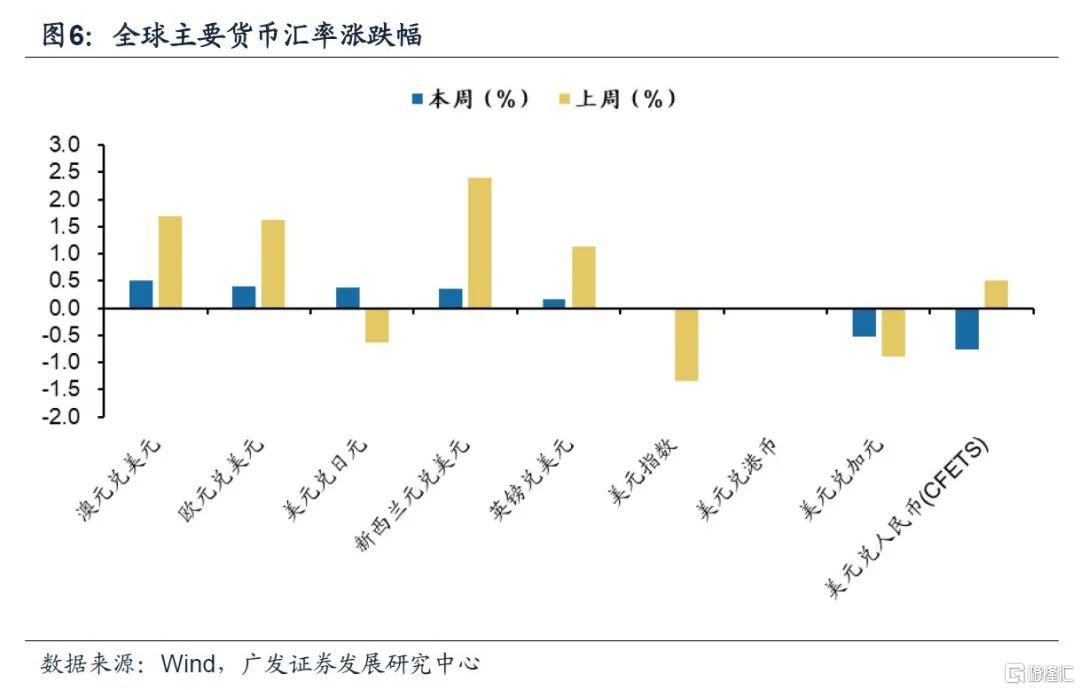

(1)本週美元指數維持不變,多數貨幣兑美元均有小幅上漲。截至5月31日,本週美元指數幾乎較上週持平,各主要貨幣兑美元均有漲勢,澳元對美元(漲0.50%)、歐元對美元(漲0.41%)、新西蘭元對美元(漲0.37%)、英鎊兑美元(漲0.17%)匯率上升,美元對人民幣(跌0.75%)、美元兑加元(跌0.53%)、美元兑港幣(跌0.01%)匯率下降,僅有美元兑日元(漲0.39%)匯率上升為例外。

(2)上週美元指數較大幅度下跌,美元兑人民幣匯率上漲。上週美元指數下跌1.35%,除美元兑人民幣(漲0.51%)外,多數貨幣對美元均有上漲。

1.5全球主要國家債券收益率

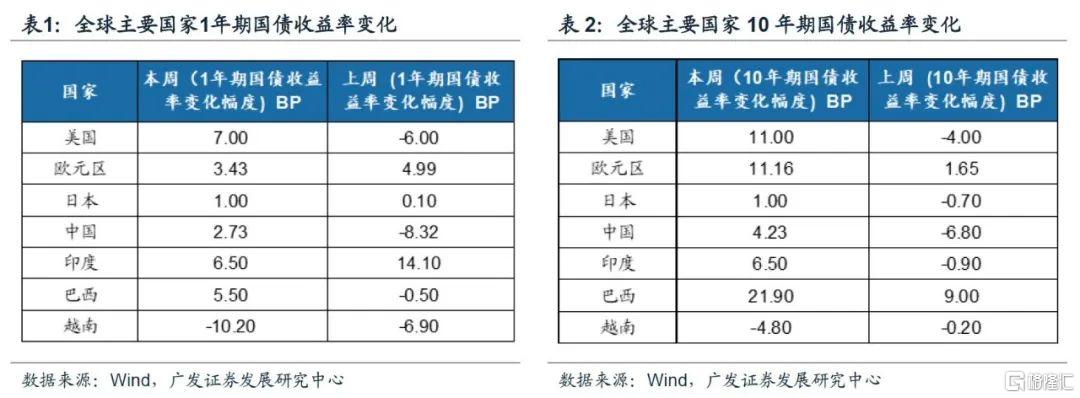

(1)本週多數國家國債收益率上漲。選取的觀測指標中,1年期國債收益率方面美國(升7.00 BP)、印度(升6.50 BP)、巴西(升5.50 BP)漲幅領先,僅越南(降10.20 BP)1年期國債收益率下跌;巴西(升21.90 BP)、美國(升11.00 BP)、歐元區(升11.16 BP)10年期國債收益率上行程度最大,印度(升6.50 BP)、中國(升4.23 BP)也有上漲,僅越南(降4.80 BP)10年期國債收益率下跌;

(2)上週國債收益率中國、美國領跌。上週中國1年期國債收益率下降8.32 BP,越南(降6.90 BP)、美國(降6.00 BP)隨後,印度(升14.10 BP)漲幅最大;10年期國債收益率方面,中國(降6.80 BP)、美國(降4.00 BP)跌幅最大,巴西(升9.00 BP)領漲。

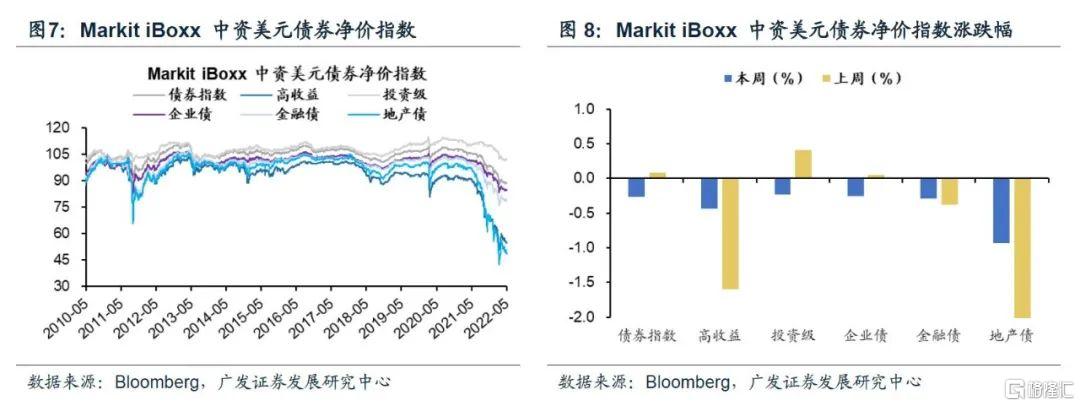

1.6中資美元債券淨價指數

(1)截至5月31日,本週Markit iBoxx中資美元債券淨價指數均有下跌。中資美元債券指數下跌0.27%,細分項目中地產債(跌0.93%)下跌幅度最大,其餘高收益債(跌0.43%)、投資級債(跌0.23%)、企業債(跌0.26%)、金融債(跌0.28%)均有不同程度下跌。

(2)上週Markit iBoxx中資美元債券淨價指數同樣表現不佳。債券指數小幅上漲0.08%,地產債指數(跌3.20%)跌幅最為明顯,高收益債(跌1.60%)、金融債(跌0.38%)也有下跌,投資級債(漲0.41%)、企業債(漲0.05%)上漲。

二、全球流動性跟蹤

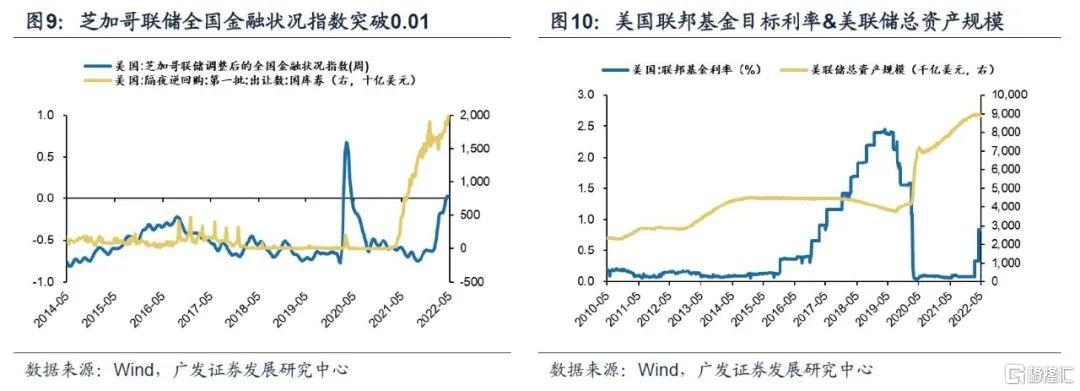

(1)22年以來受加息影響,美國金融狀況有所收緊,但存量流動性仍然充裕。2022年5月5日,美聯儲上調聯邦基金目標利率50BP至0.75%-1%,為年內第二次加息。截止2022年5月20日,芝加哥聯儲全國金融狀況指數突破0.01。截止2022年5月31日,美國隔夜逆回購使用量達1978.5億美元,仍在歷史極高水平。

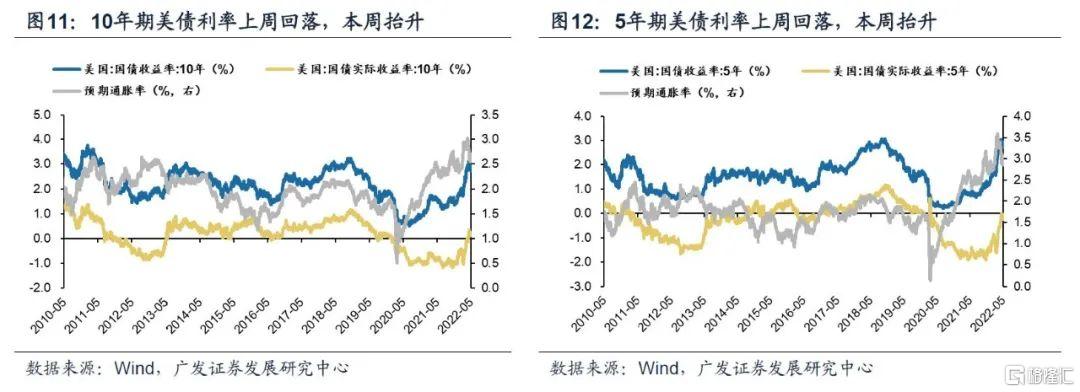

(2)美債利率、通脹預期上週回落,本週開啟回升。截止2022年5月31日,美國5年期和10年期國債利率為2.81%和2.85%,繼2022年5月6日突破3.12%和3.06%的階段性高點後,有所回落但整體仍在高位。

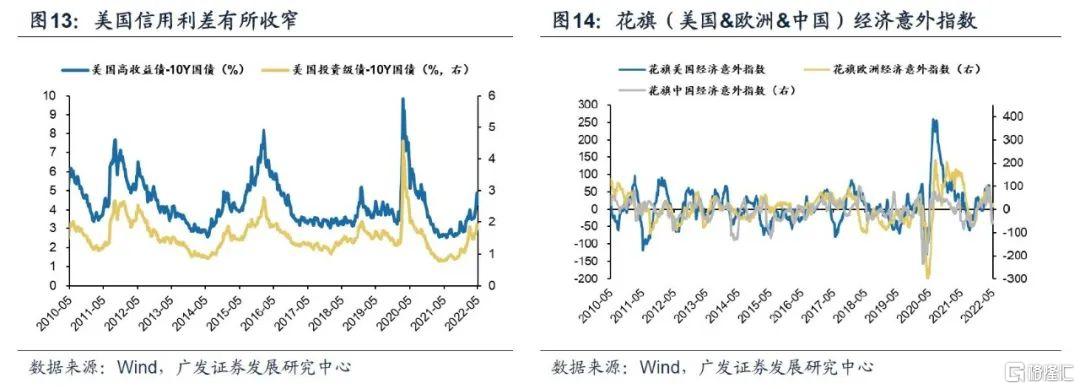

(3)花旗(美國)經濟意外指數有所下調,花旗(歐洲&中國)經濟意外指數有所回升。截止2022年5月31日,花旗美國經濟意外指數達-37.8,花旗中國經濟意外指數達-52.1,花旗歐洲經濟意外指數達19.6。

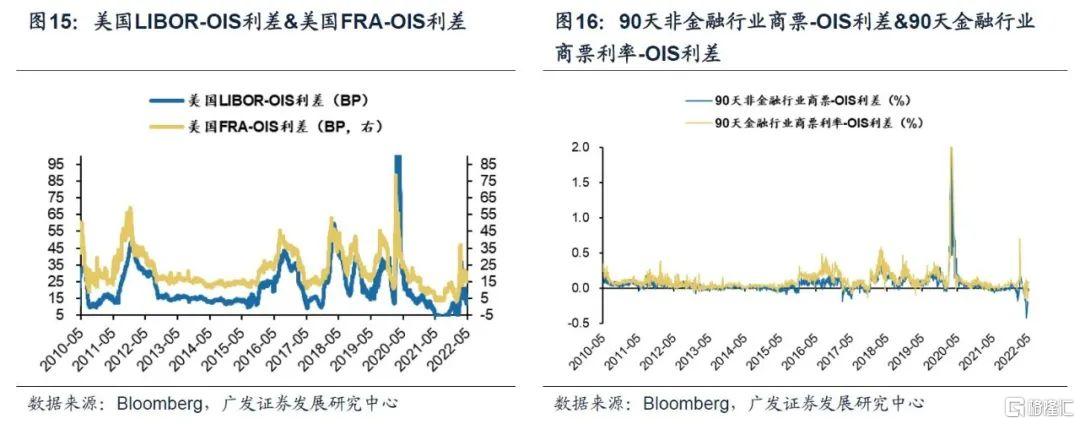

(4)美元流動性整體平穩。美國LIBOR-OIS利差、美國FRA-OIS利差上週以來小幅收窄,截止2022年5月31日分別達到12.52BP、15.38BP。90天非金融行業商票-OIS利差為負且上週以來持續收窄,截止2022年5月24日,達到-0.1873%水平。90天金融行業商票利率-OIS利差本週由負轉正,截止2022年5月27日達到0.086%。

(5)美國信用利差有所收窄。截止2022年5月26日,(高收益債-10Y國債)達4.31%、(美國投資級債-10Y國債)達1.79%,有所收窄。

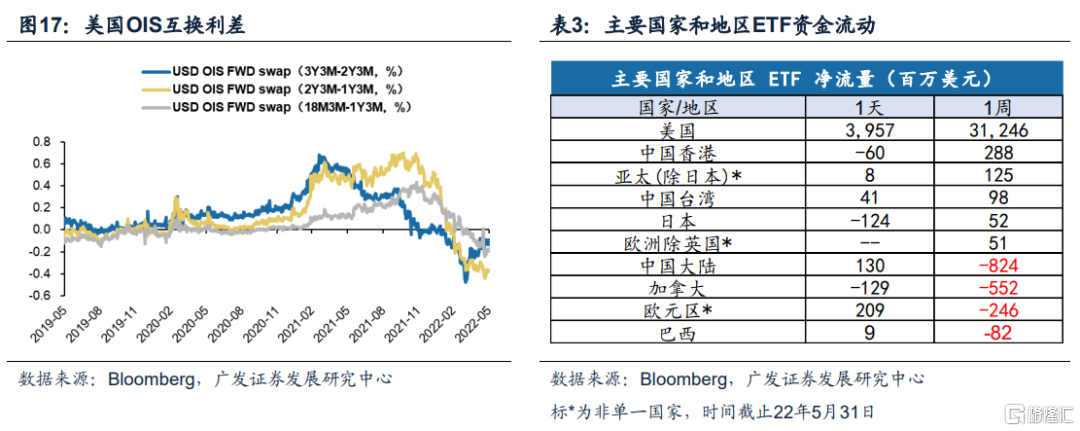

(6)美國遠期互換利差顯示23年底有1次降息預期。截止2022年5月31日,USD OIS FWD swap(3Y3M-2Y3M)、USD OIS FWD swap(2Y3M-1Y3M)、USD OIS FWD swap(18M3M-1Y3M),分別達-0.09%、-0.378%、-0.195%,反應市場預期23年底美聯儲會有1次降息。

(7)各國ETF資金流動:最近一週以來,ETF資金流入排名前三的國家/地區分別是(美國、中國香港、亞太(除日本),分別流入312.46億、2.88億、1.25億美元);ETF資金流出排名前三的國家/地區分別是(中國大陸、加拿大、歐元區,分別流出8.24億、5.52億、2.46億美元)。

三、港股市場數據跟蹤

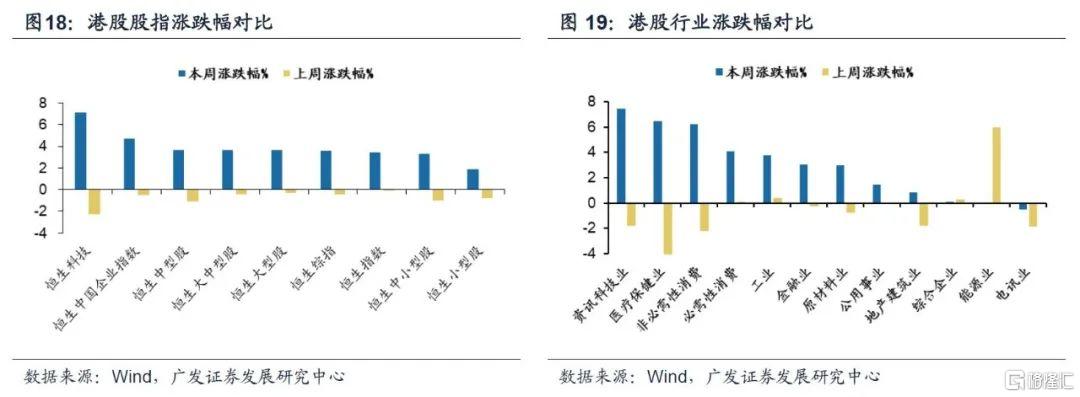

(1)港股繼上週下跌後強勢反彈。截止5月31日,本週恆生科技收漲7.09%,恆生指數收漲3.47%。上週港股小幅下跌,恆生科技累計收跌2.27%,恆生指數收跌0.10%。

(2)截止5月31日,本週領漲的風格和行業指數為:資訊科技業、醫療保健業、非必需性消費業、必需性消費業、中國企業指數。上週領漲的風格和行業指數為:能源業、工業、綜合企業、金融業、恆生中小型股。

3.2 港股市場估值概況

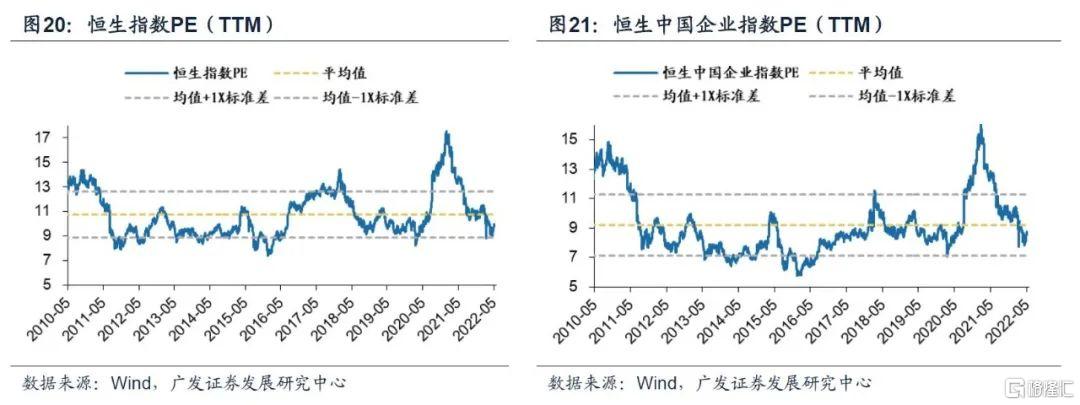

(1)港股估值處於歷史極低水平,環比上週小幅回升。截止5月31日,恆生指數 PE(TTM)9.98倍,位於自2010年以來的47.7%分位;恆生中國企業指數PE(TTM)為8.76倍,位於自2010年以來的55.1%分位。

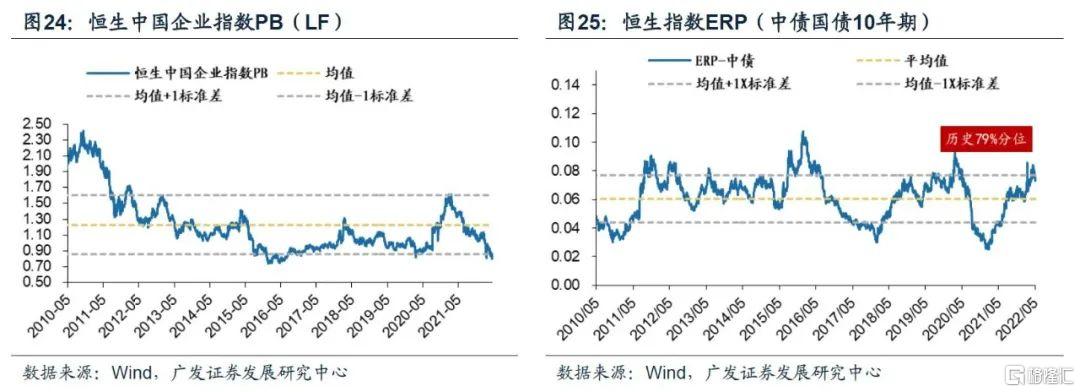

(2)截止5月31日,恆生指數PB(LF)為0.97倍,位於自2010年來的7.1%分位;恆生中國企業指數PB(LF)為0.89倍,位於歷史9.4%分位。

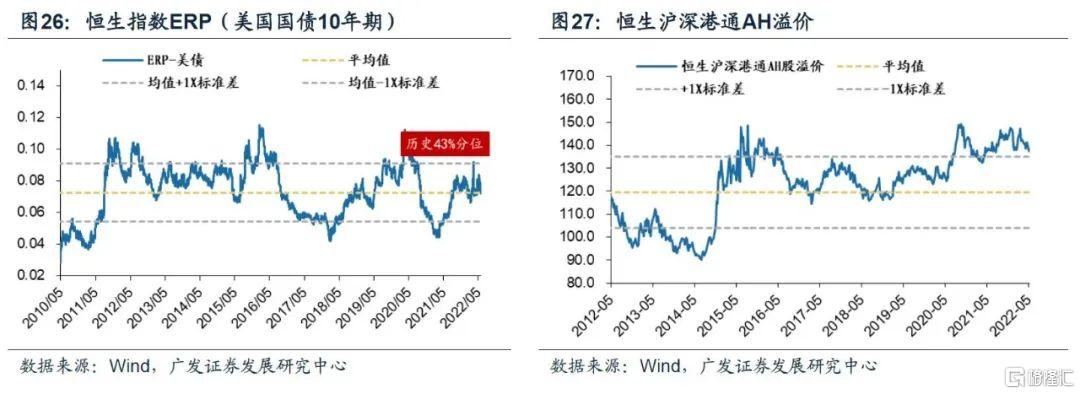

(3)截止5月31日,對標10年期中債和美債利率的恆生指數ERP分別為7.3%、7.2%,分別位於歷史79%、43%分位數。恆生滬深港股通AH溢價位於137.17絕對水平,分位數處於歷史85.3%分位。

(4)港股行業估值偏高的是非必需性消費業、必需性消費業,PE(TTM)分別為20.53、19.86,位於歷史85.1%、46.4%分位數;估值偏低的是金融業、綜合企業,PE(TTM)分別為5.60、5.01,分別位於歷史0.7%、24.7%分位數。

3.3 港股投資者情緒概況

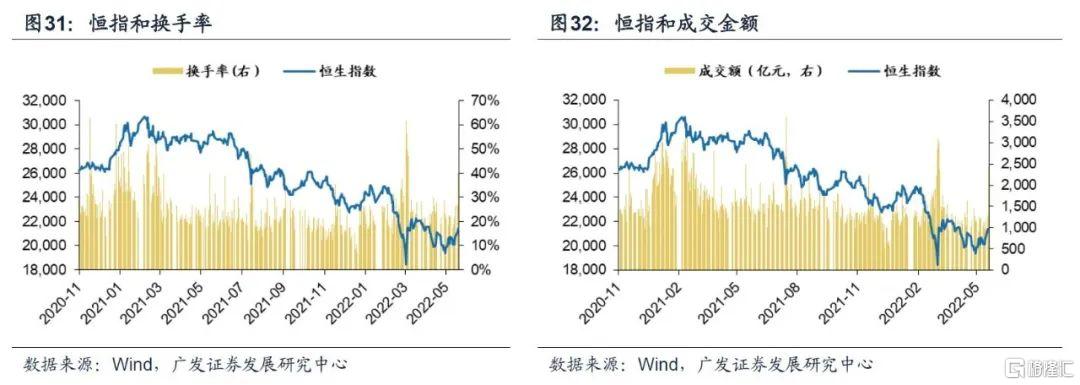

(1)截止5月31日,CBOE波動率報25.72,較上週持平。港股主板賣空比例位於21.65%,處於自2020年以來的85.7%歷史分位。恆生指數換手率為40.18%,處於2019年以來的78.2%分位。5月31日港股市場成交額環比大漲,達到2456.02億港元,一部分原因為MSCI指數季度調整於5月31日收盤後正式生效。

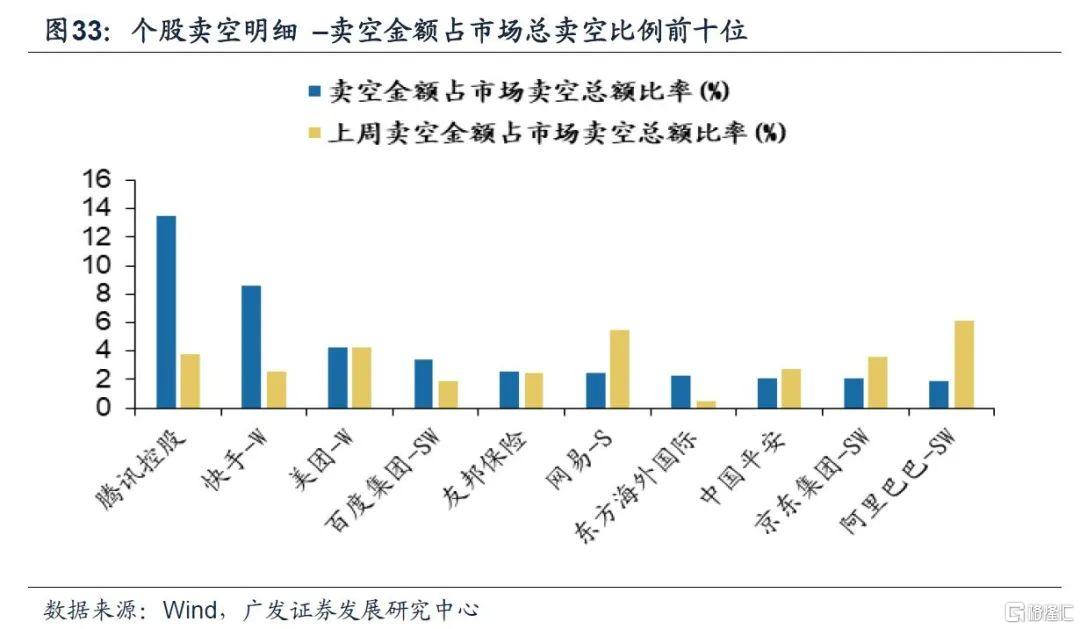

(2)5月31日共639只港股被賣空(5月27日為636只),總賣空金額為416.47億港元(5月27日為156.92億港元),其中賣空金額超1億港元的個股有67只(5月27日為29只)。本週賣空金額佔市場總賣空比例居前五的個股包括騰訊、快手、美團、百度、友邦,其中騰訊13.49%處於第一位;上週賣空金額佔市場總賣空比例居前五的個股為阿里巴巴、網易、美團、騰訊、京東,其中阿里巴巴6.17%處於第一位。

3.4 港股流動性和資金概況

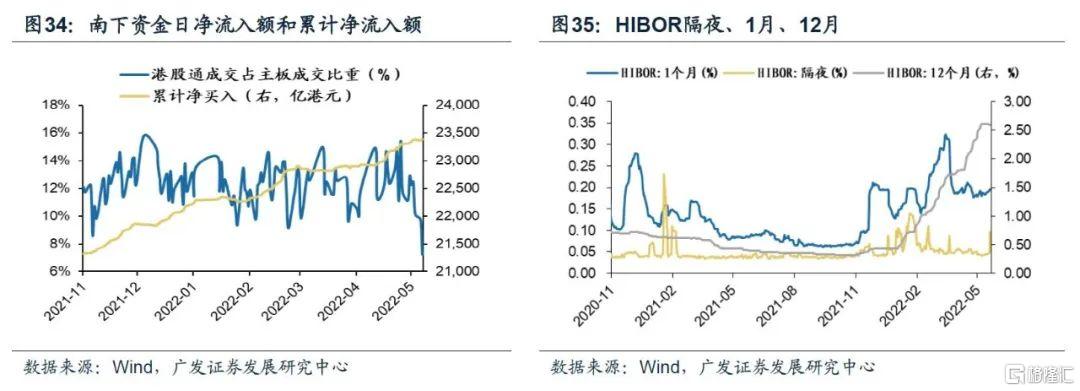

(1)南下資金流入放緩,交易活躍度佔比下降。截止5月31日,本週南下資金累計淨流入6.45億元,成交額佔港股成交日均比例為7.32%,上週為累計淨流入70.09億元,日均成交額佔比10.15%。

(2)從HIBOR利率情況來看,本週HIBOR隔夜、1月、12月利率處於0.10%,0.20%,2.60%,較上週五分別漲5BP,漲0.7BP,跌1.1BP。其中僅HIBOR隔夜利率回升幅度較大,利率仍處於較低位。

風險提示

疫情控制反覆,全球經濟下行超預期,海外不確定性。