行業進入飽和狀態,有多痛苦?

看看下面這家第一的鏡頭廠商,就知道了。

舜宇光學發佈了2021年業績,收入約人民幣374.97億元,同比減少1.3%,毛利約87.36億元,股東應占年內溢利約49.88億元,雖尚有微增,但相比之前,近乎停滯不前。

對此,公司的解釋,主要是因為手機鏡頭的出貨量較去年減少,且受智能手機攝像頭降規降配的影響,手機鏡頭和手機攝像模組的平均銷售單價較去年皆有所下降。

從兩個最重要的細分業務,一目瞭然。光學零件事業的收入約人民幣87.76億元,較去年略微減少約4.4%;光電產品事業的收入約人民幣283.335億元,較去年略微減少約0.6%。

手機鏡頭出貨量下降,光學零件事業收入下降可以理解,但手機攝像模組的出貨量較去年是有增長的,可以想象平均銷售單價的下降幅度,公司也承認,手機攝像模組的單價較去年下降幅度較大,抵銷了出貨量增長而帶來的收入增長。

由此可見,舜宇是量價齊跌,業績不好就是情理之中的事。

業績不好,股價自然不會好。今年以來,舜宇的股價最大幅度接近60%,基本抹去2年多來的升幅。今天,舜宇繼續重挫8.1%。

你可能想象不到,這是一家曾經在過去十年創出超100倍漲幅的絕對牛股。

01

手機業務:飽和、內卷

“一個人的奮鬥固然重要,但也要考慮歷史的進程。”

這句話用來形容一門生意,也非常恰當,和很多生意一樣,舜宇能夠在短短十年時間步入高光,除了公司自身的努力,還在於智能手機浪潮。

手機鏡頭屬於智能手機的標配,拍照、拍視頻、掃二維碼、視頻通話等等,都必須依賴手機鏡頭,它的技術含量未必能比得上芯片、操作系統,但重要性卻毋庸置疑。

做零部件生意,所處的位置很重要,同樣是供應商,核心部件供應商和普通供應商,地位就很不一樣,背後反映的是議價能力、盈利能力,就拿手機來説,鏡頭的地位就必然會大過手機殼,兩者的利潤率,就完全不是一個水平。再套用雷軍那句“風口論”,舜宇在手機鏡頭這個賽道,就是那頭處在風口的豬。

只是,風口這個東西,來的時候爽,走的時候慘。

其實,今天發生在智能手機市場的飽和,消費者換機的時間變長,在10年前的PC市場已經出現過,並無二致。自1990年代中期引發的互聯網浪潮,電腦作為第一代的互聯網硬件載體,也曾經無比的高光,終端、零部件,不管是軟件還是硬件,都賺的盤滿缽滿,世界首富也常年被這些產業的領頭人佔據。

但是隨着智能手機的出現,PC開始見頂,隨之出現的,不管是PC廠商,還是PC零部件廠商,都有過從高光跌落的經歷,除了少數的成功轉型的公司之外,其他的大部分再無法回到以前,甚至包括大名鼎鼎的英特爾、聯想、惠普、DELL等,微軟若不是積極投身雲計算,現在恐怕已經變成二流軟件商。

現在,這一切又在智能手機領域重現。

智能手機行業的飽和,從技術層面上講,是本身的技術已經非常完善,以前技術不行,手機經常卡頓,使用體驗非常不好,解決方法只有不斷地升級硬件和軟件,但隨着技術的進步,卡頓問題一步步解決,體驗感已經大幅提升,用户自然不需要頻繁地更換手機,還可以省下不少錢。

雖然用户對於高質量圖片和視頻的需求是不會終止,但現在的手機鏡頭,雙攝、三攝甚至更多的都已經在應用,即使普通手機,攝影攝像基本已經滿足需求,而且絕大多數手機用户,都不是專業的攝影師,很難因為攝像技術的一點改進而促使大家去換手機。

所以,還想在手機這個賽道上恢復往日,幾乎沒可能。在業績説明會上,舜宇總裁將進入蘋果供應鏈作為提升業績的“救命稻草”,並放出供給蘋果的產品會大幅上升的言論。但問題在於,一個處於飽和甚至不斷內卷的行業,未來還有什麼值得期待?

退一步説,即使貴為蘋果手機,出貨量也很難大幅增長,舜宇總裁所説的大幅增長,只能是搶佔其他供應商的生意來實現,這種情況能走多遠?

所以,合理的解釋,應該是,舜宇去年才進入蘋果產業鏈,本來基數就低,從0開始,增速當然快,今年供應給蘋果的鏡頭來個幾倍增長,都一點不奇怪,但是,這種增長並沒有太大意義,對整體業績的增長也不會有太大幫助。

舜宇很難以一己之力,對抗整個行業的下滑。

02

汽車業務:嗷嗷待哺

手機業務下滑,那隻能拓展別的業務,電動車是一個方向。

從電動車產業的發展來看,這個方向沒有問題,因為自動駕駛的出現,攝像頭作為最重要的前端感知設備,具有無可取代的作用,這個作用甚至比攝像頭之於手機還重要,無可否認,越來越多的電動車甚至燃油車都會加大攝像頭的配置,而電動車領域的絕對“一哥”--特斯拉是視覺自動駕駛路線最堅定的支持者和實踐者。

這也使得投資者看到了當初智能手機一樣的藍海賽道,不過,這很可能只是大家的一廂情願。

電動車廠商要比手機廠商多得多,而且散落在全球各地,先不説舜宇的汽車鏡頭質量如何,就是一家家去談生意,也相當地費力,即使在國內有主場作戰優勢,但海外市場呢?基本沒有本土優勢,而且汽車鏡頭本身就存在不少競爭對手,傳統的、新晉的、國內的、國外的,註定這是一場從0開始的持久戰,舜宇能不能復刻智能手機時代的輝煌,得打上一個大大的問號。

更重要的是,眼下這場新競賽才剛開始,尚處在開疆闢土階段,換言之,就是研發、產線、售前售後的開發階段,這個階段通常是燒錢階段,所以非常需要原有業務的輸送彈藥。雖然説以舜宇現在的實力,不至於燒不起這個錢,但原來業務的下滑,必然會加劇整體業務增速放緩甚至倒退,很容易形成業績估值的雙殺。

從最近幾個月舜宇的股價走勢來看,正正反映的就是這種情況,自去年年底達到股價高點後,整個22年一季度,股價都一路向下,最近半個月更有加速的跡象,很明顯,市場對於它的業績實在太過悲觀。

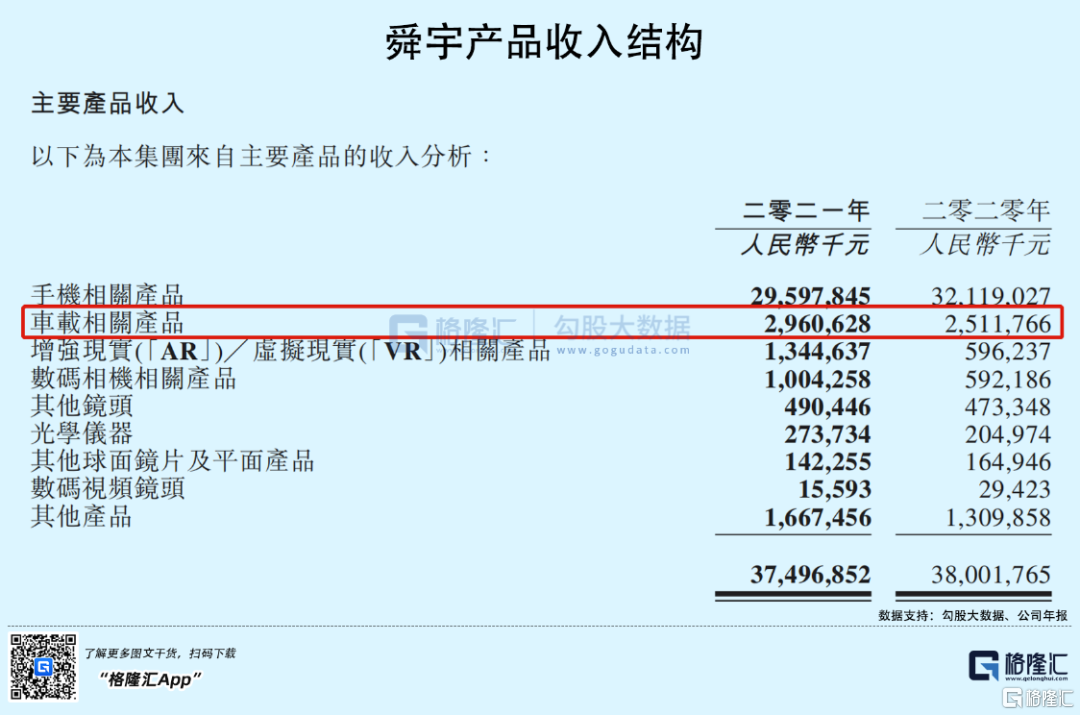

從剛剛公佈的業績來看,市場確實沒有看錯。而不斷被渲染的汽車鏡頭業務,實際上佔總體營收的比例不高,只有6%,是手機鏡頭業務的7%,要想汽車鏡頭業務支撐起整個公司的營收增長,不知道還要多少年。

從估值上看,舜宇只有23倍,對於製造業而言,説不上明顯高估。

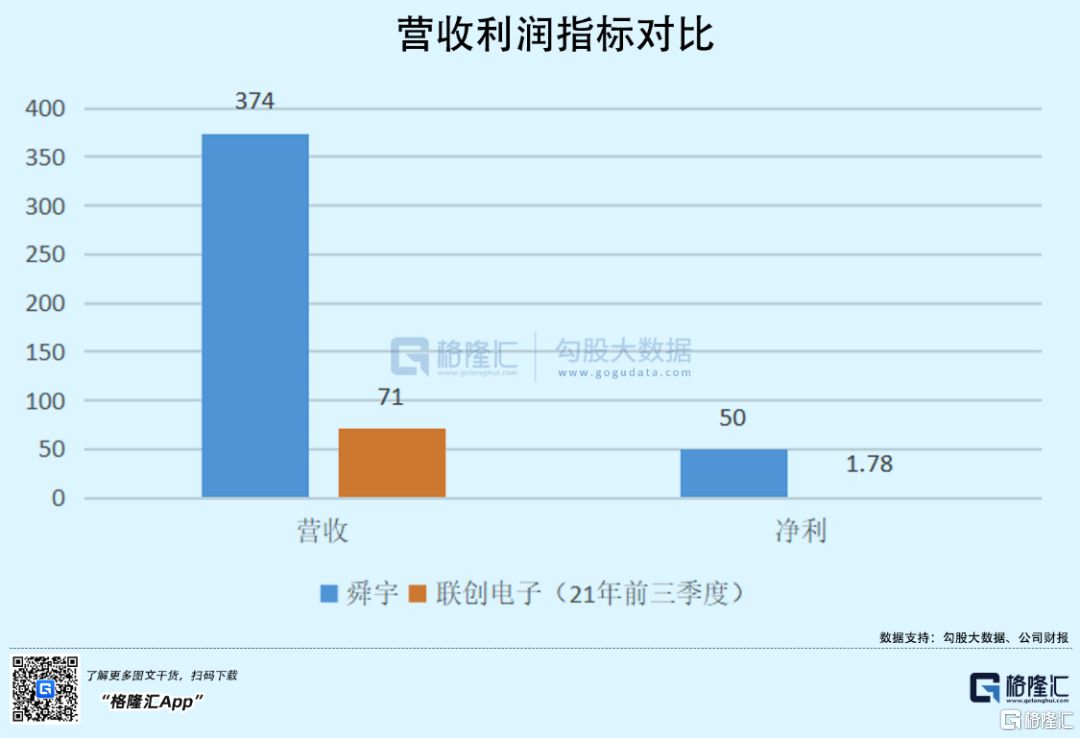

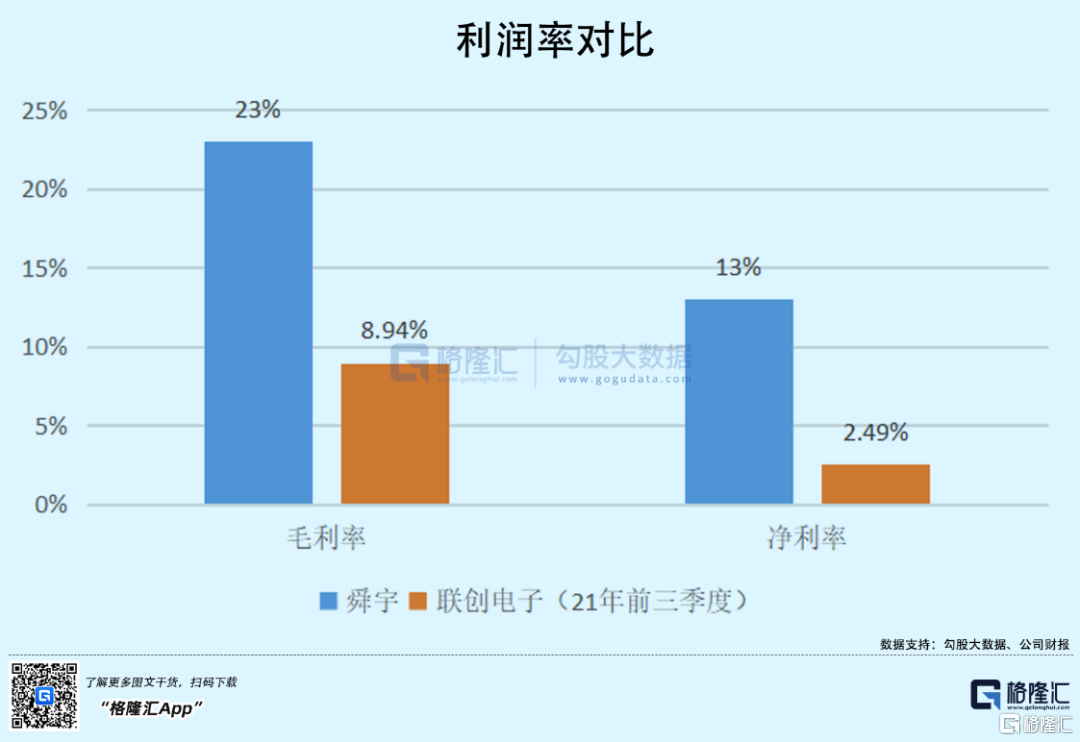

但是,在未來增長預期被打掉的實際情況下,估值的高低就顯得很微妙。這種情況正好與同為汽車鏡頭供應商的聯創電子形成鮮明對比,後者的估值高達121倍,雖然有A股上市地的差別,但即使剔除這個因素,也大幅甩開舜宇,而聯創電子不管是營收、利潤、利潤率,都遠不是舜宇的對手。

主要原因,在於市場對兩者業務結構以及未來預期的偏差。

聯創電子的汽車鏡頭業務收入佔比更加高,同時收穫不少電動車廠商的訂單,包括熱門的特斯拉、蔚來,相較而言,聯創電子就少很多受原有業務下滑的抵消煩惱,增長前景要更好一些,市場才願意給予它高估值。

在這個業務沒有正式接棒手機業務之前,舜宇的業績增長,將會持續受壓,雙殺或許還沒到頭。

03

尾聲

原有業務飽和,行業內卷,舜宇未來還能靠什麼發光?

其實,選擇並不多,來來去去的,大概只有汽車鏡頭、AR/VR鏡頭,這些業務都還處於嗷嗷待哺狀態,什麼時候能“長大成人”,獨當一面,沒人説得準。但業績增長乏力,卻是迫在眉睫的困難。

做為零部件廠商,舜宇也逃不出這樣的規律:吃肉還是喝湯,一切都得仰仗於下游終端產品,終端賣得好,一切都好,終端賣得不好,一切免談。

舜宇或許有重新反轉的一天,但要想回到從前,大概率是很難出現了。

美人照片,離不開光學鏡頭。

只是,美人,也總會有遲暮的一天。