本文來自: 聰明投資者,作者:戴康

過去一週的市場,可以説和過山車一般。

連續下跌數日後,金融委重磅發聲,政策利好下,市場強勢反彈。

那麼,現在到沒到抄底的時候?市場一致預期的“穩增長”要開始發力了嗎?

廣發證券首席策略分析師戴康最新觀點聊到了這一輪“穩增長”下的投資機會。

“今年應該是個佈局之年,權益的最佳時點可能在三季度,明年大概率市場會恢復上漲。”“我把它看作是一個期權,如果經過一輪穩增長,效果不太好,那這個時候股市有可能會掉下來,因為經濟數據不行,這個時候你就可以期待有新一輪的穩增長的加碼,所以它是一個期權。對於穩增長來講,今年逢低佈局就ok。”“如果今年要佈局股票,我會優先買港股,誰先趴下誰先站起來。”

對於一直表現不佳的地產股,戴康的觀點是:

“穩增長第一個要買的是地產股,因為地產股本身對於政策的敏感度是更高的。”

“所以這輪穩增長,對於地產股,地產數據好了,就不能再買穩增長了,只要地產數據不好,穩增長就可以逢低買,因為地產好了之後政策又要收緊了。”

“今年如果配置股票就要買低PEG的股票,尤其是業績預期上修的低PEG品種,過去三年誰講估值,誰輸在起跑線,今年要講估值,因為全球流動性總閘門美聯儲緊了。”

“歷史上從T0到T1階段,都是偏週期類的股票和穩增長週期類的股票,從T0到T1,如果你是做相對收益的,你只要看到政策定向轉向,就要買穩增長的板塊,因為歷史經驗是有超額收益的。

所以一般來講,價值股在T0之後表現是最好的,因為穩增長鏈條大部分是價值股,價值股好於成長股,好於消費股。”

除了認為今年是一個佈局之年,戴康還給了一個建議,如果未來要買基金,在市場難發的時候買比較好,不一定是在基金最難賣的時候去買,因為基金最難賣的時候,通常市場已經漲了。

戴康在大勢研判、行業比較、主題研究等方面有着獨到的見解,他擁有十二年A股投資策略研究經驗,並連續榮獲新財富最佳分析師、金牛獎。

去年政策對A股和港股市場都帶來了巨大的影響,而此次戴康也提醒投資人,今後大家對於政策的敏感度要大幅上升,要增大對政策的研究和理解。

“穩增長”作為今年的主線之一是毫無疑問的,但是戴康強調,今年對於穩增長來講,要逢低佈局。

全球市場現在最麻煩的是高通脹,穩增長效果可能不及樂觀投資者預期

1,2021年全球是通脹加寬鬆。2021年海外的目標是改善疫後經濟,國內目標是共同富裕,調結構。

2022年海外的目標變了,主要目標不是改善疫後經濟,是降低通脹,因為通脹很高。國內目標是穩增長、調結構。

2,最近地緣風險在明顯地發生。俄羅斯是能源原材料輸出大國,在他的供給出現問題的情況下,大宗商品依然是比較強勁的。

我們今年並不看空大宗商品,但是大宗商品的上行會比去年要緩和一點。目前由於地緣的政治風險,我們認為今年的大宗商品還是要相對樂觀一點,它不一定就趨緩,它可能還是保持。

由於海外經濟的增長會從高點慢慢放緩,而貨幣政策開始收緊,這個時候海外股市的下行壓力就會增大。今年我們是看空美股的,美股目前的跌幅還不夠。美債繼續跌,海外應該是一個滯脹的局面。

3,美國債務高,金融市場需要穩定,但是都抵不過一個高通脹,因為美國的高通脹現在基本已經是過去40年的高點。

4,我們在去年底思考今年A股的核心矛盾其實就是兩個:

第一個,海外美聯儲會怎麼樣?

第二個,中國的穩增長會怎麼樣?

第一個預期差,去年年底市場傾向於海外要走向衰退。但是我們認為它是一個滯脹,它的高通脹沒有那麼輕易能夠下來,所以美聯儲的緊縮節奏會加快。

第二個預期差,大家都關注穩增長,我也認為中國的穩增長會符合大家的預期,但效果最終可能會不及樂觀投資者預期。

我們當時的判斷是,這兩個核心矛盾可能都會出問題。

5,在上一輪的加息中,美聯儲是經過四到五年的時間,從Taper到縮表,而這一輪從Taper到縮表,大概不到一年的時間就開始了。

而且俄烏的地緣風險甚至加劇了全球的通脹預期,現在來講,對於全球的市場來講,最麻煩的是高通脹。

6,對於國內來講,我們相信市場如果要對這輪穩增長有更強的信心,可能需要解決兩個問題。

第一個,地產,中國穩增長最關鍵的問題是看政府對於地產的態度。因為中國房地產帶動的產業鏈依然是舉足輕重的。

第二個,有沒有更高級別的決策給穩增長背書。

穩增長逢低佈局

7,我把穩增長看作是一個期權,如果經過一輪穩增長,效果不太好,那這個時候股市有可能會掉下來,這個時候你就可以期待它有新一輪的穩增長的加碼,所以它是一個期權。

對於穩增長來講,今年逢低佈局就ok。但從中期來看,如果它不大松地產,信用反彈的力度大概率偏弱。

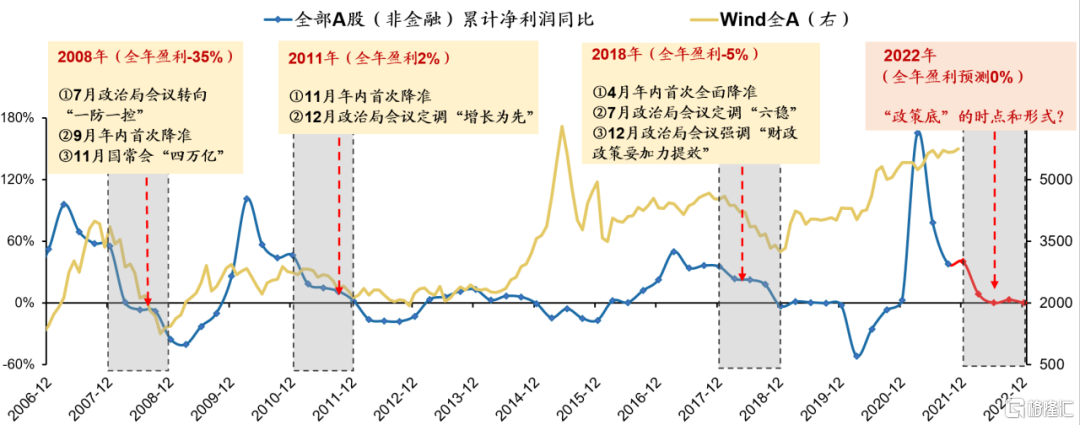

8,這根黃線是Wind全A走勢,藍色這根線是全部A股的企業盈利,我們比較能確定的是2022年企業盈利是這麼走的(如圖),我們用這個框把它框出來了。

在去年底的年度策略展望《慎思篤行》中我們把歷史上企業盈利從高點回落的中後期框出來了,發現黃色線(Wind全A)都是跌的。

今年企業盈利增長出現一個幅度比較大的回落,如果分母端沒有很大的對沖力量,它是擋不住的。

9,歷史上的穩增長,我們用紅色的虛線標出來了,會發現紅色的虛線大多發生在藍色線(A股非金融企業盈利)下來偏中後期的時候,但這一輪它發生在偏中期,所以穩增長有一點點早,代表着在企業盈利的下行力量大部分沒有卸掉的情況下穩增長,如果穩增長的力量不夠大,它難以擋住市場的壓力,這就是今年我們面臨的問題。

如果今年估值收縮,市場就要慎思篤行

10,今年應該是2019年初金融供給側慢牛以來的首個壓力年,今年的調整是針對過去三年的一個調整。

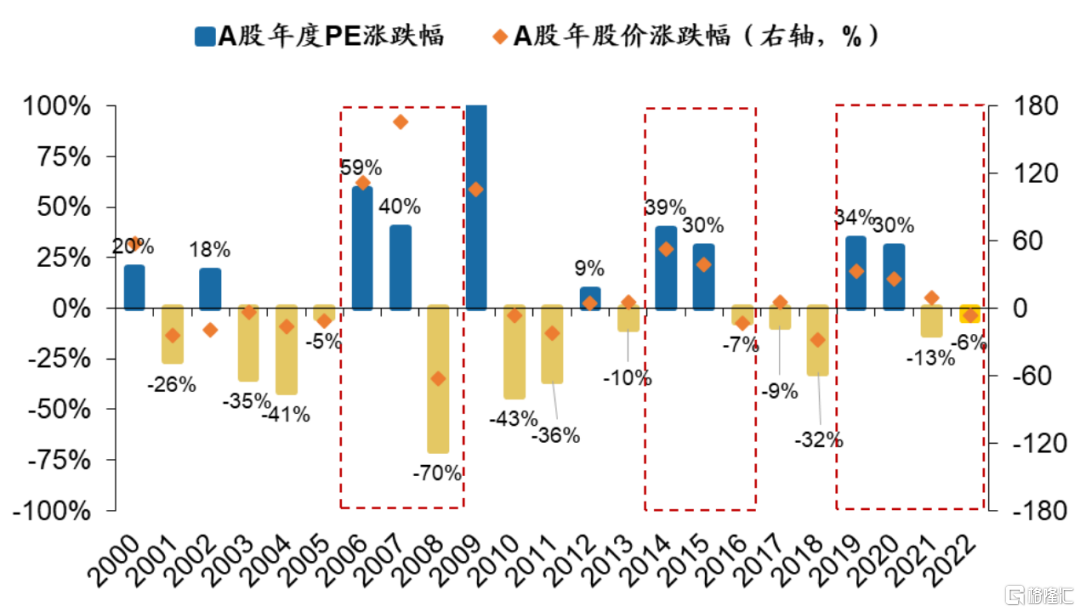

11,如果今年的A股非金融的業績增長是零,我們就要看A股的估值是怎麼波動的。如果估值是向上的,股票就漲,如果估值向下的,股市慎思篤行。

這個柱子就是每年的估值情況,我們看到藍柱子是估值擴張,黃柱子估值收縮,一共有三次連續兩年估值擴張,第三年估值都是收縮的。

上一輪16-18年估值收縮得很厲害,去年估值大概收縮了14%左右。2016,2017年估值收縮和這一輪相仿,如果看圖説話,今年黃柱子的概率大,因為14-15年估值擴張和這一輪相近,2018年還是一箇中大級別的熊市,這一輪估值也要收縮,今年市場就慎思篤行。

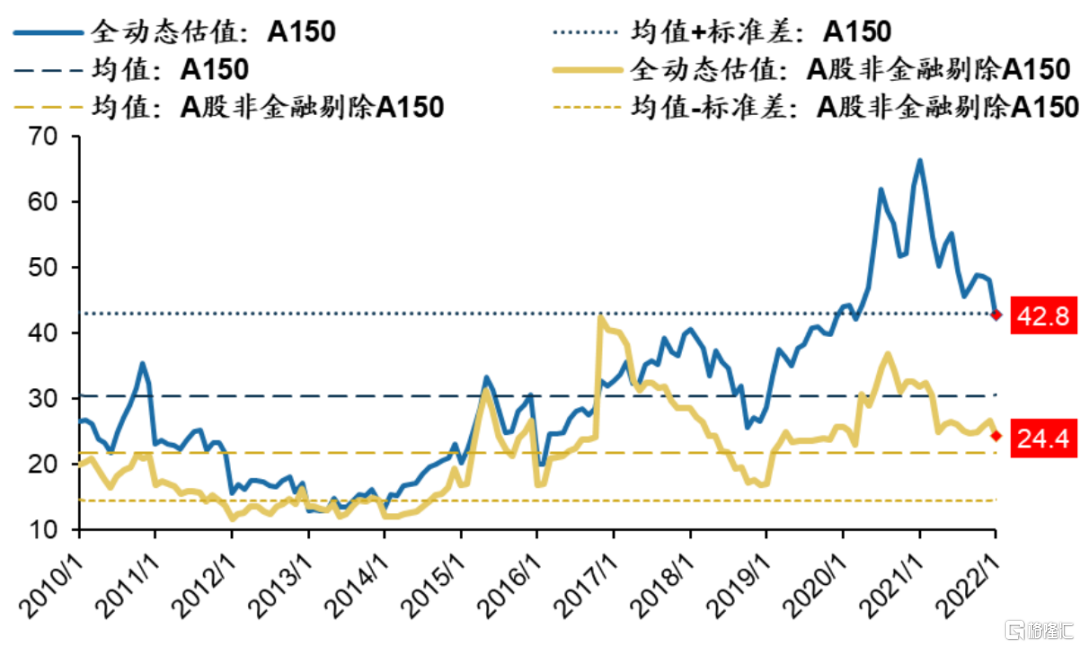

12,這是A150,就是2017年以來,剔除次新股漲勢最好的150只龍頭股,它的估值水平現在歷史上是正一倍標準差。

2010年1月份,黃色這根線是A股非金融剔除150只龍頭股,現在處於歷史的均值水平。

我們可以知道,A股現在的估值龍頭股偏貴,非龍頭股正常水平,所以市場難言便宜。

13,春節我們提出虎年會有一個開門紅的反彈,因為之前跌得太多了。有可能現在還處於反彈的過程中,但是這個反彈要略微謹慎一點。

第一個,美聯儲加息的預期我認為已經比較充分了,美聯儲未來的問題是縮表。所以它再跟你講加息已經對市場沒有太大的影響了,市場已經被虐慣了。

第二個就是穩增長的政策大概率還會密集落地。

第三個,今年1月份前兩週是主動管理型的私募堅決減倉,後兩週觸發了量化私募的減倉。

但是這個行為在1月春節之前基本結束了,因為跌了那麼多,該減倉的都已經減倉了。

所以它會引發一個技術性的反彈,也就是春節之後總體是個技術性的反彈。

地緣政治不改變股市趨勢

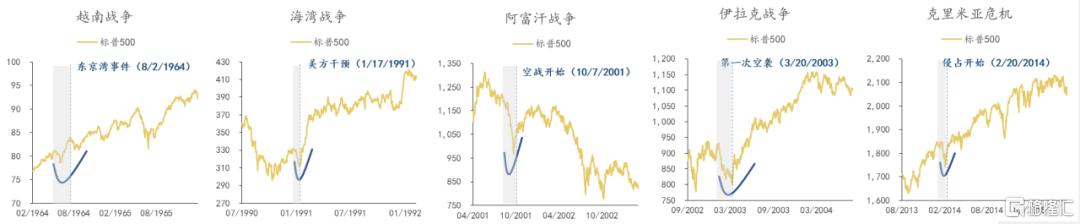

14,地緣政治不主導股市的趨勢。

這根黃色線是美股標普500指數。相對資歷淺的研究者會誤認為戰爭衝擊都是股市買入機會,這是第一層。

但是比買入機會更準確的應該是什麼?你會發現戰爭從來不影響股市的趨勢,股市原來怎麼走還是怎麼走。

所以我們更應該得出的一個結論是,它對於總量的趨勢沒有太大的影響,該怎麼樣就怎麼樣。

如果市場本身是向好的,戰爭出來之後,你應該逢低買入,它給你提供一個千載難逢的調整買入的契機。

如果股市是往下走的趨勢,戰爭出來之後,你要當心點,要利用這個反彈,這個時候你可能要減。

今年是宏觀策略對於股市有比較大驅動的一年,這波殺下來是沒有錢推上去的

15,今年大家覺得難做,有點丈二和尚摸不到頭腦,因為今年的市場股價和行業基本面變化的關聯度比較低。

舉個例子,新能源車為什麼殺那麼多?新能源車目前披露的銷量基本面沒有發生太大的變化。反過來説,房地產今年為什麼跑得好?房地產1月份以來,也不是沒有聽過它的負面新聞,而且1月份房產銷量也是不行的,房產投資也不行,它的基本面的數據都是不行的,但是房地產板塊跑贏了。

今年到現在企業盈利預期是上調的,股價倒是跌的,也是有點奇怪的。因為今年是宏觀策略對於股市有比較大驅動的一年。

16,地緣政治的波動,它會使得市場加劇。我們很難判斷接下來的地緣政治風險的衍生情況,但它也不影響股市的趨勢,我原來認為是個小“慎思篤行”,現在如果我們假設這個地緣政治風險未來變得很差,逆全球化越來越劇烈,大家要更加當心一點。

地緣政治風險給大家帶來了不確定性,其中不僅是打仗帶來的風險偏好的下降。因為今年的問題是高通脹,是滯脹,這個地緣政治風險會引發通脹的預期進一步升温。

17,今年是美國堅決緊,中國是有節制地松,所以就會產生問題。全球老大堅決緊,老二有節制地松,今年全球股票市場就有一點麻煩,不像2019年初。

18,也有人説現在像2016年初,因為上來就暴跌,2016年1月份上來就熔斷,他只説對了一半,還有一半是2016年和現在比較像的是,同樣經歷了2013、2014、2015年起勢的亢奮期。

2019、2020、2021亢奮期,一下子凍住了。

好比小時候老師吿訴我,我這次考試考了100分,我特別亢奮,我心想我回去和父母講,把考卷給他們看。後面接着一句,老師説卷子翻錯了,100分是前面小明的,你是59分,大家可以體會一下這個心情的變動。

19,去年2月份殺下來一波,以茅指數為代表,後面3月下旬之後就起來了,尤其是寧指數,慢慢地起來了。

大家有沒有期待今年1月份殺下來之後,重複去年2月份殺下來的劇情?

最大的區別是什麼?因為它經歷了三年亢奮,一下子給你凍住,你會發現沒錢了。

去年春節前基金髮得非常好,在2月份殺下來的時候,這部分基金還沒建倉,趕緊買上去。

而這一輪其實公募基金的發行不是1月份才開始冷的,在去年四季度後期,就有點難發了。所以這波殺下來是沒有錢推上去的。

20,我們給大家的一個建議是,在座的各位如果未來要買基金,基本要在市場難發的時候買比較好,這個大家也比較容易理解,不一定是在基金最難賣的時候去買,因為基金最難賣的時候,通常市場已經漲了。

今年是一個佈局之年,權益最佳時點在三季度

21,今年是個佈局之年,權益的最佳時點可能在三季度,明年大概率市場會恢復上漲。

因為在三季度的時候,企業盈利掉的力量被卸下去了,所以接下來的表觀業績不會變得更差了。

第二個是三季度的時候,美聯儲的縮表已經很清晰了。

第三個是我們都知道四季度有重要的大會,所以三季度的政策一定是友好的,很清晰。

從T0到T1,買穩增長,價值股在T0之後表現最好,社融拐點出現後要往成長的方向去配

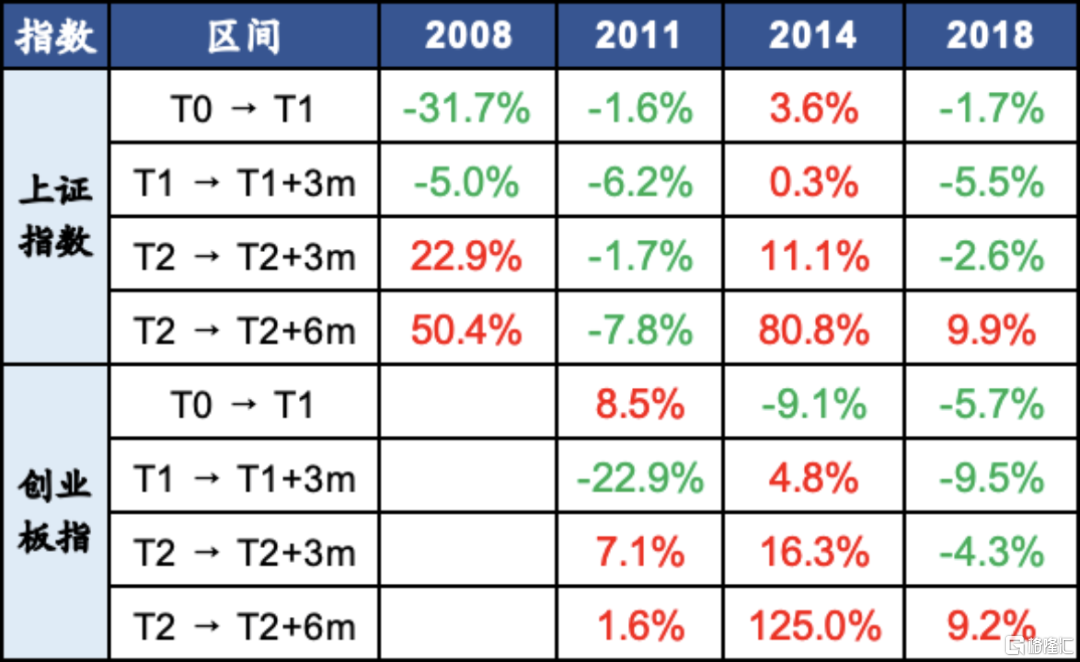

22,從市場對於政策的感知來看,每一輪“穩增長”週期會有幾個重要時點:明確的定調轉向(T0)、初始政策落地(T1)、密集政策驗證(T2)。

從市場對於政策效果的確認來看,再有2個觀察時點:社融上行拐點(T3),盈利拐點(T4)。

藍色線是A股非金融利潤增速,黃色線是社融規模存量的同比增長。

歷史上四輪穩增長週期分別是2008-2009、2011-2012、2014-2015、2018-2019,這一輪基本就是2022年,大致上有一點規律,每隔三年來一出穩增長,它和經濟和庫存週期的波動是有關的。

從政策底到盈利底,一般是兩到三個季度,就是穩增長政策出了,盈利見到底部,大概兩到三個季度,意味着今年年中表觀盈利基本要見底,穩增長從去年12月份開始。

23,穩增長T0和T1,它都不是市場企穩或者上漲的充分條件。這四輪的穩增長從T0到T1,上半部分大部分都是綠的。

因為盈利在大幅度往下去,剛穩增長,託不住它。

所以穩增長,T0,T1的時候,從絕對收益的角度應該是沒有的。

24,在T2,T3的時候,紅字慢慢多起來,但並不是説每一輪都是相同的。這一輪穩增長政策有點像2012年,但和2012年有所不同的是,今年有“二十大”,所以它一定要穩,它在二季度可能會加碼穩增長。

25,如果大家關注穩增長的板塊,如果它數據不行掉下來,我們可以買,兩會之後要驗證數據了,如果一季報不好,掉下來,我們可以買,因為四季度有大會。

我們處理慎思篤行的市場要審慎一點,追高就有麻煩。

26,歷史上從T0到T1階段,都是偏週期類的股票和穩增長週期類的股票,從T0到T1,如果我是相對收益投資者,就會買穩增長,它不一定有絕對收益,但是它有相對收益。

如果你是做相對收益的,你只要看到政策定向轉向,你就要買穩增長的板塊,因為它大概率是有超額收益的。

所以一般來講,價值股在T0之後表現是最好的,因為穩增長鏈條大部分是價值股,價值股好於成長股,好於消費股。

27,T3社融拐點之後,偏成長類的股票開始明顯增多,成長類的股票開始慢慢地跑贏了。理論上來講,社融拐點出現之後,我們應該要往成長的方向去配。

但今年有個特殊性,因為美聯儲收緊是壓制成長股的,而美債利率今年會主導成長股,所以今年就比較複雜,如果今年沒有美聯儲收緊,我們現在就應該買成長股,因為成長股在T3社融拐點的右側要開始跑贏。

28,今年美聯儲是快速地緊縮,中國央行是松的。我給大家一個經驗,就是當美債利率往上、中債利率往下,歷史上來看,A股的高估值股票跟着美債利率。

上一輪我做過一個測算,美債利率每上10個bp,創業板跌3%+,所以回過頭來看,最近創業板的表現還不錯,短期來講,因為美債利率不再上了。

當然,因為全年還得上,所以今年創業板還是有壓力的,創業板這波大概率是反彈,不是反轉。

只要地產數據不好,穩增長就可以逢低買

29,地產一般會經歷哪幾個階段?

第一個階段,數據不好,現在就是數據不好,然後政策落地,數據改善,現在沒有改善。最後,數據好了就要收緊了。

所以這輪穩增長,對於地產股,地產數據好了,就不能再買穩增長了,只要地產數據不好,穩增長就可以逢低買地產股,因為地產好了之後政策又要收緊了。

你越不好它越要出政策,你越安全。你好了,你就不安全了,因為它就不給你出政策了。

30,未來如果穩增長,要買的是地產股,因為地產股對於政策的敏感度更高。

31,如果現在大家手裏有地產股,地產數據越差你越安全,因為地產數據越差它接下來還是穩增長。地產數據一好離收緊不遠了,你就得跑了,因為長期對地產是不利的,所以地產股沒有趨勢性行情的。

今年要買業績預期上修的低PEG的公司

32,滯脹今年有點麻煩。

從估值水平來看,寧組合還是偏貴,創業板不貴,但也不算便宜。

33,今年要買業績上修的低PEG的公司,因為過去三年美聯儲是寬鬆的,都不講估值,今年要講估值,從自上而下的視角來講,美聯儲這麼快地收緊,我們要去看低PEG的有哪些相對會比較好,低PEG容易有估值陷阱,所以要買其中業績上修的,今年容易上修的集中在上游和穩增長領域。

34,今年的疫後修復也可以去看。

中美疫情受損相對疫情受益股的走勢是驚人的相似,在去年初就見底了,美股的相對走勢和沒有發生疫情是一模一樣了,zoom已經從高點下來跌了70%+了。

我們相信股票市場是聰明的,大家都是聰明的投資者,這一輪的疫情是奧密克戎,海外的部分人已經把奧密克戎看作是疫苗了,因為它的毒性比較低,所以中國的疫後修復股和穩增長一樣,類似個期權,如果數據不好掉下來了,可以逢低佈局,因為終點是修復。

總結:如果看得長,今年也可以買股票;

如果對波動容忍度低,三季度是一個更好的配置機會

35,今年是慎思篤行,今年的主線就是滯脹和穩增長,穩增長是確定性之一,但是大家不能簡單認為穩增長就是地產基建,不是這樣的。

因為中國在往高質量發展方向去,那什麼是穩增長?基建地產是舊式穩增長,地產、建材。

36,疫情修復也是舊式穩增長,因為政府會越來越鼓勵彈性防疫,經濟下行壓力大,不能再把防疫搞得太剛性了,所以有一些品種像旅遊、酒店這些,如果跌下來的時候,我們也可以逢低去佈局。

37,新基建、數字經濟也是新式穩增長,所以像風電、光伏和數字經濟這塊殺下來,在反彈的過程中也有機會。

38,今年應該是佈局之年,如果我們看得長,今年也可以買股票,因為長期來看,基金髮不出去的時候,反而是你買股票的時候。

如果你對於波動的容忍度沒有那麼大,不希望回撤15%以上,在今年三季度有可能是一個更好的配置機會,主要是業績預期上修的低PEG的一些方向。