國泰君安國際(01788.HK):撥備減值大幅下降,擴表後收益值期待,維持“買入”評級,目標價1.45港元

機構:中泰證券

評級:買入

目標價:1.45港元

中期業績疲弱,成本控制較穩健

公司 2020H1 營收同比降 23%至 17.98 億元,主因投行、金融產品、做市及投資等多業務板塊收 入均受新冠疫情影響下降,然淨利潤同比微降 5%至 6.06 億元(環比增 136%),主因公司減值 撥備大幅減少及總成本控制(同比下降 31%)。公司派息比率升至 54%,同比增 4 個百分點, ROE 為 9.4%(19 年 8.1%),BVPS 為 1.51 港元。收入構成較為均衡,費率及佣金類收入佔比 為 34%,利息收入佔比為 37%,投資性收入佔比為 29%。

投行及機構融資業務均遜色,財富管理轉型初有成效

公司投行收入同比跌 46%,主因疫情至港股整體新股數量跌 24%至 64 家,弱於大市主因公司 DCM 及 ECM 收入同比下降 37%和 78%,管理層預期下半年儲備項目充裕會恢復增長,全年可達到 19 年水平;經紀向財富管理轉型已近三年初有成效,恆指期內回調 13%,經紀分部收入僅微跌 5%,環比則回升 15%,市佔率略有回升;財富管理資產規模同比增 17%至 222 億元;資管與金 融產品手續費則表現亮眼,收入分別同比增 134%及 86%。

減值撥備減少 92.6%,貸款與融資業務下半年恢復

公司貸款及融資業務收入( 同比-10%)和投資/做市業務(同比-53%、20%)佔 1H 總收入的 57.4%,略低於去年的 58.7%,今年以來股價遜於大盤主因投資者對這兩塊業務風險有所憂慮。 與去年同期 5.12 億元減值撥備相比,今年 1H 僅 0.38 億元撥備。管理層表示,債券、大型優 質抵押品證券數量提升,LTV 為 33%,撥備覆蓋已逾 80%,預計下半年的減值費用仍在較低水平。 公司貸款與融資餘額期內勁升 28%至 150 億元,利息收入微降 3.3%至 3.5 億元,隨着減值費用 減少,下半年該部收入有望增長。管理層並強調隨着金融市場反彈,公司投資虧損至 7 月已漸 恢復,今年 4-6 月,公司積極回購股票亦反映公司對業務前景充滿信心。

資產負債表擴表近 30%,ROE 目標為 10%以上

公司在 3 月供股完畢,資產負債表大幅擴近 30%,管理層強調資金主用於保證金融資、金融產 品投資及資管以帶動收益增長,業務增長會圍繞“一低一高兩適中”原則,即較低融資成本、 不低於 10%的 ROE 目標和增長適中的節奏。

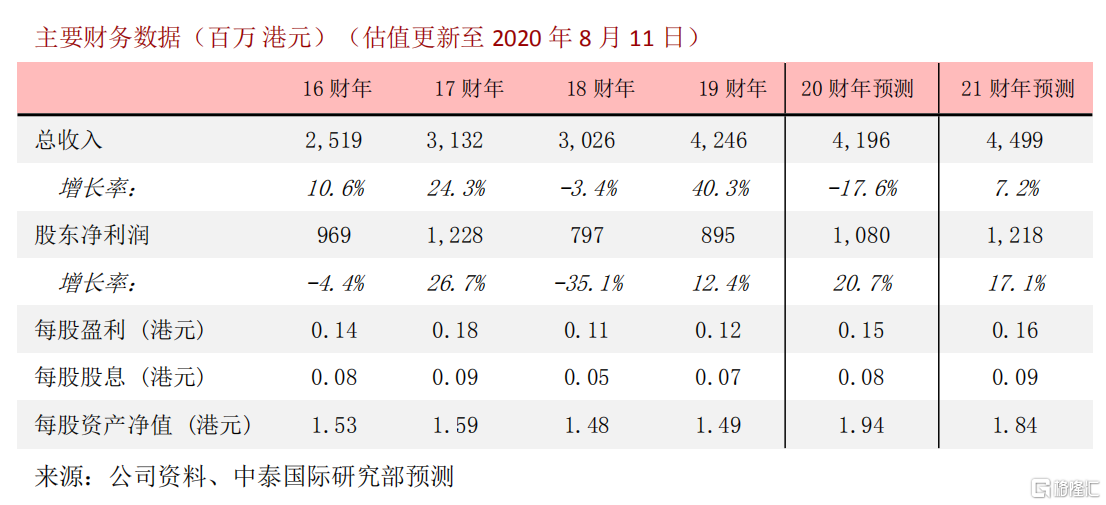

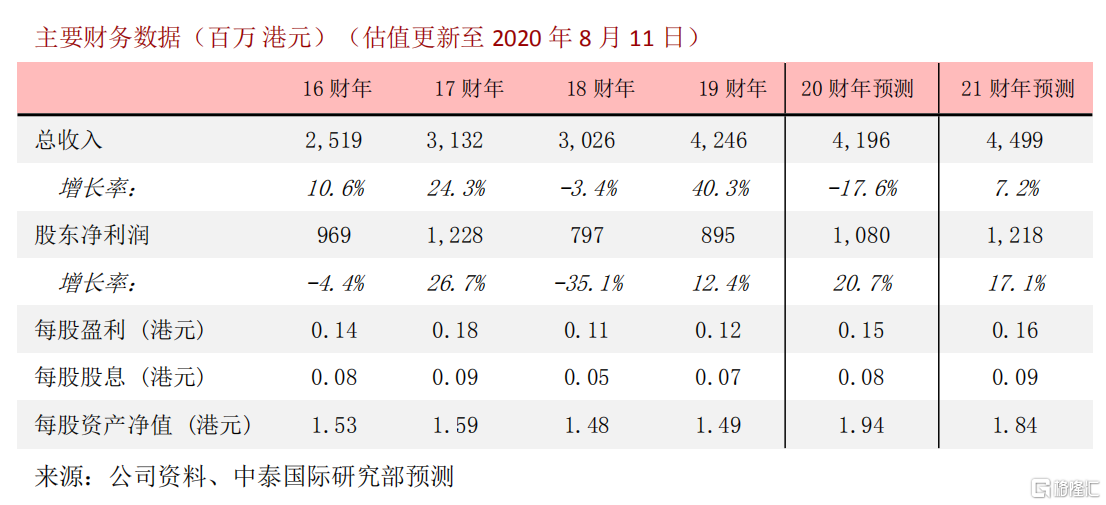

維持買入評級,調高目標價至 1.45 港元

公司在港中資券商中穩定度較高、業務趨於均衡,派息穩定,公司下半年各業務條線有望增幅 提速,資產負債表提闊有望推升收益,公司 2020 年營收預測至 41.96 億元,我們微調淨利至 10.8 億(+3.8%),給予 1.45 港元的目標價,對應 0.95 倍的 20 年 PB,目標價對應現價有 28.3%的潛在升幅。

風險提示:(一)金融市場劇烈波動及環境惡化;(二)市場成交量持續萎縮。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.