機構:中銀國際

我們首次覆蓋新上市的中國50強地產商新力控股,並認為其2021年到期的新力票息11.75%美元債價值吸引,主要考慮到其高票息以及便宜的現金價格。

新力於2010年在南昌開始開發房地產,經過多年的高速發展,公司在江西省佔據領先地位,並積極向粵港澳大灣區和長三角等主要城市羣拓展業務。

新力2019年的業績表現亮眼,其收入大幅增長且信用面也有所改善。考慮到公司仍有500多億元已售未結項目,我們預計公司的收入水平是可續的。

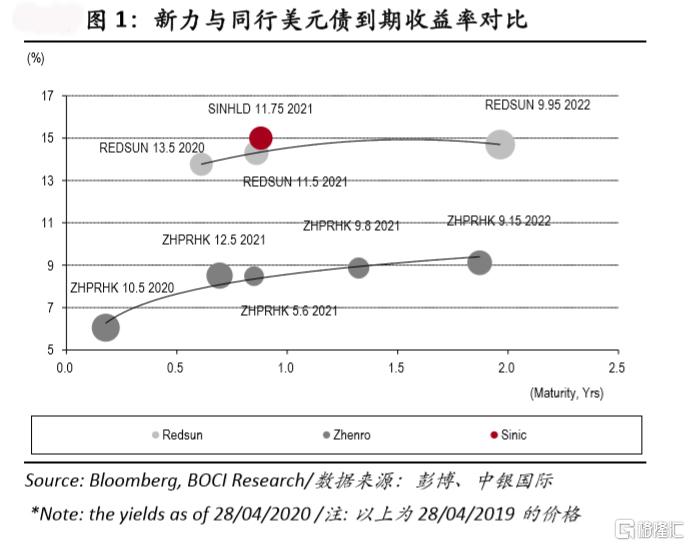

我們用正榮以及弘陽和新力作對比。3家公司信用基本面相似且近2年才在港股上市。鑑於這兩隻債的收益率均較新力債低,我們相信後者具有價值。

影響新力信用的關鍵因素在於是否能獲得國際評級,且通過降低信託貸款佔比來優化債務結構,同時保持穩定的銷售增長。

核心觀點

我們首次覆蓋新上市的中國50強地產商新力控股,並認為公司2021年到期的新力票息11.75%美元債價值吸引,主要考慮到其高票息以及便宜的現金價格(到期收益率為14.9%)。我們認為該債低估值的原因歸咎於投資者對開發商較為陌生,且缺乏國際評級也令新力的境外投資者數量受限。

新力在南昌的領先地位使其在市裏常能獲得低價土地,因此公司在該區域毛利潤維持較高水平(38%-39%)。同時公司戰略性地將業務範圍拓展至長三角和大灣區等重要的經濟富裕地區,多元化了其業務分佈。另一邊,得益於上市融資和堅實的2019年業績表現,公司信用指標在去年大幅改善。67%的淨負債權益比和1.4倍的短債現金比令新力成為中資地產美元債發行商中的新秀。

我們用正榮和弘陽作對比,主要由於這兩家房企均在2018年前後上市,且規模和增長趨勢也與新力相似。新力2021年到期債的收益率目前分別較正榮和弘陽2021年到期債收益率高0.7個百分點和6.5個百分點(圖1)。我們相信3家公司的信用風險相似,因此新力債具有相對價值。

我們認為影響新力信用的關鍵因素在於是否能獲得國際評級並且通過降低信託貸款佔比來優化債務結構,同時保持穩定的銷售增長。新力過去由於過多依賴信託貸款,導致整體融資成本偏高(9.2%),因此公司如果能夠在境內能打通更多的融資渠道,或在境外獲得發改委批額,對於其信用面都會有積極影響。在經歷了2019年亮眼的業績表現後,新力在今年疫情下的增速前景也將變得複雜。