4月24日,中國奧園(3883.HK)宣佈,董事會主席郭梓文於當日增持中國奧園100萬股股份,平均價為每股8.816港元,涉資約882萬港元。增持後,郭梓文主席及郭梓寧總裁的最新共同持股比例為55%。郭梓文主席月內亦購買100萬美元奧園2021年9月到期美元債。

此後,4月27日,奧園健康(3662.HK)宣佈,郭梓文先生,於公開市場購入100萬奧園健康股份,平均購入價為每股7.245港元,涉及購入金額共約724.5萬港元。完成增持後,郭梓文先生於奧園健康的持股比例由約54.58%增持至約54.72%。

中國奧園管理層表示,自2007年上市至今,奧園主席增持及公司回購股票、以及購買債券累計金額逾9億港元。由此可見,公司董事會及管理層對公司業務發展有良好的信心。

繼全年業績公佈後,多家市場機構集中覆蓋中國奧園,並“唱好”。而公司最近“利好”消息頻頻傳出,有望進一步引起市場關注。

1.融資持續發力,財務體現良好抗逆性

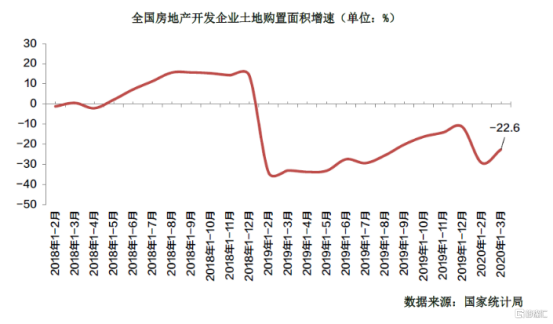

據國家統計局數據,2020年3月,各地樓市快速復甦帶動全國新房銷售迴歸正常水平,各項增速降速明顯收窄。整體來看,3月商品房銷售面積報13503萬平方米,銷售金額報12162萬元,同比降幅分別收窄至14.1%和14.6%。受3月銷售表現拉動,一季度全國新房銷售面積同比下降26.3%,降幅比前2月收窄13.6個百分點。

受益於行業需求回暖,中國奧園(3883.HK)合約銷售數據實現快速反彈。4月3日,中國奧園公佈銷售情況,2020年3月,公司實現合約銷售金額72.8億元,環比上升271%,第一季度公司實現累計合約銷售金額143億元,整體反彈速度遠超行業。

為了確保房企資金鍊健康、穩定土地和房地產市場、促進開復工,2月以來,中央加大宏觀金融政策逆週期調節力度,地方政府房地產支持政策也密集出台。

受益於此,中國奧園的融資端實力進一步提升。

國內融資方面,4月16日,中國奧園成功完成新一期的供應鏈ABS發行,金額4.17億元,發行票面利率4.8%。

同日,中國奧園還完成了新一期供應鏈ABN的簿記建檔,金額3.1億元,最終票面利率為4.9%。兩隻產品的票面利率均創中國奧園公開市場融資利率新低,較2019年供應鏈產品平均發行票面利率下降超150個BP。

值得注意的是,在大部分房企外資融資受到全球疫情及金融危機影響,同比下降42.5%的同時,中國奧園境外融資優勢逐漸顯現。

2020年1月,中國奧園成功與恆生銀行、匯豐銀行、南洋商業銀行、東亞銀行、創興銀行、建銀亞洲及廣發銀行澳門分行簽訂2.3億美元三年期境外銀團貸款第一輪,年利率為HIBOR/LIBOR加4.30%。2020年2月,中國奧園成功發行人民幣25.4億元五年期5.5%境內公司債及1.88億美元363天4.8%境外優先票據,雙雙創成本新低。

可見,中國奧園的融資能力受到疫情及全球金融波動影響較小,這主要得益於中國奧園財務實力的不斷提升。

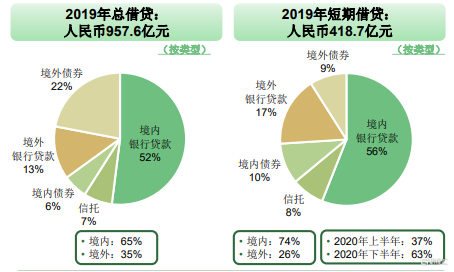

一方面,中國奧園的債務結構長期保持健康。截至2019年,公司總貸款957.6億元,其中短期借貸佔比為43.7%。

另一方面,中國奧園長期注重企業信用,償債能力較強,現金流風險較低。截至2019年12月31日,短期借貸約人民幣418.7億元,上半年到期154.9億元,而總現金約人民幣681億元,足夠覆蓋約短期借貸。中國奧園現金短債比為1.6倍,財務實力優於同行。

進入 2020年,中國奧園在一季度已償還及續期約人民幣96億元的短期借貸,進一步減輕短期債務壓力,短期借貸佔比降至33%。

與此同時,中國奧園的財務實力獲得了市場評級機構的一致好評,併為公司融資端形成支撐。2016至2019年,先後獲惠譽(BB-)、標普(B+)及穆迪(B1)三 大國際評級機構一致調升企業信貸評級,展望“正面”;2019年獲聯合國際給予“BB+”的國際長期發行人評級,展望“穩定” 。 2019年5月獲聯合信用調升至中國最高信用級別“AAA”。

這意味着,中國奧園其穩健的經營水平、良好的資產質量和優質的企業信譽受到了市場的廣泛認可。

2.逆勢充實資產質量,內在價值釋放加速

剛剛過去的2019年,房地產的集中度提升顯著放緩,而洗牌帶來的可併購機會也變得稀少。主要原因在於,房地產調控常態化,房企增速放緩,市場趨於平穩。但是2020年的短期風險重新推動了行業的洗牌和集中度提升,其關鍵便在於財務端。

同行銷售都受到抑制的情況下,融資實力出眾的企業獲得優勢。在“融資-土儲-產品-銷售”的價值推導下,可預見2020年,土地市場集中度進一步提升,同時併購市場有望回暖。

在這一趨勢下,中國奧園積極為公司長期發展奠定良好基礎。

4月7日,中國奧園發佈公告稱,將以約人民幣11.6億元的總代價,收購京漢股份29.99%股份。這次收購完成後,京漢股份將成為中國奧園的子公司。

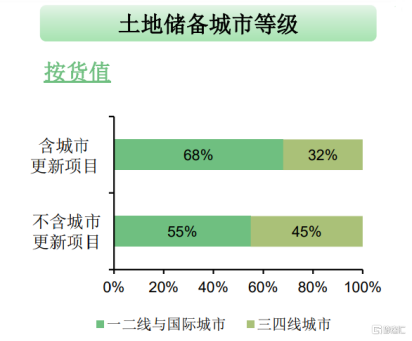

資料顯示,京漢股份擁有已確權的總可售建築面積約123.7萬平方米,持有的18個項目中很多位於國內核心城市。收購完成後,中國奧園在一二線城市的土儲將大幅增加,核心主業的競爭力持續加強。

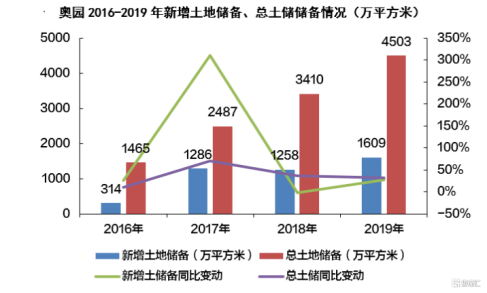

通過收併購獲得優質且“便宜”的土儲是中國奧園一直以來的獨特優勢。截至2019年年底,公司自上市以來新增的土地儲備中,按建築面積通過收併購方式取得的項目佔68%,招拍掛佔29%,城市更新及其他佔3%。

克而瑞數據顯示,2020年一季度,中國奧園新增土儲貨值198.3億元,同比增長2.43倍。新增土儲規模在行業中的排名一舉躍升至TOP21。

從2017至2019年完成“佈局—聚焦—深耕”三步曲後,中國奧園由區域性房企成長為全國性規模房企。從總土儲上看,截至2019年,公司總土地儲備(包含城市更新)已達到4503萬平米。

在公司的資產質量快速擴充的同時,中國奧園也開啟一輪降本增效的內部改革。

管理層表示,2020年,中國奧園將以區域公司為據點持續深耕所在城市羣,進一步提升一二線重點城市佔比,更多城市進入當地銷售TOP10/TOP20,實現30個區域公司每家完成年銷售50億或以上。

2020年初開始,中國奧園的地產集團、商業地產集團相繼對下屬城市公司進行分類分級管理和區域化整合。將體量較大的城市公司升格為區域公司,並整合同區域內體量較小的城市公司。據瞭解,近40個公司參與了此次整合,力度極大。

通過組織架構全面迭代,公司實現“加強集團直管力度”的策略,成本、產品客研、營銷、品牌、採購等多個專業端口的相應調整已經落地。

從內部提升公司經營能力,最終能夠加速中國奧園內在價值的釋放。而這一轉變,也為公司引來了資本市場各大機構的持續關注。

結尾:機構集中關注,估值存在潛在提升空間

2019年奧園股價累積升幅約1.6倍,為表現最好的內房股之一,並獲納入MSCI 中國指數、恆生綜合大中型股指數、滬深港股通名單及大灣區指數。

而在公司公佈2019年年報之後,越來越多市場機構對中國奧園進行覆蓋並給出一致“好評”。

根據WIND數據顯示,目前已有國泰君安(香港)、CIMB、中金、AMTD、摩根、克而瑞證券扽等機構對公司進行覆蓋,其中評級展望都為買入或增持。對於奧園目標價的評估方面,機構一致性目標價區間為13-15港元每股,距離目前8.8港元每股的股價仍有較大的潛在空間。

從財務狀況、資金成本、內部管理能力看,有充分理由相信中國奧園的未來可期,價值釋放存在較大機遇。