中國特種纖維(00285.HK)公司公告點評:Q4毛利率顯著改善,5G有望帶來更好推動,維持優於大市評級

機構:海通證券

評級:優於大市

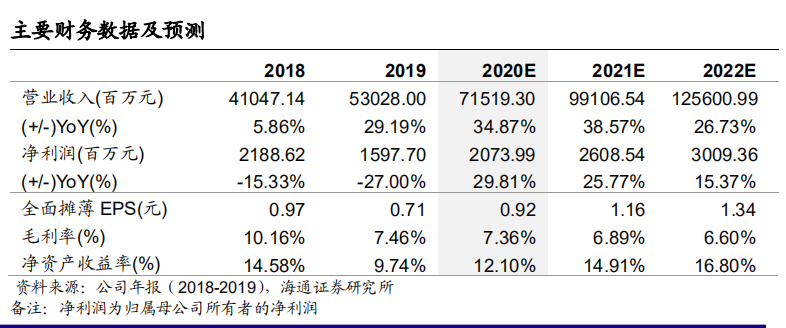

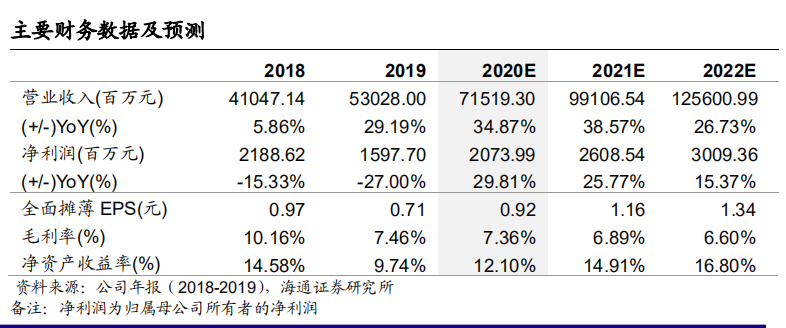

公司公告2019年業績。2019年公司實現營收530.0億元,同比增長29.2%;實現毛利39.6億元,同比下降5.2%,毛利率7.5%,同比下降2.7pct;母公司擁有人應占溢利16.0億元,同比下降27.0%;淨利潤率3.0%,同比下降2.3pct;每股盈利0.71元。

Q4單季度環比顯着改善。單季度來看,19Q4實現營收146.3億元,同比增長26.6%,環比下降3.2%;實現毛利潤13.5億元,同比增長47.4%,環比增長26.8%;毛利率9.2%,同比增1.3pct,環比增2.2pct;淨利潤率3.9%,同比升0.6pct,環比升0.9pct。

分業務來看:公司手機筆電業務營收454.1億元,同比增長27.9%,其中零部件收入185.6億元,同比增長3.1%,組裝收入268.5億元,同比增長53.4%;新型智能產品營收60.3億元,同比增長38.8%;汽車智能系統業務收入15.9億元,同比增長33.9%。

金屬中框:安卓份額升至四成,5G手機滲透有望帶動改善。公司在金屬部件繼續保持行業龍頭地位,市場份額進一步提升,為四成左右安卓金屬手機提供服務。公司玻璃及陶瓷業務頗具規模,成為行業前三的全製程方案提供商。根據比亞迪電子公眾號,公司全面參與5G項目,全球已上市5G手機中,每10部就有8部採用了比亞迪電子的技術。我們認為:隨着5G手機滲透率提升,金屬中框的需求和價值量會有一定提升,公司有望受益於該發展趨勢。

組裝:持續深化國內大客户合作,海外大客户突破性進展。公司為國內大客户提供整套產品解決方案,整機份額亦得到大幅度提升,同時合作產品類型不斷豐富。海外大客户:2019年在核心產品線取得突破性進展,業務合作駛入高速增長通道。

盈利預測與投資建議。我們預計2020-2022年實現歸母淨利潤20.7、26.1和30.1億元,同比增速為29.8%、25.8%和15.4%。考慮到公司在海外大客户發展具有比較大的潛力,以及2020年疫情會對下游需求造成一定影響,但在2021年會回升至正常水平,結合同行業可比公司,1)PE:我們給予公司合理PE估值區間為對應2020年13-15X,對應11.96-13.80元/股;2)PB:我們給予2020年PB1.8-2X,對應13.82-15.36元/股。結合兩種方式,對應合理價值區間12.89-14.58元/股,按照1港元=0.90元人民幣估算,對應合理價值區間為14.32-16.20港元/股,維持優於大市評級。

風險提示:智能手機行業出貨量不及預期。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.