作者:東吳紡服馬莉、陳騰、曦林、驥川

來源:紡服新消費馬莉團隊

投資要點

事件:公司11日舉行投資者接待日,詳細闡述AMEAS未來5年的戰略規劃部署。

大品牌、大渠道、大市場戰略下,鞋服、直營業務、中國業務成為AMEAS未來5年的發力重點。AMEAS作為全球細分體育市場領導者,本身在越野跑及裝備(SALOMON)、高山滑雪器具(ATOMIC、SALOMON)、網球(Wilson)、潛水手錶(SUUNTO)等領域佔據全球第一地位,2018年起全球收入達到28億歐元,在超過34個國家經營業務。以安踏為首的財團對AMEAS進行私有化收購後,為其樹立了清晰的5年發展戰略,主要包括:

1)全球範圍內重組GTM:由品牌組合型GTM轉為聚焦單品牌的GTM,並計劃培育出3個10億歐元收入體量的單一品牌,即ARCTERYX、SALOMON、Wilson;

2)聚焦鞋服業務:鞋服產品銷售佔比從18年的40%提升至50%以上;

3)零售轉型:DTC業務收入佔比從2018年的11%提升至30%,整合集團資源加速全球SAP零售系統更新,給予消費者更好的零售體驗;

4)加速中國市場發展:中國市場從2018年佔比5%提升至15%,其中尤其發力ARCTERYX、SALOMON等品牌在華業務,希望ARCTERYX門店數量從現有的100+擴張到300-400家,SALOMON業務也更多向鞋服領域延伸,並拓展在華直營門店;

5)新的管理層激勵和戰略性指引:AMEAS 原CEO和主要管理層繼續領導公司,各品牌高管與核心人員也在收購後留任,對管理層的激勵將側重長期價值創造,新董事會也將給管理層提供戰略性指引;

總體來看,公司計劃AMEAS在未來4-5年內收入CAGR達到10%-15%,同時盈利能力提升。

安踏對AMEAS寄予厚望,管理層直接持股彰顯對其信心。11月安踏公告向四位執行董事(2.67%)、高級管理層團隊成員(0.83%)及紅杉資本(1.13%)、ZWC資本(0.38%)出售所持有的Amer Sports 5%的經濟利益(無投票權B股,安踏體育投票權不變)並向Fountain Vest(方源資本)出售所持有的Amer Sports 0.25%的股權。其中,安踏體育執行董事丁世忠、賴世賢、吳永華、鄭捷四人將用自有資金出資合計7120萬歐元收購Amer Sports B股,這四位執行董事均對Amer Sports的中國區擴張以及整體業務架構調整有直接參與,此次入股能夠進一步綁定管理層與公司的利益,也側面説明管理層對AMEAS未來發展前景的看好。

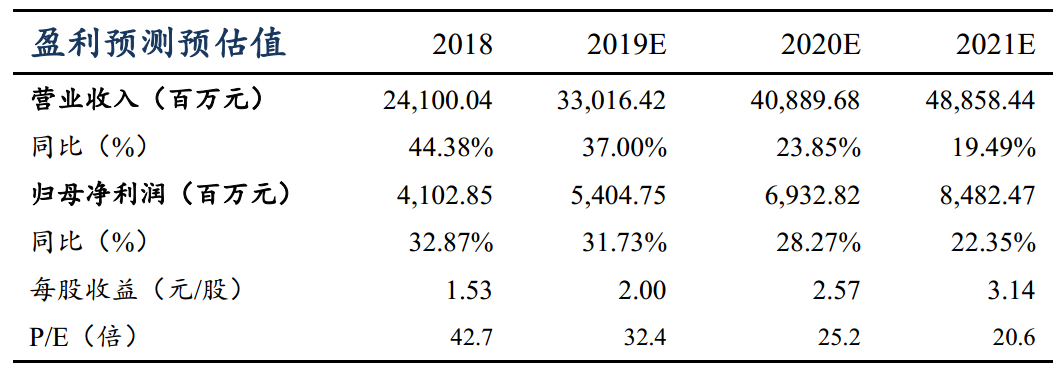

盈利預測與投資評級:總體來看,公司19年表現靚麗,原有主業收入/歸母淨利同增35%+/45%+,AMEAS併購19年為安踏報表帶來6.5億費用(主要為JVCO層面的交易和財務費用以及PPA攤銷影響),但2020年開始將有望帶來正向利潤貢獻,我們預計19/20/21年歸母淨利同增31.7%/28.3%/22.4%至54.0/69.3/84.8億元,對應PE32/25/21X,作為全球第三大體育龍頭持續看好成長性,維持“買入”評級。

風險提示:零售遇冷導致同店增長不及預期,展店不及預期,AMER SPORTS運營不及預期