敏華控股( 1999.HK) :“芝華仕“品牌內銷逆勢高增佔比過半,品牌化再下一城看好估值提升,維持【強烈推薦】評級

機構:長城證券

評級:強烈推薦

業績符合預期,利潤端增速轉正,拐點已現。FY20H1公司實現營業收入57.56億港元,同比+3.44%;實現歸母淨利潤7.06億港元,同比+6.17%;業績符合預期。報告期內,中美貿易摩擦對公司出口業務的影響仍在延續,但通過產能轉移及加強內銷,收入端實現平穩增長,利潤端增速由負轉正,業績拐點已現。

國內芝華仕品牌內銷明顯回暖,收入佔比首次過半。中國市場(不含房地產業務)收入28.95億港元,同比+12%;若剔除江蘇鈺龍和匯率因素,芝華仕品牌銷售額有機同比增速達到24.4%,表現靚麗。在4-9月地產竣工繼續遞延的背景之下,公司內銷實現逆勢高增,主要因為:1)過去2年積極擁抱線上新零售渠道的策略開始取得回報,FY20H1線上同比增速超過70%,電商滲透率超過20%。後續來看,公司11月雙十一表現依然保持高增長,新零售渠道的強勁表現有望持續全年;2)公司推出的七大新品表現良好,設計端實現年輕化,有效拉近芝華仕品牌和年輕消費者的距離,疊加性價比優勢和營銷策略,推動線下同店銷售增速約8%。同時,FY20H1門店淨增99間至2713間,渠道擴張維持健康的速度,而全年門店保持200-300間的新開店目標。芝華仕品牌銷售的佔比首次過半達到52%,標誌着公司從ODM代工廠轉型品牌銷售的戰略再下一城,長期估值中樞有望提升。

增值税下調疊加原材料下跌提供較大利潤空間,公司發揮生產端優勢,在讓利消費者追求市場份額的策略下,毛利率依然顯著提升。FY20H1毛利率同比+2.8pcpts至35.0%,各項業務毛利率同比均有顯著提升,其中沙發毛利率同比+2.8pcpts至37.8%;其他產品毛利率同比+5.1pcpts至29.0%。上半年除增值税下調之外,原材料價格下跌幅度提高了盈利能力。其中,原材料成本收入佔比同比-2.53pcpts至52.91%,主要原材料真皮、鋼材、木夾板、印花布、化學品、包裝紙平均單位成本同比分別-12.2pcpts、-10.8pcpts、-2.7pcpts、-5.0pcpts、-18.9pcpts、-27.4pcpts。由於宏觀經濟偏弱及中小廠對美出口受阻加劇國內競爭,公司積極發揮供應鏈優勢,增加價格和促銷力度,借行業出清的時機提高國內市場份額。

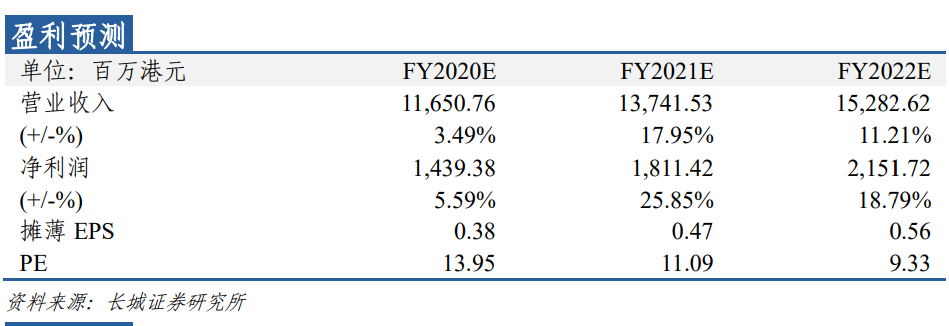

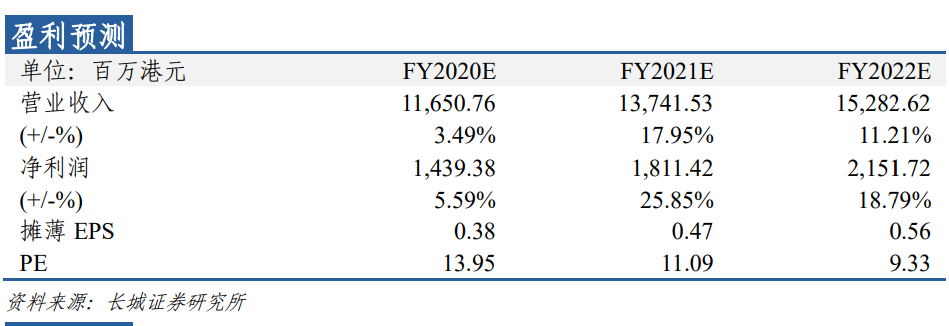

投資建議:我們從6月起精準提示公司業績、情緒和股價的三重底機會。目前FY20H1業績已不斷驗證前期邏輯。我們預計公司下半財年將繼續走上業績回暖的軌道。芝華仕品牌銷售的佔比首次過半達到52%,標誌着公司從ODM代工廠轉型品牌銷售的戰略再下一城,長期估值中樞有望提升。公司功能沙發龍頭地位穩固,估值位於底部,預計FY20/FY21/FY22EPS分別為0.38/0.47/0.56,對應PE14/11/9X,維持【強烈推薦】評級。

風險提示:原材料價格大幅上漲,人民幣升值,國內開店速度不及預期,中美貿易戰升級,房地產銷量低於預期。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.