東風集團股份(0489.HK ):日系份額提升,法系減虧可期,首次覆蓋給予“買入”評級,目標價10港元

機構:中信證券

評級:買入

目標價:10港元

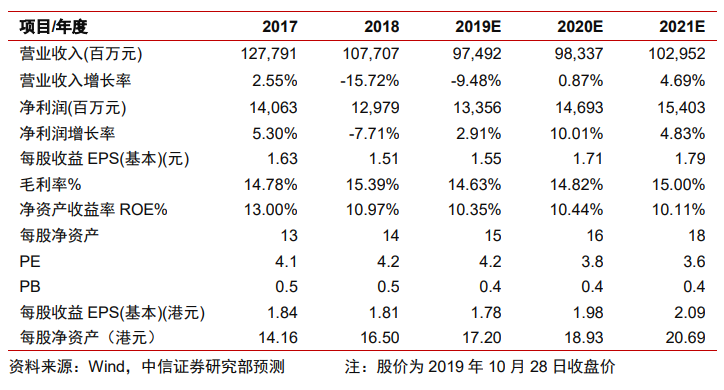

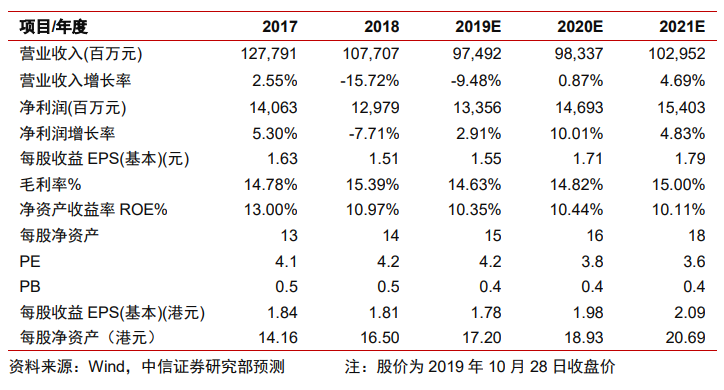

公司是國內第二大整車集團,旗下日系品牌(日產、本田)佔比達到70%以上,是主要的盈利來源。隨着日系市場份額提升,以及法系神龍的改革減虧,預計公司將重新進入增長階段。此外,公司分紅比例持續提升,當前股息率預期超過5%,具有較高安全邊際。預計公司2019/20/21年EPS分別為1.78/1.98/2.09元,合理估值2020年6倍PE,目標價10港元,首次覆蓋給予“買入”評級。

▍公司:中國第二大整車集團。2018年公司銷量305萬輛,市佔率10.9%,公司乘用車、商用車市場份額均穩居前3位。旗下擁有東風日產、東風本田、東風標緻雪鐵龍、東風商用車等一系列品牌,合資品牌貢獻85%銷量;公司利潤同樣主要來自合營企業收益,2015-2018年佔比處於80-90%區間。2018年,公司實現收入1077億元,歸母淨利潤130億元。合併報表方面,2018年公司商用車業務佔收入58%,乘用車佔39%,汽車金融佔3%。

▍行業:增速放緩,格局分化。汽車行業自2018年下半年開始出現持續負增長,預計後期將進入+2%左右的低速增長期。市場增速放緩背景下,高性價比的中高級車產品消費需求仍然旺盛,汽車消費市場出現分化。日系車市場份額長週期處於回升階段,市場佔有率由2012年低點17%提升至目前的22%。綜合考慮中日關係轉暖,日系車油耗低、高性價比的競爭優勢等因素,隨着汽車消費者心智日益成熟,預計未來日系份額有望恢復至25%以上。

▍開源:日系盈利佔比高,受益日系份額提升。公司日系車銷量佔比72%,貢獻公司利潤2/3,行業市佔率44.3%,將成為受益日系份額提升結構機會的重要標的。東風日產作為日系銷量長期冠軍,產品佈局完善,在中型車新藍海中優勢突出;東風本田作為新晉亞軍,產能利用率長期超過140%,預計2019/20年將陸續新增9/15萬輛產能,突破銷量瓶頸,銷量將繼續保持+15%以上增速。

▍節流:神龍大力改革,法系減虧可期。由神龍汽車合營的法系車曾是公司銷量支柱,長期銷量佔比25%以上並貢獻15%以上利潤。2017年開始由於產品競爭力下降,疊加行業增速放緩,神龍銷量急速下滑並出現虧損,2018年虧損進一步擴大到約30億元。今年,公司着力改革增效,並持續推進減員減產計劃。目前神龍盈虧平衡點已下降50%至約18萬輛,虧損線下產量由去年約10萬輛下降至今年的約5萬輛,實現減虧可期。

▍風險因素:需求持續低迷,引發價格戰影響車企盈利能力;神龍汽車虧損繼續擴大;進口關税下調,壓縮中高端車型、合資品牌盈利能力。

▍投資建議:隨着日系強勢復甦、神龍減虧可期,公司盈利將進入增長階段,集團國企股權劃轉社保催化分紅提升,將進一步鞏固安全邊際,對比同業,公司合理估值為2020年6倍PE。預計公司2019/20/21年淨利潤134/147/154億元,對應2019-21年4.2/3.8/3.6倍PE,首次覆蓋給予“買入”評級,目標價10港元。.

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.