經過昨天的大跌,今天A股迎來反彈。

開盤後,各大指數都翻紅,上午全市場便有超3200只個股上升,成交額超過1萬億。

盤面上,升勢較好的,依然是反制概念,像農業、內需消費等等,下跌的則是受關税影響較大的板塊,如蘋果概念。

而隨着國家多方面出手穩定市場,另外一個概念板塊,可能會陸續出現不錯的配置機會。

這個概念板塊,究竟是什麼?

01

類“平準基金”,來了

昨天下午臨近尾盤,一個消息在投資圈裏流傳開來:權威人士稱,中央匯金公司正在積極開展穩市操作。

之後,中央匯金公司公吿稱,中央匯金公司堅定看好中國資本市場發展前景,充分認可當前A股配置價值,已再次增持了交易型開放式指數基金(ETF),未來將繼續增持堅決維護資本市場平穩運行。

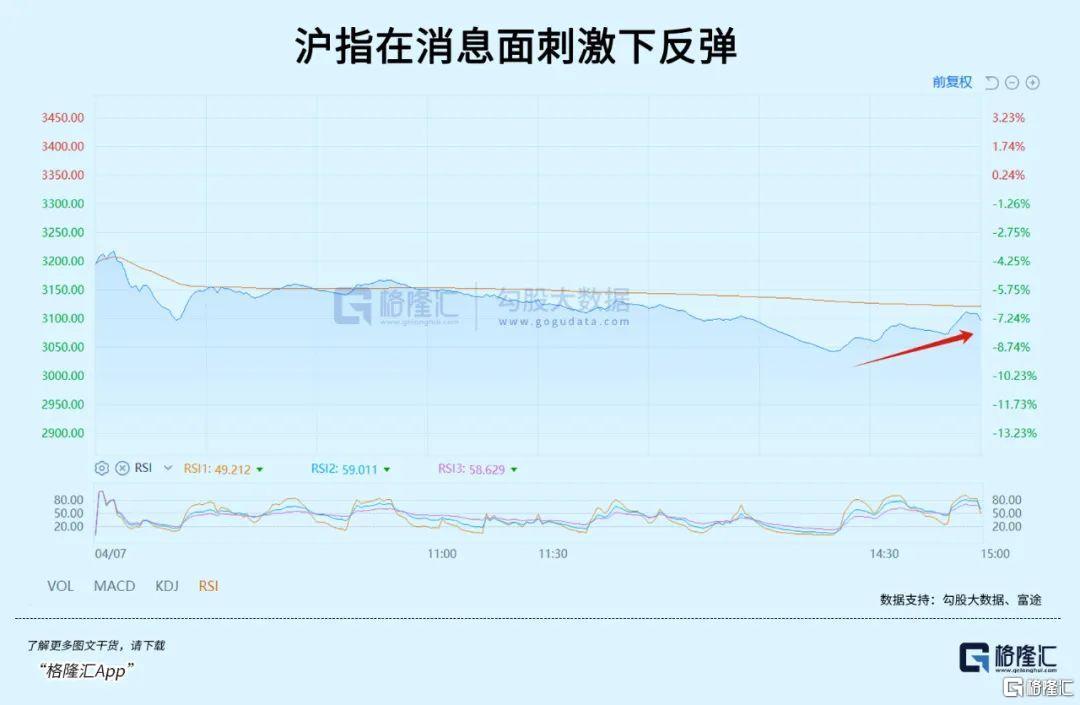

在此消息刺激下,A股止住了向下的走勢,反而有了一個小型反彈。

而今天,消息面的刺激進一步加碼,不僅匯金,金監、央行同時出手,釋放出明確信號:

堅決維護資本市場平穩運行!

其中,中央匯金公司在盤前就公開表示,將堅定增持各類市場風格的ETF,加大增持力度,均衡增持結構。將繼續發揮好資本市場“穩定器”作用,有效平抑市場異常波動,該出手時將果斷出手。

中央匯金公司有關負責人就2025年4月7日公吿答記者問時,提到中央匯金公司一直是維護資本市場穩定的重要戰略力量,是資本市場上的“國家隊”發揮着類“平準基金”作用。自2008年以來中央匯金公司多次參與維護資本市場穩定工作,積極提升資本市場的內在穩定性。

央行也跟進表態,稱堅定支持中央匯金公司加大力度增持股票市場指數基金,並在必要時向中央匯金公司提供充足的再貸款支持,堅決維護資本市場平穩運行。

另外,國家金融監督管理總局也發佈《關於調整保險資金權益類資產監管比例有關事項的通知》,優化保險資金比例監管政策,加大對資本市場和實體經濟的支持力度。

大家一定會關心這些資金規模有多大?

以保險資金為例,數月前證監會負責人就在記者會上表示:

在現有基礎上,引導大型國有保險公司增加A股投資規模和實際比例,從2025年起每年新增保費的30%用於投資A股;

未來三年公募基金持有A股流通市值每年至少增長10%;

推動第二批保險資金長期股票投資試點在2025年上半年落地,資金規模將不低於1000億元。

方正金融也做過測算:

假設保費增速0%~10%、投資A股比例15%~30%,以新增保費測算,每年大型上市頭部保險公司的保費規模接近2.5萬億元,增量資金為3700-8300億元;以新單保費測算,新單保費規模接近6000億元,增量資金為1000-2200億元。

如果加上匯金等其他穩定市場的資金,整體規模還是比較大的。

大家一定很關心,這批資金會去哪裏?

02

類“平準基金”,都在買什麼?

從歷史經驗看,匯金也好、險資也好,當然也包括養老金、公募基金等,重倉的方向多是大盤藍籌股、白馬股,以及各行業龍頭公司等等。

這些都不是祕密,早已公之於眾,且有跡可循。

如2024年三季報的數據顯示,按持倉市值大小排名,險資前十大重倉股中,銀行股獨佔7席,通信、交通板塊也是重點持倉對象,如中國聯通、中國電信、招商公路等。

從數量上看,險資重倉股最多的10大行業,科技含量較高,其中頭5位中,電子、醫藥生物、計算機佔據3席,是當下最為熱門的科技行業。

又如匯金,在市場低迷時期,中央匯金曾多次出手增持。

如2008年9月18日,時值全球金融海嘯期間,中央匯金公司宣佈在二級市場自主購入工商銀行、中國銀行、建設銀行股票承諾期一年。

2015年7月5日,時值15年股市衝高後大幅下跌,中央匯金公吿,已於近期在二級市場買入交易型開放式指數基金(ETF),並將繼續相關市場操作。隨後,中央匯金在7月8日表示,匯金堅決維護證券市場穩定,在股市異常波動期間,承諾不減持所持有的上市公司股票。

2023月10月23日、2024年2月6日,也是市場較為低迷的時期,中央匯金公司買入交易型開放式指數基金(ETF),並表示將在未來繼續增持,堅決維護資本市場平穩運行。

Wind數據顯示,截至2024年末,中央匯金及其全資子公司合計持有23只ETF產品,總市值達1.04萬億元。

具體來看,匯金持有的ETF多為大盤寬基類,如滬深300、上證50等。

03

什麼資產適合逢低加購?

來勢洶洶的加關税問題,使得市場出現了恐慌,資本也進入了避險模式,此時的投資者,最想知道的,莫過於到底哪些資產才能幫助自己安然度過?

答案當然有不少,比如避險之王黃金,還有穩定收益的債券,還有一些反制概念如稀土、農業等,甚至還包括提振內需概念板塊。

這些都是有邏輯支撐的,這些資產價格的上升,也説明了一切。

如果從更長遠的視角去看,投資者也可以考慮另外的資產,這些資產應該具備以下幾個特點:

第一,應該是符合國家長遠發展戰略方向的資產,比如科技創新、高質量發展等等;

第二,資產本身具有較高的基本面,在過去多年也已經向市場證明了自己的價值,並一直得到市場的認可;

第三,估值處於合理區間,如果有一定程度的錯殺,就更好了。

換句話説,真正好的資產,應該是進可攻、退可守的,在市場出現回撤時相對抗跌,在市場復甦時也能夠順勢修復、上升。

以上三個條件中,第一個條件支撐起長線的、底層的邏輯,第二個條件支撐起優質的公司基本面,第三條則是性價比,這些條件共同實現進可攻、退可守。

同時,這些條件也能夠幫助投資者有效過濾風險,甚至規避可能出現的黑天鵝。

符合這些條件,可以是公司,也可以是公司的組合,如某個指數。

對於既想逢低佈局把握核心資產行情又追求均衡配置、相對穩健的投資者來説,A500指數ETF(159351)或許是一舉兩得的較優解。

A500指數ETF跟蹤A500指數,其實現了槓鈴策略,既有大盤偏價值、歷史分紅較好、長期穩健的成熟行業龍頭優選,也較高配置了成長性較好、新質生產力相關領域的龍頭企業。

長期維度看,A500指數的成長性和投資性價比高,波動性相對於單純行業或主題指數小,適合追求均衡配置的投資者一鍵佈局A股百業龍頭。

全市場追蹤A500指數的基金較多,其中,A500指數ETF(159351)備受投資者青睞,年內資金淨流入額30.89億元,位居同類第一,最新規模144.97億元,年內日均成交額達23.52億元,流動性好。

該基金在合同中設置了季度分紅機制,即每季度最後一個交易日,對基金相對標的指數的超額收益率進行評價,滿足條件即可分紅。

A500指數ETF(159351)也有對應聯接基金(A類:022453;C類:022454),方便投資者場外佈局。

04

又到了抄底時刻?

儘管關税問題給經濟和資本市場都造成了很大的打擊,而且鑑於世界從未遭遇過如此劇烈的貿易摩擦,很難預知未來究竟會發生什麼,究竟還有多少利空,所以難免感到迷茫,應對起來也頗有難度。

但是,回顧歷史,世界遭遇的危機,有不少的破壞程度比貿易戰更大,如一戰、二戰,流行病、全球性的金融海嘯等等。

一開始大家也是非常恐慌、迷茫,市場的劇烈下跌,更放大了這種恐慌情緒,結果是實體、金融相互傳染,螺旋式下跌。

然而,一旦價格下跌充分計價利空因素,市場就會逐漸見底,加上各種應對措施逐漸產生效果,市場就會進入估值修復狀態,等到實體經濟數據復甦,市場就會重新進入新一輪的上升週期。

97年亞洲金融危機、00年科網股泡沫破裂、08年金融海嘯、20年疫情、22年戰爭+高通脹等等,都遵循這樣一個步驟。

而那些在大幅下跌之後,看準時機積極抄底的資金,普遍都獲得了正收益。

這一次,也不太可能偏離這樣的路徑。

對於大多數的投資者而言,在開始時迷茫、恐慌,採取避險模式,無可厚非,但隨着市場下行,不少資產會逐漸顯示出不錯的配置價值,這個時候,需要回歸平靜、迴歸理性,積極地尋找當中的抄底機會。

而採用一些進可攻、退可守的金融工具,則可以減少抄底過程中的風險,放大可能獲得的潛在收益。

不妨參考匯金等機構,佈局優選核心寬基指數,投資者可以多關注一下A500指數ETF(159351)。(全文完)