兄弟姐妹們,港股情緒徹底反轉了!

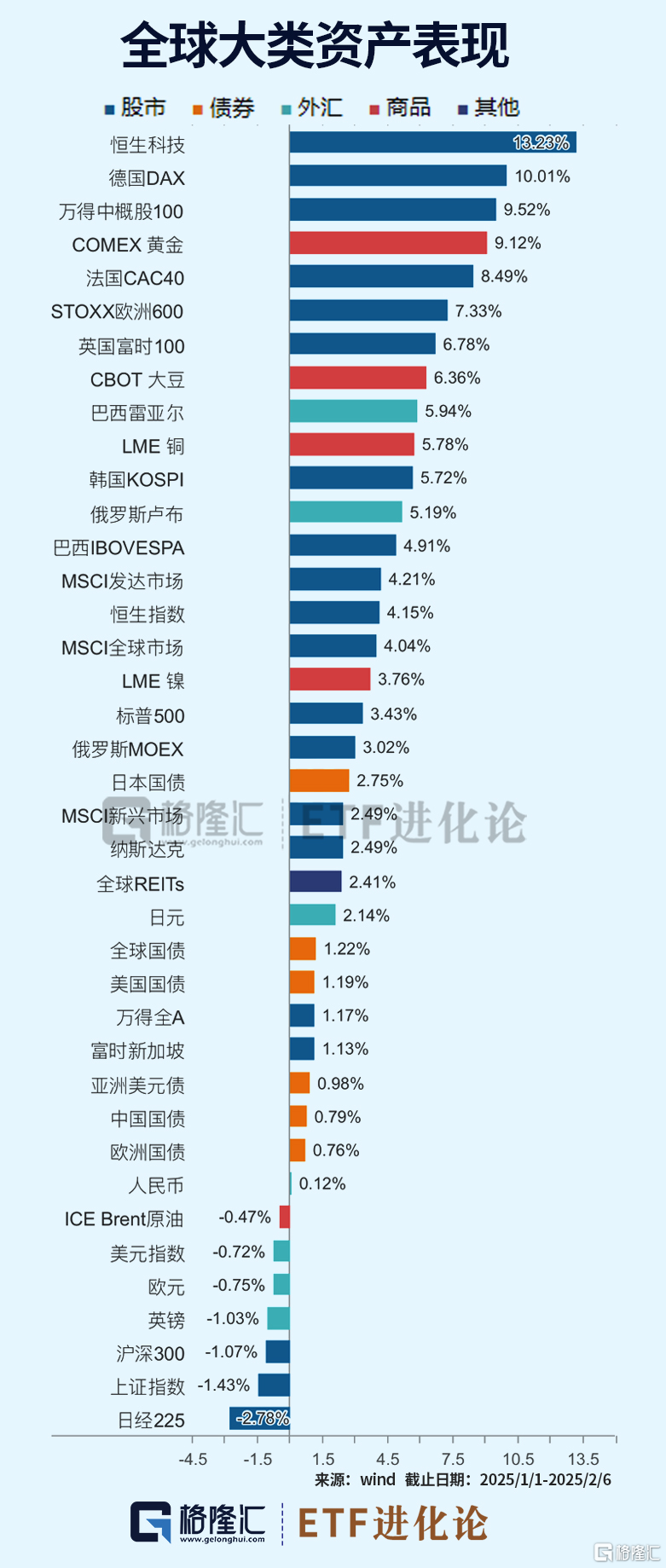

恒生科技指數領升全球,率先進入技術性牛市。

恒生科技指數上升,創2024年10月8日以來新高,自2025年1月14日以來升超20%,進入技術性牛市。

年初至今,恒生科技指數成分股中芯國際、金蝶國際升47%,小鵬汽車升46%,金山軟件升28%,比亞迪電子升27%,華虹半導體、小米、聯想集團、阿里巴巴、商湯均累升超20%。

1

情緒大反轉!

港股率先進入技術性牛市

近期,不少港股公司股價刷新歷史最高紀錄。

小米集團總市值一度突破1萬億港元以上,金山雲、中芯國際H股等熱門公司股價持續刷新新高。

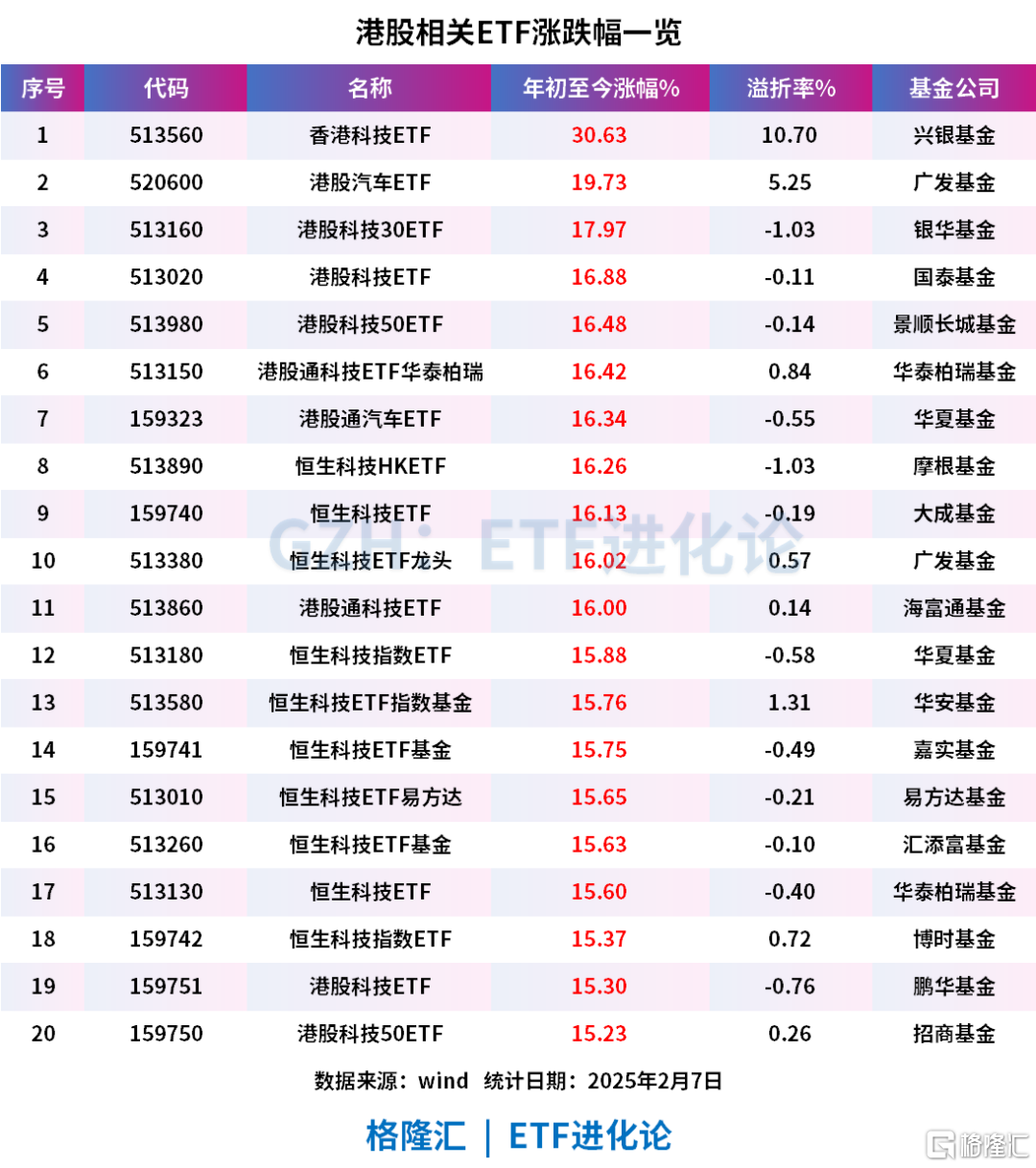

年初至今,跟升港股市場的ETF也出現大升。香港科技ETF升超30%,溢價率10%;港股汽車ETF、港股科技30ETF、港股通科技ETF華泰柏瑞、港股科技50ETF、港股科技ETF、恒生科技ETF等升超15%。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

港股這波大升離不開內資的推動,南下資金持續掃貨港股。

南下資金2024年全年淨買入額8078.69億港元,較2023年增長2.5倍,創最大年度淨買入規模。

今年1月份,南下資金月淨流入額1256億港元,創2021年2月以來單月最高,為歷史月度第三高。

截至2月6日,南下資金今年以來淨買入最多的港股是騰訊控股,買入額超855億港幣;超600億港幣淨流入中芯國際;小米集團淨流入387億港幣;美團、阿里巴巴、中國移動、中國海洋石油、微盟集團“吸金”均超百億。

這波港股增持,公募基金是重要力量之一。

國泰君安證券數據顯示,2024年四季度,主動管理基金的港股配置比例創歷史新高,實配比例為14.3%,環比提高1.9%,超過2021年二季度;其中,港股的科技龍頭標的獲得主動管理基金的大幅增配,如小米集團、騰訊控股、中芯國際H股等。

不過,2025年開年大A股民體感不是很好,上證指數、滬深300指數下跌。

展望2月,中信證券喊出:中國資產重估敍事在形成,春季躁動進入加速階段,交易更加極致,港股的流動性改善空間邊際上優於A股,行情重心更偏港股。

網友表示“不是納斯達克買不起,而是港A股更有性價比”,同時也有機構喊出2025年是中國資產重估元年。

2

華爾街大空頭回歸!

預測美股將大調整

這波美股調整分歧聲不斷,空頭死灰復燃、散户繼續暴衝。

去年因看空美股被打臉,最後辭職的分析師Kolanovic,這位知名空頭,當時突然從摩根大通離職的消息震驚了半個華爾街。

最近他又回來了,這次認為會跌1000點甚至更多!目前標普500指數在6000點附近,1000點意味着跌幅在20%左右。

DeepSeek的橫空出世,給美國科技巨頭公司股價帶來了衝擊,英偉達損失了近6000億美元的市值,這是美股史上最大的跌幅。

雖然此後收復了部分失地,但Kolanovic認為未來或將面臨更大的波動。

Kolanovic警吿,市場集中度處於歷史性高位,很容易出現大幅下跌,10大個股與市場其餘股票之間空前失衡的狀況無法持續下去,有可能出現週期性下跌,從而“清理”飆升的估值並使其恢復正常。

美股科技股回調期間,美國散户以創紀錄速度湧入七巨頭。

摩根大通最新數據顯示,近期資金主要流向英偉達等AI賽道明星股。

分析師Emma Wu在週三的客户報吿中指出,散户交易員週二單日淨買入規模達32億美元,較2020年3月創下的次高紀錄高出約10億美元,其中約70%資金流向了科技七巨頭,創下該羣體最大單日吸金額。

其中,英偉達成為最大受益者,單日淨買入金額高達13億美元,本週三該公司市值重回3萬億美元上方。此外,特斯拉等其他AI概念股也獲得顯著資金加持。

3

無懼DeepSeek衝擊!

科技巨頭正以驚人速度繼續砸錢

1月7日-2月3日的18個交易日中,英偉達股價重創,跌幅高達21%。下跌導火索來自DeepSeek帶來的顛覆性影響。

長期以來,市場認為開發尖端人工智能模型需投入數十億美元,而DeepSeek卻僅用不到1000萬美元就開發出最新模型,徹底顛覆了這一觀點。

在DeepSeek的衝擊下,市場再度質疑大量燒錢開發AI的合理性,但美國科技巨頭們依舊選擇加碼資本支出,燒錢大戰仍在繼續。

2月4日,谷歌母公司Alphabet表示,今年的資本支出將達到750億美元,比去年大幅增長43%,相當於華爾街預計的該公司全年營收的19%。

亞馬遜第四季度季度的資本支出為278億美元,而去年同期為146億美元。亞馬遜首席財務官Brian Olsavsky表示,該公司預計到2025年將把資本支出從去年的約830億美元提高到1000億美元。

過去的一年,Meta、微軟、谷歌和亞馬遜平均將約17.2%的收入用於資本支出,遠高於2021年12.7%的水平。這一數字仍在提高,市場預計2025年將繼續上升。

這波AI投資熱潮,資本投資的密集程度已經超過上次石油熱潮。

美銀美股量化策略主管Savita Subramanian表示:“這些超大規模科技公司必須花費大量資金才能保持競爭力,但花費大量資金就會削減其現金流。”

年初至今,標普500升幅3.43%,納指升幅2.49%。2023年以來,納指升幅超89%,標普500指數升幅超58%。

過去兩年,標普500指數超一半的升幅源於大型科技公司,科技七巨頭推動標普500指數的盈利增長及股票回報。

隨着支出的增長,七巨頭的利潤增長正在減速。行業研究數據表明,這些巨頭盈利同比增速於2023年末達到頂點,預計會連續第五個季度放緩。

摩根士丹利全球機會基金的管理人KristianHeugh稱,七巨頭盈利同比增幅正在“大幅”下降,而標普500指數中的其他成分股卻在改善。