隨着資金抱團銀行瓦解並轉為流入其他板塊的刺激,A股市場迎來難得的集體大升。

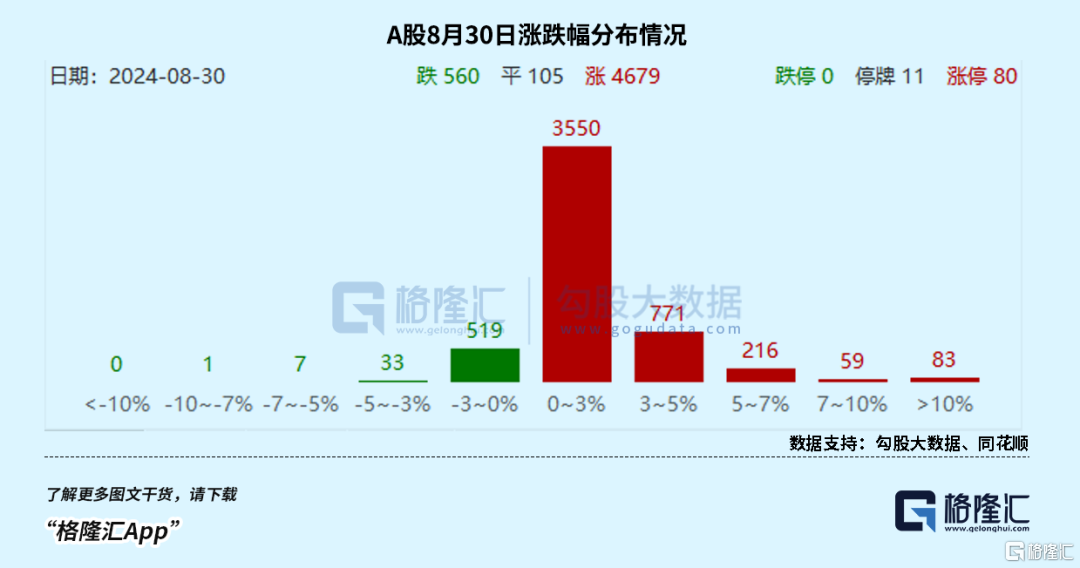

截至收盤,A股有近4700股上升,全天共成交8766億元,較上日顯著放量2693億元。更少見的是,全市僅有不到10股跌超5%且無一跌停,説明市場信心開始顯著回暖。

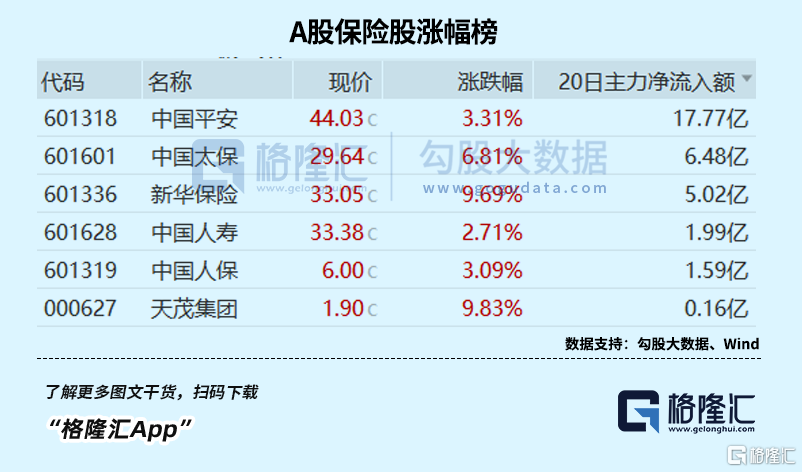

值得一提的是,今天開盤後保險板塊就率先集體大幅上升引領市場,其中天茂集團,新華保險一度升停,平安、太保、人壽、人保等強勢跟升,給市場帶來了巨大的助推情緒。

其實近日來,隨着險企紛紛披露中報業績並獲得機構好評和資金關注,保險板塊就開始逐漸走出上升態勢,中國平安在中報業績發佈後A股累計升超5%,其H股更是大升了9%。同時留意到,中國平安也是在近20日來在幾大險企中獲得了最多的主力淨流入。

顯然,這是在大市交易信心重新回暖之際,平安財報中多項指標強勁增長的表現獲得了機構和投資者的認可,並持續形成正反饋。

01

保險股集體大升,多重利好催化

今天的A股和港股之所以顯著走強,是由多方面的利好催動。

除了銀行資金抱團瓦解流向其他板塊助推行情,還有近期國家隊、機構資金也頻頻大舉入市帶來了巨大的支撐信心。

同時,近期市場傳聞中企在海外或有超5000億美元外匯資金可能隨着美元降息及人民幣升值帶來息差收縮,有部分資金加快結匯迴流,由此帶來鉅額增量資金。恰好近日人民幣快速升值進一步印證了該傳聞,進而刺激了市場交易信心。

此外,地產行業也迎來重磅利好刺激。消息稱中國正在考慮進一步下調存量房貸利率,允許規模高達38萬億人民幣的存量房貸尋求轉按揭,以降低居民債務負擔、提振消費。

今年來,地產整個產業鏈的全面遇冷對經濟和金融市場帶來持續擔憂,成為股市低迷下跌的重要原因。如今政策有望吹風推出重磅地產刺激政策,至少短期能明顯加強市場信心。

而對於銀行股抱團資金短期的瓦解,這並不是意味着資金擁抱紅利資產的邏輯失效。在A港股市場屬於紅利股資產中,銀行、保險、能源(煤炭電力)、公用事業、資源是重點組成部分。

其他多數非銀紅利資產由於前期已合理調整反而獲得到了從銀行板塊流出的資金的青睞,今天即使佔相當權重的銀行股大跌,紅利指數盤中依舊上升達1.2%,其中保險就是其中較為受益的板塊之一。

保險行業較為靚麗的中期業績表現也是其能引領紅利資產走強的重要導火索。

截至8月29日,包括平安、人壽、人保、太保、新華保險在內的A股五大上市險企均已披露年中期“成績單”,整體業績呈現出明顯的回暖態勢。

具體來看,2024年上半年五家險企的淨利潤合計達1717.99億元,同比增長約12.55%,其中,中國平安淨利潤總額在五家上市險企中位居第一,達746.19億元,同比增長6.8%。中國人壽、中國太保、中國人保和新華保險的歸母淨利潤分別為382.78億元、251.32億元、226.87億元、110.83億元,同比增長分別為10.6%、37.1%、14.1%、11.1%。

同時在7月份險企的業務也繼續加速,比如最主要的壽險業務,人保壽險、平安壽險、新華保險、中國人壽的7月單月保費同比增速分別為21.8%、17.2%、11.3%、8.3%。

在投資端,上半年雖然利率下行疊加資本市場波動帶來不利干擾,但險企的投資收益增長依舊強勁。五家險企的總投資收益合計3370.63億元,同比增長33.29%,顯著展現出了險企作為中國紅利資產中“壓艙石”的特性。

上半年,得益於保費增長帶來穩定的現金流貢獻,保險資金運用餘額30.9萬億元,較上年末增長9.6%。今年幾大險企也適時明顯增加了債券配置,債券佔比環比提升1.2pt至47.5%。同時對股票基金的佔比也環比提升0.2pt到12.7%。

而今年的債券牛行情和股市持續擁抱紅利股資產的背景下,此兩項重大佔比的投資讓險企收穫了巨大的收益增長。

中國平安就是表現較為出色的代表。截至6月末,平安債券投資賬面值3.16萬億元,債券型基金投資賬面值0.12萬億元,分別佔據投資組合的60.7%和2.3%。

平安總經理助理兼首席投資官鄧斌對此表示,“債券投資是保險資金配置最核心的部位,是延展資產久期和匹配負債需求最重要的壓艙石。上半年公司投資收益表現較去年同期改善,主要是由於公司提前配置了很多長久期利率債以及很多高價值股,下半年仍會堅持做好均衡配置。”

值得一提的是,8月初金融監管總局下發《關於健全人身保險產品定價機制的通知》,新規明確規定對普通型、分紅型、萬能型等保險產品預定利率上限進行明顯下調,並將於9月開始分批切換,這將更有利於險企降低利差損風險,提高險企的資產負債管理水平。

從最後效果來看,新規將明顯有助推動險企壽險業務迎來景氣度,同時也將對後續險企利潤端帶來增厚。

這也是近期資本市場對險企的看好態度明顯提升的重要原因。

02

高基數下價值延續增長,

平安開始兑現強勁阿爾法

迴歸到公司層面,從上述一眾券商的研報中不難看到市場專業機構對平安的看好之勢,而這背後行業“貝塔”的共振之外,離不開平安自身所呈現的“阿爾法”。

從此前平安交出的半年報來看。

儘管整體外部環境仍然不乏壓力,平安卻展現了優於行業的恢復態勢。中金公司此前在研報中亦認為,平安盈利拐點或已出現。

具體來看這份成績單,一方面,壽險新業務價值在高基數下維持較高增速。

上半年,平安實現新業務價值223億,可比口徑下同比增長11.0%,Q2單季在去年同期的高基數下基本持平。

作為衡量壽險企業的承保質量和成長性以及判斷壽險企業經營的核心指標,平安的新業務價值表現持續兑現了其業績的復甦勢頭。

實際上,回顧此前數據,平安壽險及健康險新業務價值已連續6個季度實現正增長。

不難看到,平安的這一壓艙石業務持續得到夯實加固。

另一方面,代理人渠道持續優化結構,不斷兑現改革呈現,產能優勢不斷擴大。

財報顯示,上半年,代理人渠道新業務價值181.06億元,同比增長10.8%,人均新業務價值同比增長36%。聚焦以 “優” 增 “優”,新增人力中“優+”佔比同比提升10.2個百分點。

此外,銀保渠道新業務價值達26.41億,同比提升17.3%。

截止上半年,個人壽險銷售代理人數量達34.0萬,較去年底下降約2%。

不可否認,過去圍繞渠道改革、代理人提質,代理人隊伍數量的下降對公司業績端造成了壓力。

如今來看,公司代理人數量下降趨勢呈邊際收縮,質量亦得到有效提升和鞏固。

其中,一個有效的觀察指標在於代理人收入的增長。

半年報數據顯示,平安壽險及健康險業務上半年代理人收入人均每月1.2萬元,同比增長9.9%,而這一數據在2021年上半年還只是5889元,可以説三年間翻了一番。

不難看到,伴隨代理人收入的增長,其代理人隊伍的穩定性也將進一步增強,同時也將釋放乘數效應,不論是提升客户滿意度,增強銷售能力,增加公司的經濟貢獻和盈利能力,都將帶來持續的正反饋。

由上足以驗證,公司價值轉型已經取得了階段性的成果,各項指標呈現出公司壽險主業不斷改善的趨勢,也正讓市場對其後續的經營變得樂觀。

站在當下,對平安後續的價值判斷離不開如下幾個核心邏輯:

其一,不論行業如何變幻,平安始終能夠保持穩健的成長勢頭,這一點已經從過往的經營成績中得到反覆驗證。

儘管經歷了短期的陣痛期,但可以看到,平安在歷史發展中,長期以來均總體保持了良好的發展勢頭,不斷兑現業績成果。

僅從總資產這一數據來看,平安的總資產已經從2003年的1827億增長至如今的超12萬億,呈現節節攀升之勢。

站在當下來看,公司擁有領先的市場份額,品牌價值更是站在全球保險品牌的頭部,考慮到當前國內保險行業不論是保險密度還是深度都仍遠遠落後發達經濟體,甚至與全球市場均值也都存在一定的差距,平安所積累的優勢都決定了其後續還將不斷兑現價值成長。

其二,邁過改革陣痛期,經營質量持續得到夯實。

如今,隨着公司邁過改革陣痛期後,經營質量已經得到了全面的夯實。

不論是從渠道的多元化和代理人效能的提升,還是產品的創新和服務的升級,都奠定了平安未來延續高質量增長的根基。

從今年上半年來看,平安壽險業務的“4渠道+3產品”戰略得到了進一步的深化。公司不僅全面加強了渠道建設,提升了業務質量,還通過升級“保險+服務”的方案,為客户提供了更加省心、省時、省錢的“三省”服務。此外,公司在健康養老領域的深入佈局,進一步賦能了業務的高質量發展。

平安的轉型並非孤立事件,而是整個保險行業改革浪潮的一部分。而作為行業的先行者,平安的改革舉措引領了行業趨勢,激勵着其他保險公司也在不斷圍繞諸如營銷體系的改革,推動銷售隊伍向專業化、職業化方向發展。

而平安通過已打造的高素質、高績效、高品質的“三高”隊伍,不僅全面提升了自身的競爭力,也為行業的健康發展樹立了標杆。

如今隨着平安步入新的階段,在業績端迎來拐點之際,往後看,公司長期保持高質量發展的勢頭仍然具備確定性。

其三,綜合金融模式協同醫療養老戰略,構築深厚護城河。

平安聚焦“綜合金融+醫療養老”,通過這一模式展現了其強大的生態延展性和價值挖掘能力。

通過整合旗下包括保險、銀行、投資等在內的多元化金融業務,平安構建了一個互相促進、資源共享的綜合性金融服務生態。這種模式不僅滿足了客户在不同金融場景下的需求,還通過交叉銷售和增值服務,提升了客户的體驗和忠誠度。

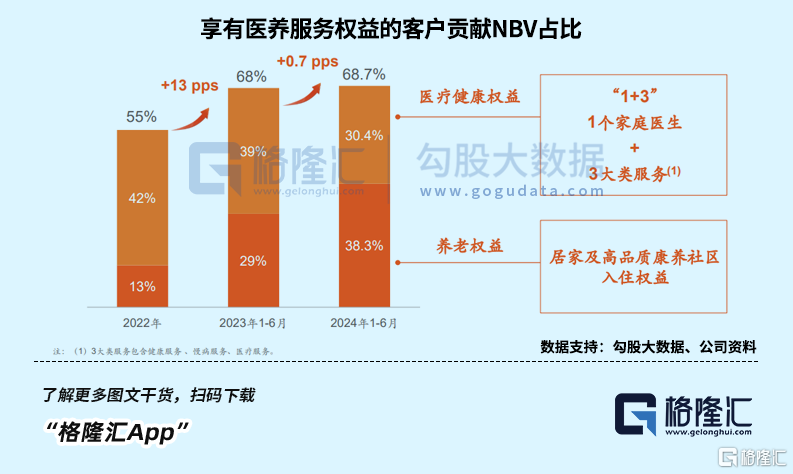

在醫療養老領域,中國平安洞察到了中國社會老齡化帶來的巨大市場需求,通過提供定製化的醫療養老服務,如“保險+健康管理”和“保險+居家養老”等,滿足了客户在醫療和養老方面的綜合需求。這些服務不僅增加了客户的粘性,也為公司開拓了新的收入來源。

可以説,綜合金融與醫療養老戰略的結合,形成了雙輪驅動的效應,使得公司在金融業務穩健發展的同時,圍繞醫療養老業務不斷實現更強勁的增長曲線。

從上半年數據來看,享有醫療養老生態圈服務權益的客户覆蓋壽險新業務價值佔比超68%。其中醫療健康權益客户貢獻NBV佔比30.4%;養老權益客户貢獻NBV佔比38.3%。

可見,醫療養老生態圈的建設不僅極大地促進了公司壽險業務的增長,同時也加深了客户的服務體驗和滿意度,為平安構建了在行業競爭中讓對手難以逾越的護城河。

03

結語

如今,在外部宏觀環境仍然頗顯複雜的局面下,國內股市其實已經從2021年的高位回調至今,可以説已非常充分的消化了大部分的利空預期。

當前中國股市正受到多方面積極因素的推動,表現出向好的趨勢。在外,美元降息人民幣升值帶來中美利差收縮吸引資金迴流;在內,政策面與資金面也正在不斷形成合力,引導資金流入並支持股市回穩走好。所以四季度的A股和港股市場,或許已不用再悲觀。

在其中,業績已明顯回暖的保險行業,將是接下來紅利資產估值回升的重要引領者之一。而自8月中旬以來震盪向上的平安,右側的機會或許已經顯現。(全文完)