千億私募巨頭二季度進與退的微妙變化,充滿小心思。

1

景林資產二季度動向曝光

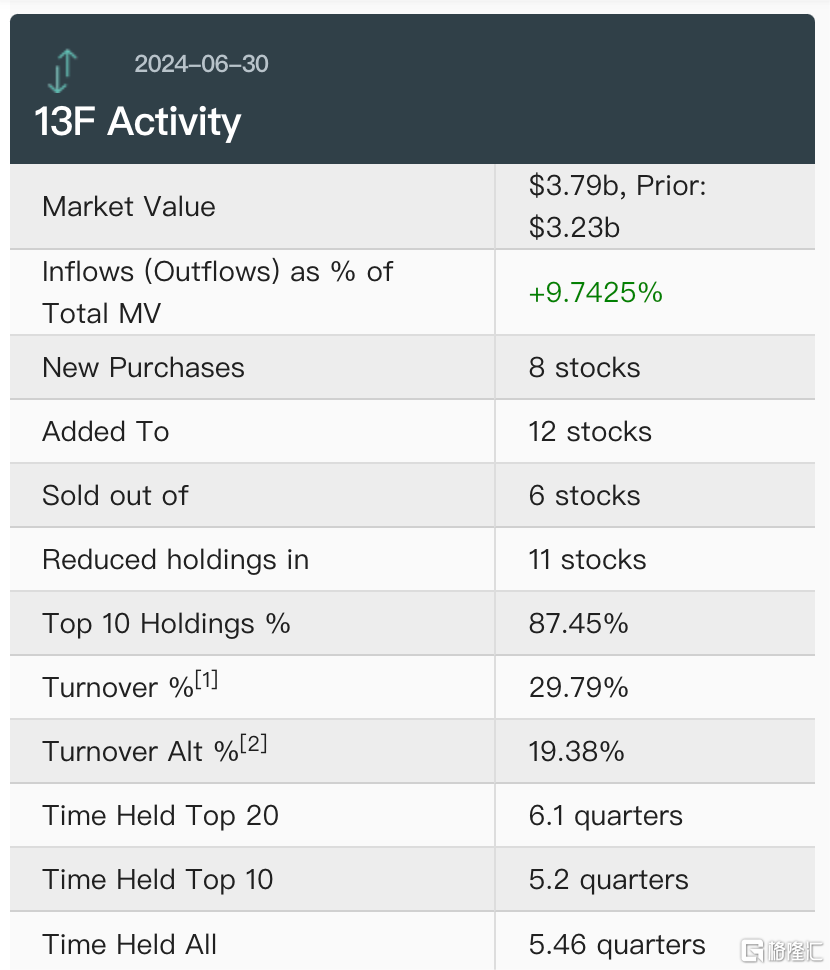

景林資產在香港的資產管理公司Greenwoods Asset Management Hong Kong Ltd.向美國證監會(SEC)遞交的13F文件限制,截至2024年6月30日,二季度的管理規模為37.95億美元,比上季度增長17.54%。

從今年二季度的調倉動作來看,景林資產在2024年二季度共持有41只個股,當季新買進8只證券,加倉12只證券;同時清倉6只證券,減持11只證券。

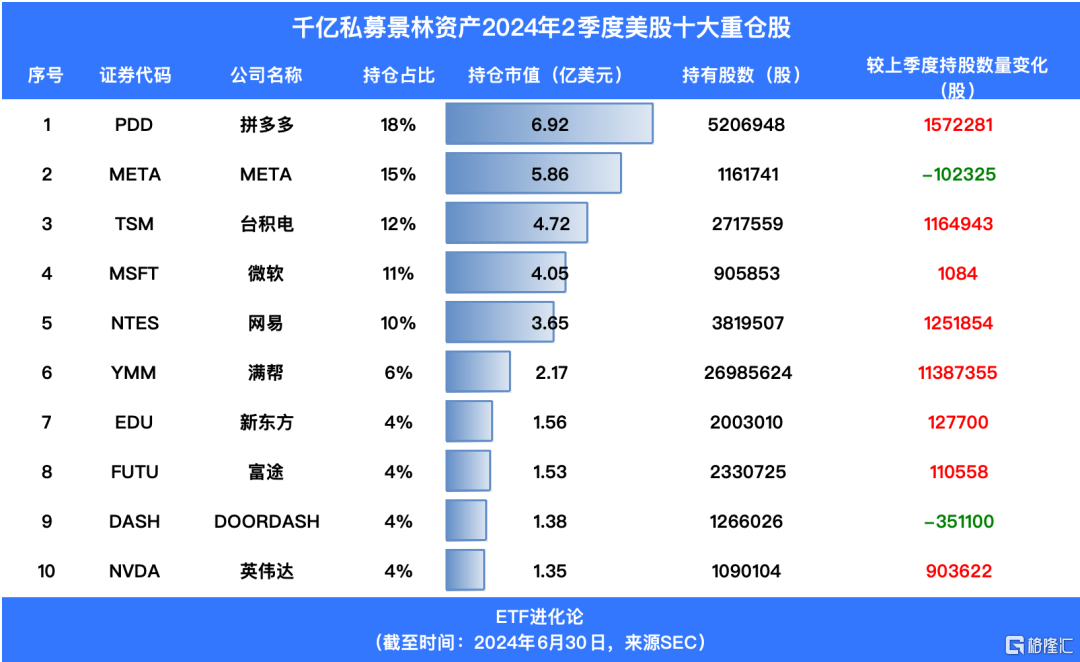

景林資產在二季度末的前十大美股重倉股分別是拼多多、META、台積電、微軟、網易、滿幫、新東方、富途、DOORDASH和英偉達。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

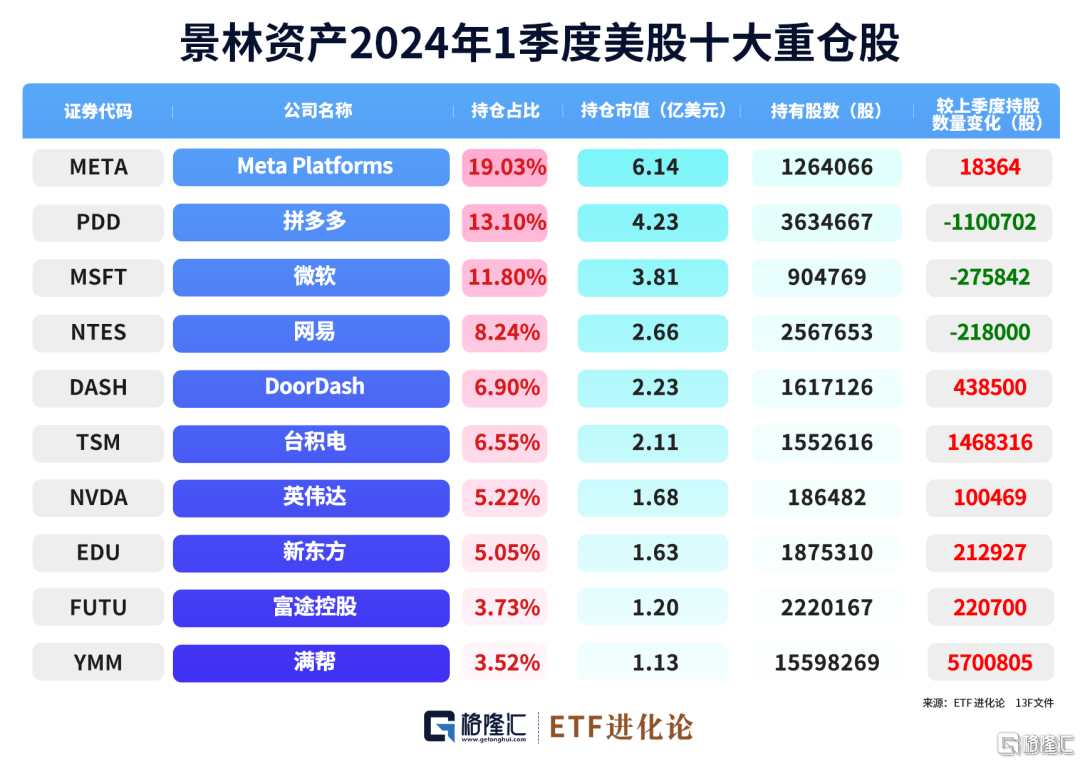

從前十大重倉股的調倉來看,與一季度相比,“愛股”拼多多重回第一重倉股寶座,二季度獲景林資產大手筆增持157萬股,環比增長43%,持倉市值達到6.92億美元。

而一季度的第一大重倉股Meta在二季度被景林反手減持10萬股,持倉市值為5.86億美元,環比下跌5%,降為第二大重倉股重倉股。

一季度的第六大重倉股台積電在二季度一躍成為第三大重倉股,期內獲景林資產加倉116萬股,持股數量環比飆增75%。

這是景林自去年第四季度首次建倉台積電以來,連續第二個季度增持。該股股價二季度累積上升28.17%

然而一季度的第七大重倉股英偉達在二季度排名跌至最後第十名,二季度獲景林資產加倉90萬股,持股數量環比攀升485%,連續兩個季度增持,合計加倉100萬股。

景林資產去年下半年對英偉達的拋售很堅決,當年二季度持有該股32.5萬股,三季度直接狂減23.3萬股至9萬股了,去年四季度末英偉達直接消失在前十大重倉股榜單中。但今年一季度,景林資產加倉英偉達10萬股。該股股價二季度大升36.74%。

微軟二季度只獲景林資產微幅加倉1084股,持倉市值為4.05億美元,排名下降一位至第四大重倉股。

剩餘的中概股網易、滿幫、新東方和富途二季度均獲景林資產增持,分別加倉125萬股、1138萬股、12萬股和11萬股。

其餘中概股方面,景林還二季度增持了一季度新進的阿里巴巴(BABA),當季買入18.4萬股至約24萬股,持股數環比激增322.7%,小幅增持騰訊音樂41678股至150萬股,還增持59.79萬股貝殼,持股數量環比飆增327%。

2

景林資產的清倉與新進

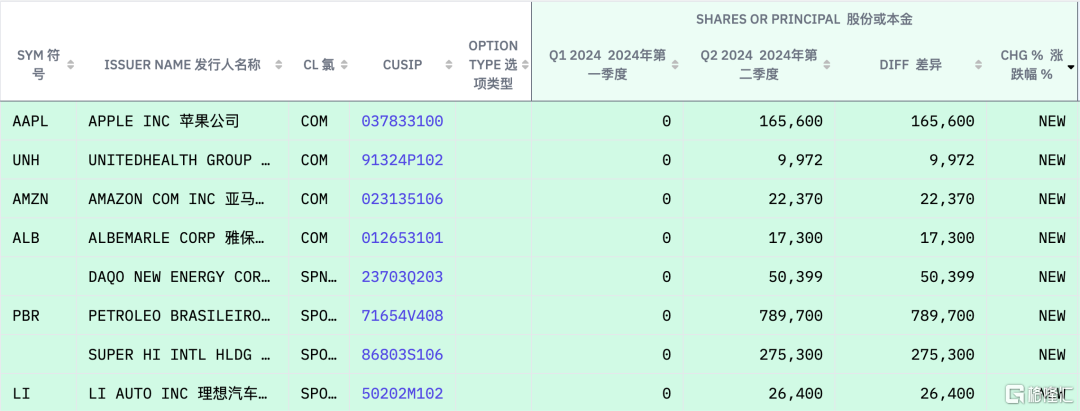

景林資產二季度新進的八隻個股分別是蘋果、聯合健康、亞馬遜、雅保、大全新能源、巴西石油、海底撈和理想汽車。

其中蘋果、亞馬遜、海底撈和理想汽車在二季度被買入16.56萬股、2.2萬股、27.53萬股和2.64萬股。

增持理想汽車的同時,景林資產手起刀落大手筆砍倉特斯拉,二季度減持5532股至2359股,持股數量環比驟降70%。

景林資產二季度清倉的六隻個股分別是通用數據平台提供商MongoDB、超微半導體、艾伯維、強生、京東和看準網(BOSS直聘在美股上市的主體)。

值得一提的是,景林資產是在一季度分別建倉京東17.02萬股、超威半導體14.1萬,二季度卻反手全部清倉,一季度建倉2.2萬股的阿斯麥在Q2倉位保持不變

景林資產還在二季度減持一季度新進的安碩半導體ETF14.17萬股,降幅高達70%,以及減持美光科技4681股,持股數量環比下降44%。

3

景林資產對AI的態度變了嗎?

從Q2的持倉變化,可以窺探千億私募景林資產對AI的最新態度嗎?

景林資產二季度小幅減持10萬股Meta,排名降低一位變為從第二大重倉股,小幅增持微軟1084股,排名下降一位至第四大重倉股,新進蘋果16.56萬股。

從半導體領域的佈局來看,景林資產在二季度大手筆加倉台積電116萬股和英偉達90萬股、均是連續兩個季度加倉。

但一季度新進的安碩半導體ETF在二季度被減持14.17萬股,降幅高達70%,美光科技也被砍半減持,一季度新進的超威半導體直接被一鍵清倉,但一季度建倉2.2萬股的阿斯麥倉位不變。

進與退之間,反映出景林資產在AI的配置思路是什麼?

景林資產曾在去年三季度強調技術的趨勢,“非常明確地看到了新一輪的技術革命,沒有錯過AI的機會。”

彼時景林資產的操作是清倉式減持英偉達23.3萬股至僅剩9萬股,增持Meta19.8萬股至第二大重倉股,大手筆加倉微軟、谷歌超80萬股。

如今的操作卻反了過來,景林資產上半年加倉台積電超160萬股以及英偉達超100萬股,反而對Meta和微軟比較謹慎。

從AI的產業鏈來看,英偉達、台積電屬於上游階段,而Meta、微軟、蘋果數據下游,偏AI應用端。

而景林資產二季度新進的蘋果,正是被外界給予厚望:Apple Intelligence技術的推出將激發潛在的“換新”需求,從而催生新一波換機潮。

在美股科技巨頭7月11日瘋狂回調前,市場已經開始懷疑AI的商業變現能力。從2022年11月以來,AI狂歡盛宴已經轟轟烈烈狂歡了18個月,但依舊沒有出現可以大規模應用的終端產品。

要知道科技到最後都是為了消費,沒有大規模應用,如何收回吭呲吭呲建的AI數據中心花費的鉅額成本?

據科技媒體The lnformation報道,儘管微軟憑藉其Office 365軟件擁有龐大客户基礎,且自稱有60%的世界500強企業為智能助手Copilot服務付費,但這一市場優勢卻尚未體現在公司的業績中。

實際上,從2023年第四季度到2024年第一季度,微軟的Office應用的企業銷售增長速度反而放緩了2個百分點。

知名雜誌《經濟學人》的一篇文章更是一針見血指出——到目前為止,A技術幾乎沒有產生任何經濟效益。

該文章文章指出,谷歌母公司Alphabet、亞馬遜、蘋果、Meta和微軟這五大科技巨頭,預計在2024年將投入約4000億美元用於AI資本支出,市場更是樂觀預期企業未來的收益,五家巨頭市值合計飆增2萬億美元。

然而目前情況來看,對科技巨頭而言,AI遠沒有想象的那樣賺錢,但對台積電、英偉達這樣的“賣鏟子”的上游企業而言,這就是穩賺不賠的生意。

這時候讓科技巨頭企業放棄在AI的資本支出更是不現實,看起來台積電、英偉達的“贏家通吃”遊戲還能繼續下去。

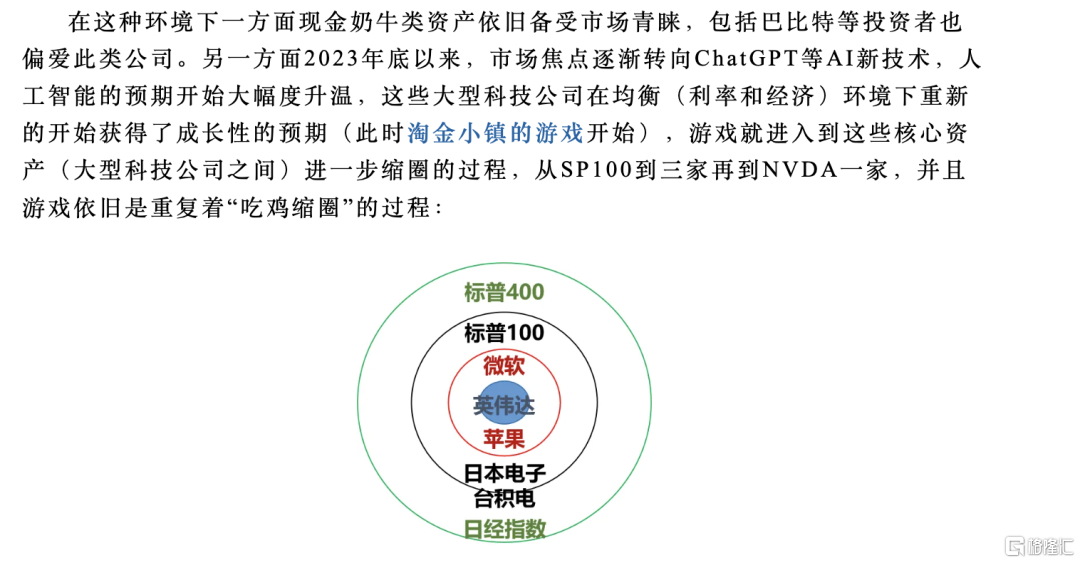

正如東北證券首席經濟學家付鵬所説:美股市場這幾年就是一個“吃雞縮圈”遊戲,從標普400、SP100到三家再到NVDA一家。

(來源:付鵬)

試設想一下,當所有的頭寸都集中在NVDA一家身上,能扛多久?數據顯示,英偉達掌舵人連續兩月套現了。

黃仁勛7月又套現價值3.23億美元英偉達股票,打破6月創下的個人單月最高套現紀錄近1.7億美元,兩個月累計賣出約5億美元。

不知道面對8月的暴跌,機構投資者會如何做出選擇。