下半年首個個交易日,資金再度切換到高股息板塊,工商銀行、中國神華、農業銀行、長江電力、寧滬高速、中國移動、中國海油、陝西煤業盤中再創歷史新高。

7月1日午後,央行公吿:為維護債券市場穩健運行,在對當前市場形勢審慎觀察、評估基礎上,人民銀行決定於近期面向部分公開市場業務一級交易商開展國債借入操作。

市場分析,這相當於股市裏的“融券賣出”,也就是央行在一級市場借入國債,然後在二級市場拋售。

央行賣債怎麼看?中郵固收發文稱,綜合來看,歷史上央行賣出國債的操作非常少,並非公開市場債券買賣操作的主流,並且歷史上的工具使用以流動性調節為主要目的,存在過主動引導價格的情況,但個例也較少。

消息出來後,國債期貨主力合約短線跳水,30年期主力合約跌超1%,10年期主力合約跌近0.4%。

受此消息刺激,三大指數持續拉昇。3000點,快要回來了!

1

數據炸裂,全球大盤股的狂歡!

2024的上半年是最近4年賺錢最難的時刻:

2021年上半年,上升家數2167;

2022年上半年,上升家數1255;

2023年上半年,上升家數3044;

2024年上半年,上升家數799。

大A上半年分化劇烈,全市場股票中位數升幅為-23.53%。與此同時,全市場5379家上市公司中,上半年上升的公司僅有799家,佔比為14.86%。

其實不僅僅是A股,放眼全球,都是大盤龍頭大幅跑贏。

興業證券研報的數據顯示,截至2024年6月20日,2023年以來MSCI大盤股指數累計上升 38.73%,遠高於同期中盤、小盤股指數16.60%和13.96%的升幅。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

透過美國、日本、歐洲的數據可以看到當下全球股市的共同主題:全球主要市場同樣呈現鮮明的大盤風格。

但由於其宏觀經濟與產業趨勢上的差異,結構側重上仍存在明顯的區別:美股側重高景氣,歐洲側重高ROE,日本側重高股息。

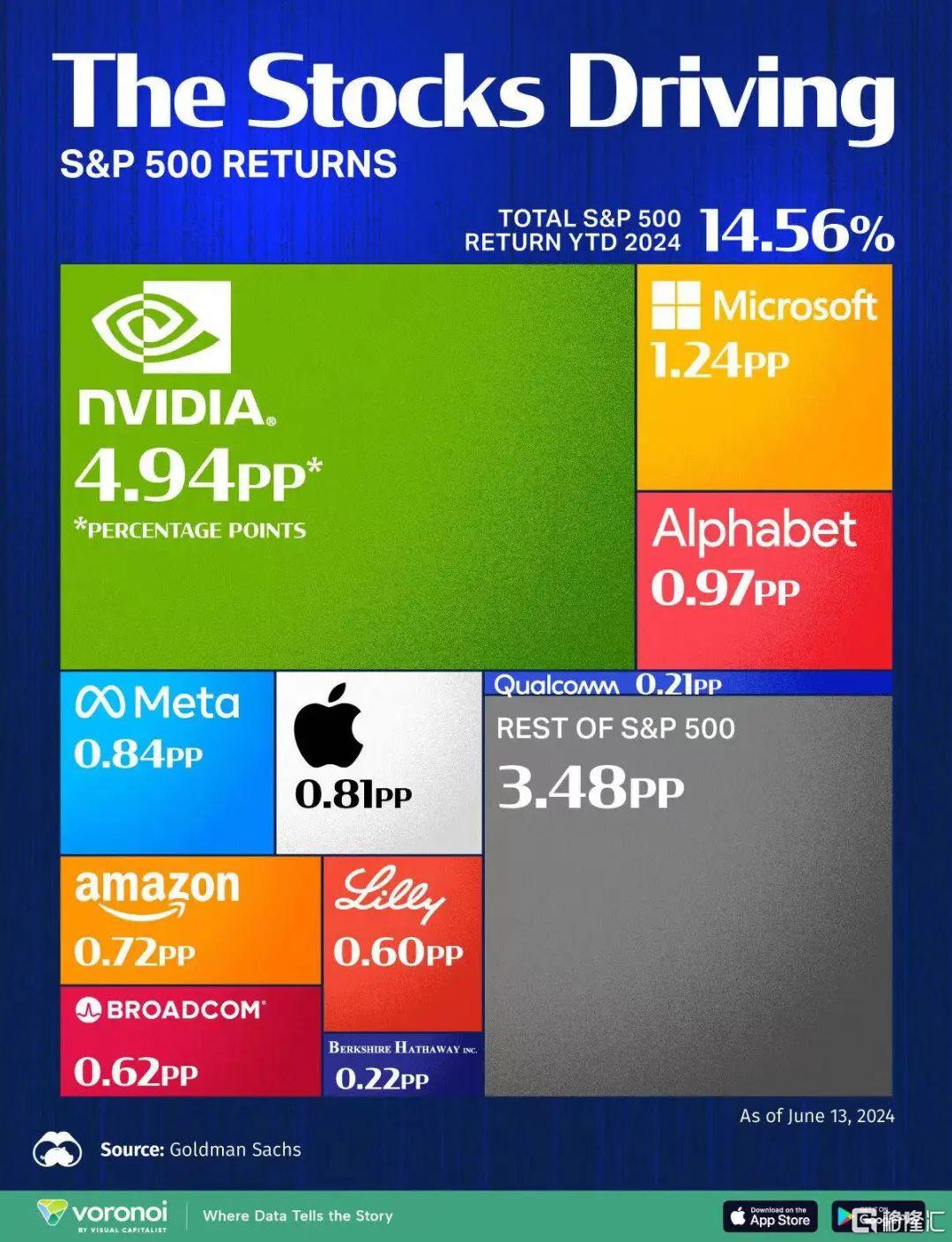

以美股為例,標普500指數此前已連續多日創新高,截至2024年6月26日,今年至今已累計上升約15%。

其中,有個數據很炸裂。。英偉達今年為標普500指數貢獻了超過1/3的升幅。緊隨其後的分別是蘋果、微軟、Alphabet和Meta。

也就是説,美股前五大成份股合計貢獻了標普500指數約60%的回報率。如果先前沒有持有大盤股,即便牛市這麼長時間,可能還是虧錢的。

再比如歐洲市場,十一家大型公司(分別為葛蘭素史克、羅氏、阿斯麥、諾華、雀巢、諾和諾德、歐萊雅、路威酩軒、阿斯利康、 SAP和賽諾菲)為代表的大盤股持續領升,推動歐洲股市大幅上行。

若剔除這些大盤龍頭股,歐洲股市整體收益並不明顯,整個市場依舊還是大盤龍頭效應。

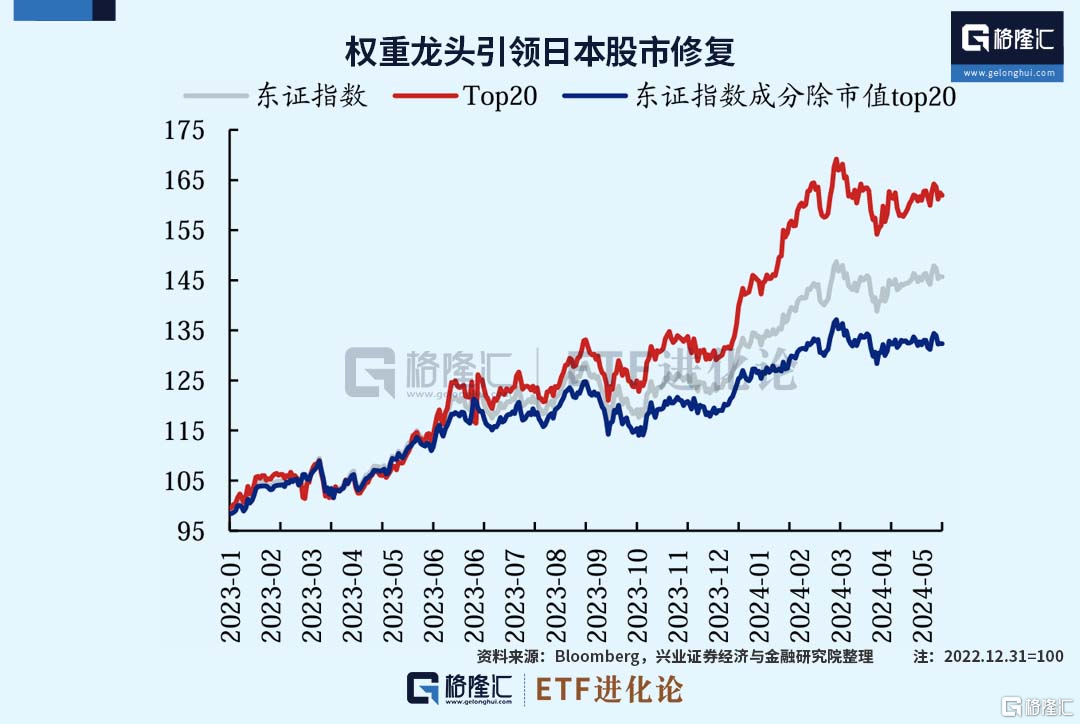

再就是日本市場,2023年以來日本股市升勢較好,其中高股息大盤股成為領升板塊。而手握重金的外資之前同樣買入了高股息大盤股,推動日股的上行。先前巴菲特增持的日本幾大商社,當初購買時的股息率遠高於同期日本國債。

透過數據可以看到:分化是當下全球股市最顯著的特徵,冰火兩重天正在火熱上演。

2

巨頭單日暴跌近20%!全球消費降級來臨?

美國著名消費龍頭公司出現罕見歷史性暴跌。

週五耐克股價崩了,一度暴跌約20%,創下2001年以來的最大的盤中跌幅。截至目前,近三年股價已經跌超54%。

鑑於門店和線上銷量下降、經典鞋業務下滑、以及耐克在全球各個市場消費趨勢不均衡,耐克下調了2025財年業績指引。

財報公佈後華爾街紛紛下調評級,市場情緒尤為悲觀。從美股整個大型消費公司公佈的數據看,大多表現不如人意,而這個問題是全球性的。

作為全球最大的運動品牌之一,這次交出的財報指引遠不及市場預期進而引發股價暴跌,體現了目前全球經濟疲軟的態勢。

其實不僅是耐克,同為消費品的其他行業,日子也並不好過。

全球咖啡巨頭星巴克財報顯示,二季度美國的同店銷售額下降3%,客流量下降7%,這是自2010年以來最大的季度降幅。

全球化粧品巨頭雅詩蘭黛,該公司此前財報數據令市場失望,三年以來股價一跌再跌,自最高峯以來整整跌去70%,這種情況在歷史上極為少見。

再比如另外的消費分支——釀酒和食品行業,數據也並不是太理想,就連必勝客和肯德基這類剛需型消費,銷售數據也不及市場預期。

然而並非所有消費公司都不行,有些數據格外亮眼。“窮鬼超市”奧樂齊3月份美國門店客流量同比增長了約26%,遙遙領先其他同行業巨頭。美國的消費者是這樣評價這家超市的:“在這你感受不到通脹。”

美國大型全球消費公司的數據出現明顯分化,從中似乎可以看到,全球消費市場正迎來新浪潮:人們消費越來越謹慎了,而且這是全球性的,消費者正在擁抱低價,這與以前的消費升級方向截然相反。

歐洲支付公司Worldline近期一項調查顯示,歐洲超過一半人比以前使用更多的折扣和優惠券,尋求更優性價比商品。這表明,在高通脹環境下,歐洲消費者正在努力控制支出。

在逆全球化背景下,通脹和經濟低迷正席捲世界,沒有人會拒絕便宜和性價比。

3

股神修改遺囑:近1300億美元資產“給子女”

近日,股神巴菲特在媒體專訪中罕見透露最新修改的遺產安排。

訪談中巴菲特明確指出,他去世後,不再會有資金直接流向蓋茨基金會。同時,這筆鉅額財富將轉由他的子女管理,用於新成立的基金會,專注於慈善事業。

巴菲特提到,儘管他曾承諾每年將5%的伯克希爾股份捐給蓋茨基金會直至去世,但他的子女將不會繼續這一做法。

據蓋茨基金會統計,2006年到2023年期間,巴菲特向該基金會捐贈了393億美元。週五他還宣佈向蓋茨基金會等慈善機構捐贈幾十億美元。

關於此次遺囑決定,巴菲特透露並非一時興起,他已經多次修改過遺囑,在看到孩子們變得更加成熟後,他制定了目前的計劃。

此外,他並未給子女規定具體的慈善方向。他在採訪中説:應該用這些錢去幫助那些不像我們這麼幸運的人。世界上有80億人,而我和我的孩子們處在最幸運的千分之一。有很多方式可以幫助他人。

儘管2006年以來巴菲特已捐贈超過半數的伯克希爾股票,但他仍持有約1/7的流通股。根據福布斯的富豪榜單,巴菲特排名全球第8,擁有1330億美元的財富。

財報顯示,截至今年3月底,伯克希爾公司持有價值超過3360億美元的股票,其中蘋果公司的股票佔到40%以上。

此前在致股東信中,巴菲特曾表示已經93歲了,感覺很好,但充分意識到正在打加時賽。這引發了外界對這位投資界傳奇老人身體狀況的關注,對於近期自身的身體狀況,巴菲特説:“我的醫生吿訴我,我的健康狀況非常好,我確實感覺我身體很好。”