金價一路狂飆,終端消費者卻越來越來難買賬,各大金鋪的生意愈發冷清,黃金企業業績增長也普遍放緩。

在這樣的背景下,A股上市遇阻的老鋪黃金卻轉戰港股,於6月28日在港股上市。

老鋪黃金(06181.HK)計劃全球發售1945.13萬股H股,每股發行價為40.50港元,募資總額達到7.88億港元。截止上市首日收盤,公司股價升幅72.84%。

本次上市,老鋪黃金引入騰訊、南方基金和CPE源峯作為基石投資者,其中騰訊認購3500萬美元,南方基金和CPE源峯分別認購1050萬美元。

而這也是騰訊少見地作為基石投資者參與消費公司的IPO發行。

作為古法黃金的開創者,在這個黃金企業競爭愈發激烈的時代,老鋪黃金在此前的公開認購中,孖展倍數超過了400倍。

打新的投資者,到底為何陷入瘋狂?

01

如果乍一瞭解老鋪黃金,這個品牌的發展史大概會讓一些投資者心生疑慮。

《中國黃金年鑑2020》的信息顯示,老鋪黃金品牌創立於2009年,是我國率先推廣“古法金”概念的品牌,也是我國古法手工金器專業第一品牌。

當時公司創始人徐高明通過其控股的金色寶藏推出首家專注於銷售古法黃金珠寶的門店,並在2014年註冊了“老鋪黃金”的商標,2016年經過業務重組後,老鋪黃金脱離金色寶藏獨立經營。

但直到2017年4月,老鋪黃金進駐天貓旗艦店,這個品牌才逐漸進入更多普通消費者視野。

相較之下,周大福、周生生均成立近百年,老廟黃金已成立了41年,連前段時間再次夢碎A股的週六福迄今也成立超過20年,老鋪黃金名字雖“老”,卻着實顯得有些年輕。

這是因為,大多數黃金珠寶品牌的發展歷程,是先提升滲透率,再提升集中度,最後提升價格,從而完成品牌塑造。

然而,老鋪黃金卻是依靠着“古法金”這個不少人之前聞所未聞的概念,先打造出了品牌,再逐漸提升滲透率。

2023年,老鋪黃金更是利用僅僅29家線下門店,達到了營收31.80億元的成績,同比增長145.67%。

老鋪黃金的店均收入也達到9390萬人民幣。按每店收入計算,老鋪黃金排名中國主要黃金珠寶品牌第一名,遠遠領先於其他黃金珠寶品牌。

藉着超高的產品格調,不少消費者追捧老鋪黃金的口號是,“黃金的盡頭是老鋪”。

品牌打造之路無比順利,老鋪黃金的上市之路卻十分坎坷。

早在2020年2月,老鋪黃金就已經和華泰聯合證券簽署上市輔導協議,擬在深交所中小板上市。

這一年6月,老鋪黃金正式向證監會提交了申報資料,但一直到2021年7月,老鋪黃金的申請還沒能通過審核,還被髮審委諸多質疑。

整改完成之後,去年6月老鋪黃金再次向深交所提交了資料,但此次申請資料甚至沒有被交易所受理。

2023年11月之後,老鋪黃金又三次提交招股資料,才終於通過港交所的聆訊。

上市之路漫長坎坷,但老鋪黃金仍被投資者無比看好,靠的,是穩健的運營模式,和優異的業績表現。

02

近幾年來,老鋪黃金的財務表現相當亮眼。

2023年,老鋪黃金毛利達13.32億人民幣,同比增長145.69%;淨利也達4.16億人民幣,同比增長340.40%,表現可謂相當奪目。

對於老鋪黃金而言,最為亮眼的財務表現莫過於驚人的毛利率。

2021年至2023年,老鋪黃金的毛利分別為5.2億元、5.4億元及13.3億元,對應毛利率分別為41.2%、41.9%及41.9%,均在40%以上。

對比之下,行業龍頭周大福財報數據顯示,其2021財年至2023財年的毛利率分別為28.6%、22.6%及22.4%。

遠超同行的毛利率令人豔羨,但這也是2020年老鋪黃金衝擊深交所主板被否時,發審委會議提出的問題之一。

對於超高的毛利率,老鋪黃金的解釋是,高端的品牌定位使其擁有較高的定價、同時專注於古法足金黃金產品以及足金鑽石鑲嵌產品,確保了利潤率更高、以及公司的全自營模式。

在黃金行業愈發內卷的如今,靠着“古法黃金”這一新興概念,老鋪黃金打造出了自己的高端定位和超高利潤率。

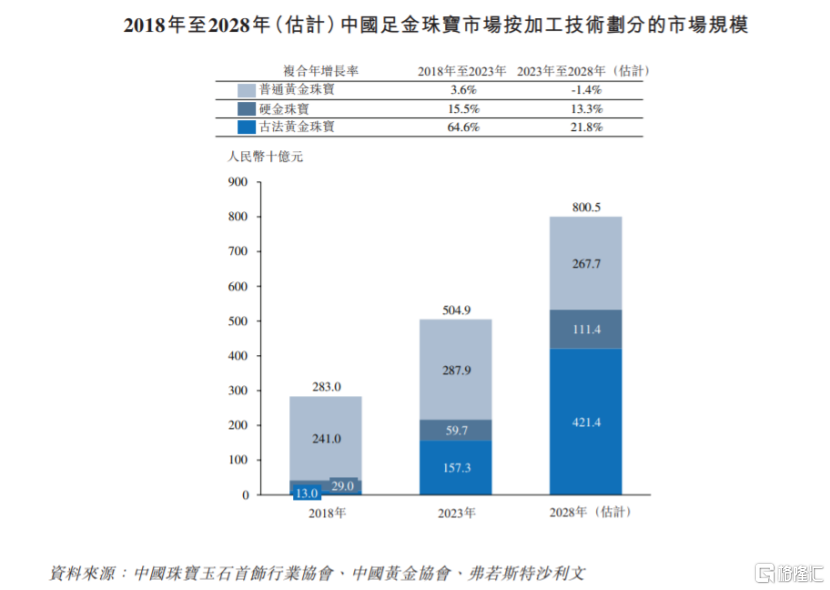

近幾年,古法黃金產品已經成為黃金珠寶市場最具潛力、增長最快的黃金品類。

弗若斯特沙利文報吿顯示,2023年中國古法黃金珠寶市場規模達到1573億元,預計2028年市場規模將達到4214億元,2023年至2028年複合年增長率為21.8%。

圖片來源:招股書

圖片來源:招股書

而老鋪黃金被《中國黃金年鑑2020》認證為,我國古法手工金器專業第一品牌。

相比普通黃金珠寶,古法黃金被賦予了更多的美學價值與文化鑑賞性。

截至2023年年底,老鋪黃金已創造出約1700項原創設計,擁有1073項作品著作權,老鋪黃金核心的六大古法金工藝中“花絲鑲嵌”工藝,2008年曾被列入國家非物質文化遺產名錄。

也因此,與主流黃金品牌的“按克稱重+工藝費”的銷售模式不同,老鋪黃金的產品是按件售賣,產品品類從單價數千元的金飾到數十萬元的金器不等。

在不少場合,老鋪黃金都被視為奢侈品,而非消費品。胡潤研究院也曾發佈《2023胡潤至尚優品-中國高淨值人羣品牌傾向報吿》,老鋪黃金成為高淨值人羣最青睞的十大珠寶品牌之一,其中上榜的中國珠寶品牌只有兩家。

而在銷售渠道上,老鋪黃金也採取了全直營的形式,並且廣泛佈局各地一線重奢場,在國內排名前十的高端商場中,老鋪黃金覆蓋了其中8家,覆蓋率在所有國內黃金珠寶品牌中排名第一。

按地理市場劃分,老鋪黃金的收入也主要來源於內地一線城市,2023年約佔總收入的46.6%。其次是新一線城市,約佔同期總收入的25.6%,可見一線和新一線城市,貢獻了老鋪黃金的七成收入。

相比其他黃金珠寶品牌的加盟模式,自營使得老鋪黃金更能控制服務質量,並對銷售和客户服務進行精細管理,有利於建立和維護其品牌形象。

然而,穩健的運營模式下並非沒有隱憂。

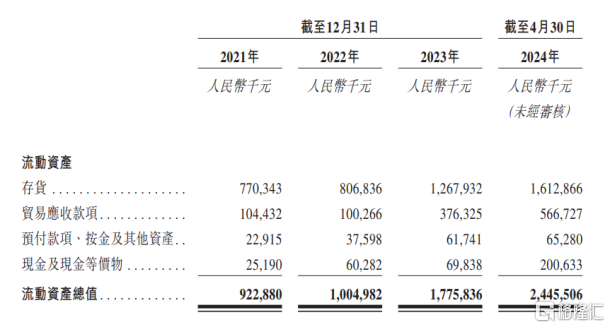

高利潤高毛利之下,老鋪黃金也有着較高的存貨以及並不算短的存貨週轉天數。

2021年至2024年4月底,老鋪黃金的存貨逐年增長,分別為7.7億元、8.07億元、12.68億元和16.13億元。

在存貨週轉天數上,2021年,老鋪黃金的存貨週期為357天,2022年甚至猛增到了383天。

儘管2023年存貨週期降低到了205天,但疊加上12.68億人民幣的存貨,對應的黃金價格的波動導致的存貨減值風險也不容小覷,特別是在如今金價浮動的時期,存貨或許將成為困擾黃金珠寶品牌的問題之一。

同樣,老鋪黃金的定位問題也值得注意。

在中國古法黃金珠寶市場中,2023年老鋪黃金的市場份額僅佔2%,位居行業第七,而前5大黃金珠寶品牌所產生的古法黃金珠寶產品佔據整個市場46.1%的份額。

因此,儘管老鋪黃金算是“古法金”的開創者,但古法黃金市場也正在被逐漸瓜分。

03

老鋪黃金,只不過是近期陸續登陸資本市場的眾多黃金品牌之一。

前有周大福、周生生、老鳳祥、中國黃金等品牌相繼登陸資本市場,後有週六福三度遞表A股IPO失利,夢金園A股上市失利轉戰港股,老鋪黃金在其中,算不上得意,但也並不失意。

但在飆升的黃金行情下,整個黃金珠寶行業,卻都在陷入低潮。

周大福發佈的2024年4月1日至5月31日未經審核的主要經營數據顯示,2024年4月至5月,周大福零售值同比減少20.2%。

周大生的第一季度財報同樣顯示,由於黃金市場價格快速上升,疊加節後效應,黃金消費及下游客户補貨熱情受到抑制,黃金品類的銷售在節後受到一定程度的影響,消費預期更加謹慎。

儘管黃金作為“硬通貨”,一直以來被不少人作為保值產品大量購買,但它也並不是必需消費品。

因此,在行業競爭愈發激烈的當下,只有積極求變,才能活得更久。

對於老鋪黃金而言,目前的經營模式雖然穩健,但仍舊是小心才能使得萬年船。