本週A股處於縮量盤整的狀態,滬指依舊在3000點上方來回震盪,創業板指表現最萎靡,周跌1.6%,滬指、深成指分別周跌0.53%、0.94%,科創類指數頗具韌性,科創100表現亮眼,周升2.05%。

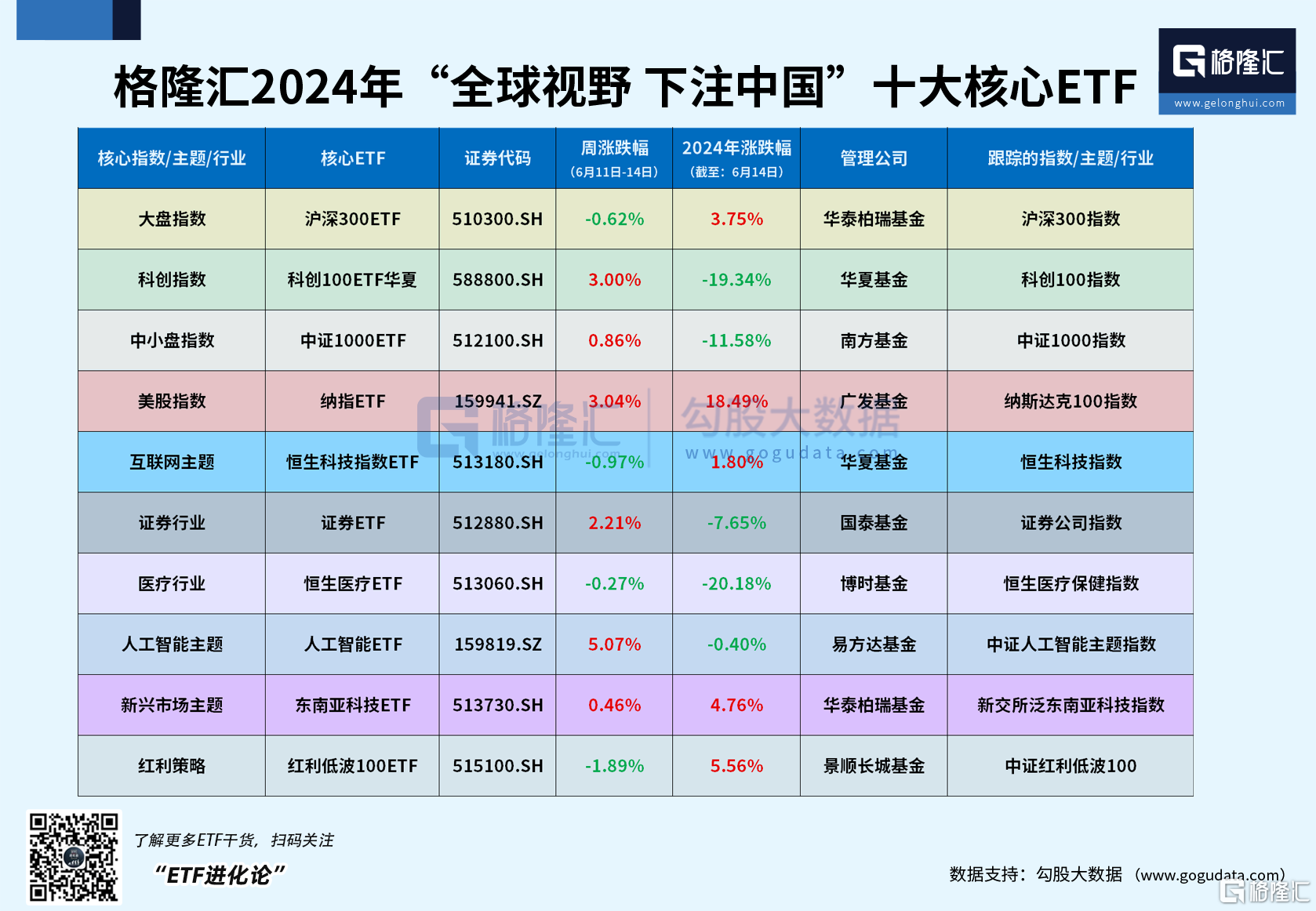

本週格隆匯2024年“全球視野,下注中國”十大核心ETF最新表現出爐,周升1.09%,跑贏滬深300指數2.2%。

其中易方達基金人工智能ETF表現最亮眼,周升幅高達5.07%,年內跌幅縮小至0.4%。科創100ETF華夏(588800)表現亮眼,本週上升3%,再次彰顯反彈利器本色。

華泰柏瑞基金東南亞科技ETF(513730)本週微升0.46%,年度升幅累計至4.76%,主要都是6月貢獻的,本月累計上升4%。

國泰基金證券ETF今日午後異動上升2.21%,直接將本週的升幅拉至2.21%。

1. 科創100ETF華夏本週逆勢領升

本週科創100ETF華夏(588800)再次展現“震盪行情中具有韌性,反彈行情強勢”的特點,在A股震盪回調,科創100指數強勢周升,從其他寬基指數中脱穎而出,帶動科創100ETF華夏(588800)周升3%。

科創100指數本週表現亮眼的重要原因:一方面是消息面上有再傳科創板將要降門檻,稱開户門檻將由50萬元降至10萬元,有望為科創板注入活水,帶領科創板指數逆勢上攻。

一方面在於在於“科特估”概念風靡全市場。2024年3月,方正證券在《科特估:新質生產力,突圍》中率先提出“科特估”的概念。

該團隊認為高質量發展“硬科技”轉型升級,需要新型舉國體制下的大規模財政補貼,因此,2024年科技股行情必然會伴隨着資源、公用事業等“稀缺資產”升價重估。

在報吿中,“科特估”被定義為新質生產力轉型升級,主要聚焦新質生產力轉型升級的三大方向:優勢製造+中國自造+先進智造。

新質生產力涵蓋戰略性新興產業和未來產業,包含新一代信息技術、新能源、新材料、高端裝備、新能源汽車、綠色環保、包含新一代信息技術、新能源、新材料、高端裝備、新能源汽車、綠色環保等,凸顯硬科技特色,創新性、成長屬性滿滿。

按照這個行業劃分,在眾多寬基指數中,科創100指數擁有着較高的“新質生產力”含量。

截至2024年6月13日,按照申萬一級行業分類,科創100指數中醫藥生物佔比為31.73%,電子為21.29%,電力設備為15.79%,計算機為11.51%,機械設備為9.36%,國防軍工為3.6%,汽車為3.08%,通信為1.64%。

可以看出來,相比科創50指數,科創100行業分佈更均衡,且側重醫藥衞生,兼顧電池、半導體、計算機投資等科技含量高的板塊。

如此高的科技含量,市場對科創100指數的盈利預期明顯高於其他寬基指數,IFinD數據顯示,科創100指數2024年盈利預期飆升522.44%。

科創100ETF華夏(588800)以緊密追蹤上證科創100指數為目標,為投資者提供一鍵戰略新興產業的投資工具,建議關注。

2. 東南亞科技ETF6月累計上升4%

華泰柏瑞基金東南亞科技ETF(513730)本週微升0.46%,本月累計上升4%,年度升幅也為4.76%。

全球發達國家的降息大幕已經拉開序幕。上週,加拿大央行和歐洲央行先後降息,疊加此前已降息的瑞士央行和瑞典央行,歐美已經有多個國家和地區下調基準利率,目前就看最關鍵的美聯儲何時降息。

從6月美聯儲議息會議來看,會議上修2024年政策利率中值0.5個百分點至5.1%,對應年內降息一次。但美聯儲主席鮑威爾的講話暗示了年內降息的可能性不小:

首先,肯定了5月的通脹數據,暗示通脹有可能比預期回落更快;其次,在降息條件方面,其暗示降息不需要通脹回落到特定水平、也不需要等到就業市場明顯降温,暗示降息只是貨幣政策正常化的一步。

疊加5月的CPI數據意外爆冷,掉期市場已經從預期美聯儲年內降息一次升為兩次。

對於逐利的全球流動資本而言,失去高利率支持的歐美資產吸引力將會逐漸降低,流出來的資金將在全球重新尋找價值窪地,此前被拋棄的新興市場有望重新吸引更多的目光。

從基本面角度來看,通常新興市場意味着有着更年輕的人口結構、較為樂觀的經濟增長前景以及較高的購買力潛在增速。

從地緣政治的角度來看,地緣衝突頻發的宏觀環境有可能意味着全球權益市場格局的變化,隨着風險分散化需求的提高,新興市場對於全球權益配置而言重要性或將迎來上升。

華泰柏瑞基金東南亞科技ETF(513730)跟蹤的東南亞科技指數,正是具備新興市場特色的指數。

新交所泛東南亞科技指數追蹤印度、新加坡、印度尼西亞、泰國、越南和馬來西亞市場前30大科技股表現。指數涵蓋主要從事技術相關行業的公司,如信息技術、軟件和諮詢、汽車製造、電子元件和製造、零售和媒體服務等。

華泰柏瑞基金東南亞科技ETF(513730)的基金經理李沐陽在一季報中就看好:“隨着降息落地、在弱美元環境主導下,資金迴流新興市場將有望帶來估值快速修復到常態水平。而在過去二十年中,在弱美元環境主導下,新興市場折價區間多次收窄至20%以內。看好二季度東南亞科技產業公司延續估值修復過程。”

3. 證券ETF週五異動上升2%

今日下午,證券板塊異動拉昇,海通證券一度觸及升停,帶動證券ETF大升2.21%,由此周升幅也錄得2.21%。

消息面上,近日市場傳言國泰君安與海通證券將合併。對此,海通證券相關人士表示,公司目前沒有相關的計劃。值得注意的是,上述兩家公司總部都位於上海,海通證券無控股股東,國泰君安控股股東為上海國有資產經營有限公司。

從ETF資金的角度來看,資金從上週開始就在持續買入國泰證券基金ETF,上週淨流入11.64億元,截止6月13日的本週,依舊有3.09億資金淨流入該只ETF。

對於證券板塊後續的投資展望,東興證券認為資本市場改革節奏和宏觀經濟復甦趨勢將成為主導證券行業價值迴歸的核心因素,業務模式創新將為券商盈利增長開啟想象空間,同時應重點關注政策邊際變化。

整體上看,該團隊認為併購重組仍是行業年內主線,更加看好行業內頭部機構在中長期創新發展模式和外延式併購趨勢下的投資機會,當前具備較高投資價值的標的仍集中於估值仍在低位的價值個股,此外證券ETF為板塊投資提供了更多選擇。