相比隔壁港股一根筋悶頭衝,A股最近比較謹慎,整體在猶疑中上升。週一,滬指再創年內新高,收報3171點。滬深兩市連續三日放量,但仍舊沒有破萬億。

如今A股再一次臨近去年8月28日的最高點位3219.04,一根巨大的陰線,這個位置的壓力不容忽視,積累了太多一腔孤勇的籌碼。

奈何此時,市場似乎站在了繼續升還是回調的十字路口。

今日港A股再度回落,A股三大指數今日集體下跌,超4000只個股下跌,成交額大幅縮量1962億元。港股跌幅更深,恒生科技指數跌3.74%,恒指、國指均跌逾2%。

“鐘擺停在中間的時間非常短暫,始終在朝着或者背離弧線的端點擺動。”橡樹資本創始人霍華德馬克斯這樣寫道。

這次,鐘擺能越過828的陰影嗎?

1

外資上週瘋狂買入中國資產

其實,市場此時選擇回調,很正常。從2月6日的市場低點至今,滬指累計上升17%,深成指、創業板指均升超20%。港股更猛,恒生科技指數從1月地點累計上升近40%。

説白了,市場已經在科技板塊和週期方向全部輪動一遍了,該升的都升過了,下一個方向應該是什麼?

週一預期最強的房地產板塊走出衝高回落的行情,成交量明顯放大,説明市場“買預期,賣現實”,地產政策落地後,資金選擇離場觀察。三降政策+最強去庫存政策,究竟能夠給房地產帶來多少實打實的利好?刺激多少購房需求?

一朝被蛇咬,十年怕井繩。2023年那波“強預期弱現實”的行情,給每個人上了寶貴的一課。

毋庸置疑的一點是,樓市新政對行業來説是實打實的利好。上週五新政一出,外資就推土機式買入A股。

北上資金上週五淨買入A股139.56億元,是自4月下旬創紀錄的一天以來的最高水平。

上週,中國是新興市場國家中錄得最大資金流入的市場,達4.88 億美元,其中2.896億美元流入iShares MSCI中國ETF。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

高盛集團大宗經紀部門數據顯示,上週對沖基金在全球各地區淨買入股票,連續第四周淨買入中國股票。

富國銀行新興市場外匯策略師布倫丹·麥肯納(Brendan McKenna)表示,每週大量資金買入中國股票的原因是,人們越來越樂觀地認為中國政府將採取更多措施支持經濟。

高盛本週一再次發揮“唱多小能手”的特色,高調上調滬深300目標至4100點,維持A股“增持”評級。

高盛發報吿指,MSCI中國指數自1月下旬的低位已回升31%,過去一個月升19%,跑贏大部分已發展市場及新興市場,推動升勢的主要因素包括經濟具韌性,樓市及資本市場有宏觀政策支持。後續內地股市上升動力能否持續,取決於政策推行及中美關係。

2

資金拋售滬深300ETF,買入A50ETF?

昨日《史詩級逼空又上演!》一文也提及:“近年來指數化投資理念不斷普及,越來越多的投資者選擇使用ETF這一低費率、高流動性、低門檻的投資工具參與場內投資。”

是以,ETF資金變動就成為投資值得關注的指標之一。

昨日文章也提及,滬深300相關ETF是今年最“吸金”的品種,截至5月17日,淨流入超2531億元。

然而,當市場站在新的十字路口中,上週的ETF資金居然有拋售滬深300ETF的跡象?

Wind數據顯示,上週,跟蹤中證A50指數的ETF得到資金的青睞。摩根基金中證A50ETF指數基金、大成基金中證A50ETF基金和華泰柏瑞基金中證A50ETF分別有5.5億元、4.65億元和4.42億元流入。

匯添富基金MSCI中國A50ETF、易方達基金中國A50ETF、富國基金中國A50ETF上週分別有3.27億元、3.02億元和2.78億元流入。

同時,資金卻一致性拋售滬深300ETF、上證50ETF以及相關的港股ETF。華泰柏瑞基金滬深300ETF、嘉實基金滬深300ETF、滬深300ETF易方達分別遭流出29.17億元、11.65億元、8.26億元。

華夏基金上證50ETF、廣發基金上證50ETF指數上週分別流出20.64億元和4.41億元。

3

滬深300與A50有何不同?

歷史經驗表明,經濟企穩前期,龍頭股具有較好的盈利優勢,在經濟回暖時往往會迎來先估值修復、後盈利修復的行情。

招商證券首席策略分析師張夏近期也表示,當前中國房地產市場、地方政府融資等都趨於穩定,中國經濟波動率明顯下降,進入到高質量增長。這種情況下全市場、全社會高收益資產非常稀缺。以滬深300或者中證A50為代表的高質量權重指數有望蓄勢待發,在未來走出一輪長牛。

既然同樣是核心資產的代表指數,資金上週拋售滬深300、上證50,轉向買入中證A50,背後的用意是什麼?

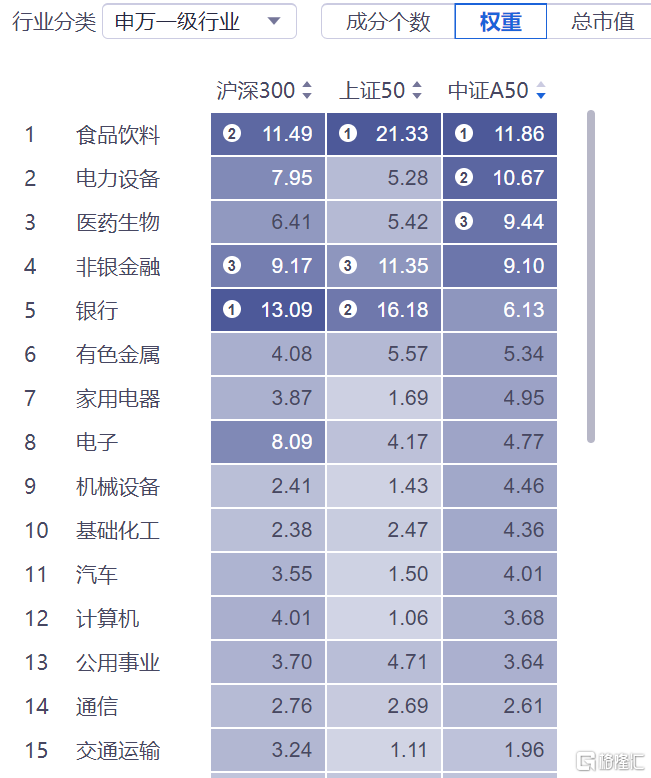

按照申萬一級行業來看,上證50和滬深300指數更側重於傳統的大金融和大消費行業,中證A50指數的新經濟佔比則要更高一些,且行業分佈更均衡。

A50指數的成份股覆蓋了全部30箇中證二級行業,共涉及50箇中證三級行業。與其他寬基指數相比,A50的行業分佈更加全面,更能體現中國經濟,可以避免單一行業升跌幅度過大,對整個指數帶來的過度影響。

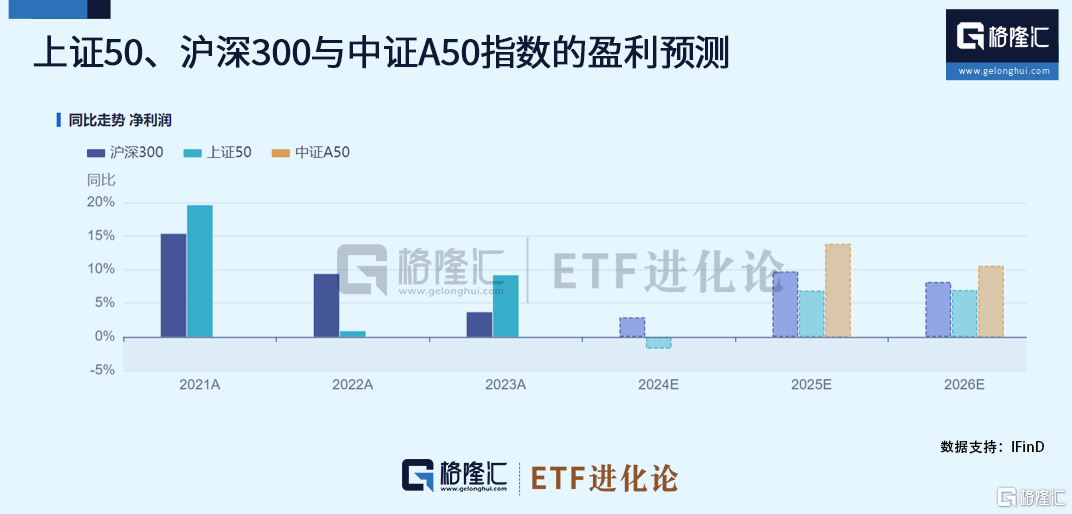

從盈利角度來看,中證A50指數2025年與2026年的盈利預期均強於上證50和滬深300。IFinD數據顯示,2025年,中證A50的盈利預期是同比增長13.82%,而上證50和滬深300僅有6.87%和9.72%。

如此看來,相比上證50和滬深300,中證A50行業分佈不僅更均衡,且更能代表新生產力,盈利能力也相對有優勢。

這會是上週資金買入A50ETF的理由嗎?

我們永遠都無法準確地預測市場“鐘擺”完整的軌跡,唯有通過觀察市場最新的狀況,試圖分析出其中的蛛絲馬跡,努力追尋模糊的相對正確。如果你相信小狗終歸會回到主人身邊的話。