超级黑色星期五!

美股所芯片半导体巨头集体遭遇前所未有的大跌:

芯片代工巨头台积电大跌3.46%;

AI芯片之王的英伟达大跌10%;

英伟达液冷服务器配套商VRT大跌7.4%;

软银孙正义新宠的芯片设计公司ARM大跌16.9%;

两年飙升30多倍的超微电脑大跌23%;

博通、AMD、美光科技、迈威尔科技等大厂均跌超4%。

去年8月,超微单日暴跌超23%,带崩整个芯片半导体板块,也拖累了英伟达当日大跌近5%。

没想到,同样的事情如今再次上演。

这个作为当前美股势头最猛的重磅板块,它们的大跌也严重影响了市场情绪,拖累其他行业跟着下挫。

前不久还在不断创新高,为什么一进入财报期就开始大变脸了?

这个赛道还有戏吗?下周A股怎么办?

01

风雨欲来?

有人说昨晚这一轮AI巨头大跌潮是有英伟达带崩的,也有人说是大妖股超微电脑惹的祸,但其实这是一场“没有一片雪花是无辜的雪崩”。

一开始,是超微电脑打破了此前提11日供初步业绩的惯例,只是在一份简短新闻稿中表示,将于4月30日公布第三财季业绩。由此引发投资者担心业绩可能不好看,以至于不敢提前报喜。

其实超微还有另一个引发崩盘的导火索。

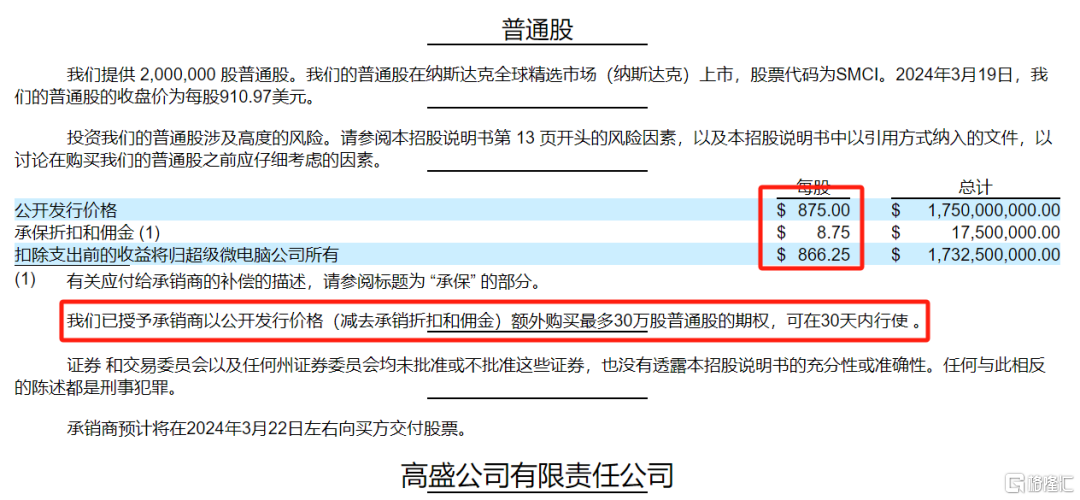

在一个月之前,超微向机构发行一笔规模17.5亿的新股,发行价875美元/股,同时还授予承销商以这个发行价格(减去承销折扣和佣金)额外购买最多30万股普通股的期权,可在30天内行使。

但一个月后的今天,机构并没有行使这笔期权。这就导致了投资者更加笃定机构对超微目前估值的不认可。

两个利空事件恰好都碰在了一起,双重暴击之下,超微电脑倒得彻底。

其实市场上还有更多的利空也在同一时间发酵。

在上周二,阿斯麦(ASML)发布财报,一季度新订单总值环比剧减61%,远差预期。原因是新订单下滑主要是由于最先进的EUV光刻机需求大幅下降。然后次日股价暴跌超7%。

紧接着一天后,台积电发布了喜忧参半的财报,虽然一季度净利润一年来首次增长,但其下调全球晶圆代工业增长预期。

光刻机、芯片制造,都是对应产业链最重要的上游,如今指引双双变脸,显著加剧了市场对整个产业链的担忧。

更显著的信号,还来自今年2月几天翻倍的芯片设计公司ARM,也就是整个芯片产业的最上游企业。其在ASML业绩披露后,股价也出现了跟显著的暴跌,当天大跌达12%,导致K线走势完全破位,给市场带来了极其负面的刺激。

02

怎么看?

从宏观视角来,当前美国经济虽然整体表现强劲,但全球的经济和政治环境并不友好。

尤其美联储一再推迟降息、中东地区持续走向更加紧张局势,这些都对全球经济发展带来重大信心打击,让资本市场不再敢过于冒险投资。

美日等股票市场已经持续大升很长时间,尤其科技企业的估值泡沫被显著推高,同时,资金在这些领域已长时间形成拥挤交易。

所以有人打算先跑了。

有数据表明,最近两周美股投资者从股票基金赎回了211亿美元,创下2022年12以来最大的两周记录。

这些资金,转为买入黄金、能源、大宗商品等资源产品,然后导致了这些资产在近期不断创出历史或阶段新高,这其实就是资金出于避险需求引发的“通胀”。

其实昨晚的盘中,就已经有资金出现了恐慌抛盘,引发踩踏行情。

有分析在机构暗池大单 Darkpool通道发现有机构交易员在尾盘抛售了数亿美元的订单,同时在期权通道卖出了一个达1.17亿美元的call单,推测是迫于风控管理的止损。

已经有华尔街顶级策略师表示,现在标普500的多头头寸为520亿美元,其中88%处于亏损状态。如果市场继续转为负面,那么它们被抛售止损的速度会很快,数量也会更大,甚至引发更大幅度的暴跌。

而除了芯片产业链领域,最近其他科技巨头的业绩披露临期,也给市场带来不小的压力。

比如即将披露业绩的特斯拉,近期陷入全球销量下行,员工大量被优化等阴影,市场对其业绩担忧情绪持续加剧。

之前美股市值之王的苹果公司,同样也面临类似的困境,其近月数据显示手机全球销量已经明显出现颓势,叠加持续陷入欧盟制裁风波,和全球地缘局势影响,市场对其业绩预期也有所担忧。

这些都是美股大权重巨头,可想而知,它们的业绩集体“变脸”,会对整个美股的短期冲击有多大!

所以回到芯片半导体板块,这轮大回撤就可以理解了。

但即使是这样,这一轮的下杀也依然只是“杀估值,不杀逻辑”。

英伟达最大的问题,就是市场对它的预期太高,导致估值在这两年激增大多,本身就是需要估值消化。

但AI的热潮不会停息,即使开始有谷歌/英特尔/AMD也准备推出自己的AI芯片来抢蛋糕,但它的订单需求短期内还依然庞大得难以消化。

现在英伟达手上的订单已经排到了明年,尤其是新出的更强大的GB200,机构预计明年会成为主流配置,仅是它的销售额就可能会高达900-1400亿美元(6-7万台)。

近日有媒体爆料称,微软内部计划到2024年底能够拥有180万块人工智能芯片,这就意味着微软计划将今年拥有的GPU数量增加两倍。知情人士透露,从当前财年到 2027 财年,微软预计将在GPU和数据中心上花费约1000亿美元。

虽然不知微软有多少比例会采用英伟达的GPU,但起码反应巨头们对AI芯片的资本开支,未来肯定会大幅增长。

以此来看整个AI产业链,它的景气逻辑是不会变的。

比如在这里暴跌行情中心的超微电脑。对于整个2024财年,超微自己预计收入将达到143亿到147亿美元,与机构预测一致。这个规模相比2023财年翻了一番,可谓增速强劲。

根据机构预测,超微的2024财年调整后每股利润21.95美元,即使按照30倍PE来说,估值也有超过600亿美元。

这相比当前的估值水平,有不少的上升空间。

所以,如果这一轮美股科技巨头在多方利空因素共振下出现更大幅度的下跌,可能会是急跌。但很大概率上,这轮AI芯片半导体产业链很可能是在大跌之后,会出现一个非常难得的“黄金坑”。

当然,现在看来,目前的跌幅还不够大,还需要耐心等待。

03

A股AI概念怎么办?

目前为止,国内绝大部分的AI产业链都是以美股几大AI巨头马首是瞻,甚至有些在底层技术和AI模型方面都是“拿来”的。

所以如今这些大佬的业绩在短期没达到预期,以及股价大跌,国内必然也会受影响的。

毕竟本身国内的市场情绪就不高,信心本就重新变弱,被带节奏的可能性也是要考虑到的。

客观来说,以国内AI产业链概念股的成色,没有多少家是真正有底气的。因为离商业化还在探索阶段,即使是有营收也不会对整体营收有多大影响。大多数都是空有概念,没业绩。所以大概率只是交易情绪层面的冲击。

但国内上下也在大力加快推动AI产业的自主发展,政策、资金都不缺,AI产业浪潮肯定会继续高速发展下去。虽然AI软资产方面会因为需要继续探索商业模式而业绩承压,但一些硬资产比如数据存储、CPO、液冷、服务器等硬件配套,还是会迎来业绩支撑的。

近日,国内光刻胶产业链的表现就较不错,CPO巨头的股价也开始逐渐向上走了。

当然了,现在美股这边的带头大哥还在恐慌,国内肯定也会受影响一段时间的。

所以这个时候,绝对不能急着去抄底,更不能去加杠杆。否则反攻还没到来,你可能就已经用尽弹药,倒在黎明前了。