近期,瑞昌國際控股有限公司(以下簡稱“瑞昌國際”)向港交所遞交招股書,擬香港主板IPO上市,獨家保薦人為第一上海。據悉,瑞昌國際曾在2023年3月、2023年9月遞表港交所。

格隆匯瞭解到,瑞昌國際成立於1994年,總部位於河南省,是一家石油煉製及石化設備製造商。公司在河南洛陽有兩處生產設施,其中一個負責生產硫回收設備及揮發性有機化合物焚燒設備和催化裂化設備,另一個負責生產工藝燃燒器及換熱器。截止2023年底,兩處自有生產設施的使用率分別約為100.9%及70.1%。

本次申請上市,瑞昌國際擬募集資金用於增加產能及能力及擴充營運規模、增強公司設計與研發能力、一般營運資金。

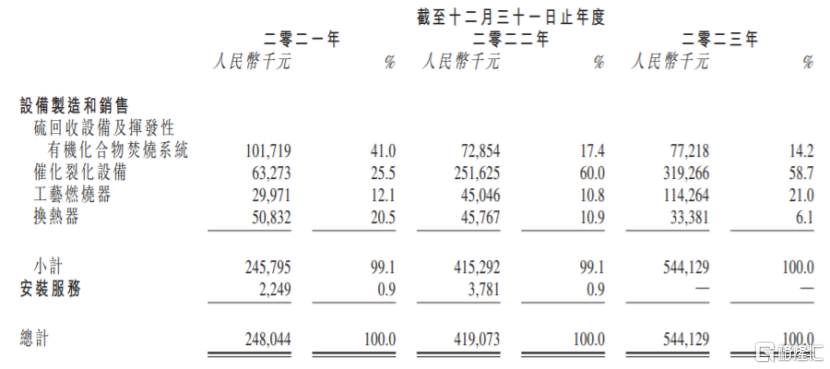

公司分為硫回收設備及揮發性有機化合物焚燒設備、催化裂化設備、工藝燃燒器、換熱器四個產品類別。2021年至2023年,瑞昌國際的硫回收設備及揮發性有機化合物焚燒設備的營收佔比大幅下滑,而催化裂化設備的營收佔比明顯上升。

按業務活動劃分的收益明細,圖片來源:招股書

業績方面,2021年、2022年、2023年,瑞昌國際的營業收入分別約2.48億元、4.19億元、5.44億元,對應的淨利潤分別為1324.6萬元、3653.3萬元、5521.1萬元。

公司經營業績概要,圖片來源:招股書

2021年、2022年、2023年,瑞昌國際的整體毛利率分別約28.6%、31.7%及35.2%,整體呈增長趨勢。

瑞昌國際所處的石油煉製及石化設備行業分散,按2023年總收益計算,瑞昌國際在中國整體石油煉製及石化設備行業的市佔率約為0.08%。按2023年收益計算,公司以6.3%的市場份額成為中國石油煉製及石化運營的第三大催化裂化設備製造商;按2022年收益計算,公司以3.1%的市場份額成為中國石油煉製及石化運營的第二大硫回收設備及揮發性有機化合物焚燒設備製造商。

瑞昌國際的客户主要包括中國石油煉製及石化行業的市場參與者,具體可分為生產設施擁有人、第三方承包商、設備製造商及其他。2021年、2022年、2023年,公司來自五大客户的收益分別佔總收益約46.9%、75.9%及73.6%,其中來自最大客户的收益分別約佔總收益約20.8%、60.5%及35.2%,佔比較大。

公司經由招標或報價,主要以合約為基礎提供石油煉製及石化設備,而瑞昌國際提供給客户的設備平均可使用年限約10年至20年,因此公司的收益未必屬經常性質。未來如果主要客户減少對公司產品的採購,可能會影響公司的經營業績。

值得注意的是,2021年、2022年、2023年,瑞昌國際的貿易應收款項及應收票據淨額分別約1.6億元、3.1億元、3.27億元,呈逐年上升趨勢,其平均貿易應收款項及應收票據週轉日數分別約為198日、205日及214日,公司面臨着不能在保修期結束後如期收回全數合約資產的風險。