這一週,全球資產的跌宕起伏,感覺最應該放假的反倒是華爾街啊。

這極端波動的情況,誰的小心臟受得了?

1

極端波動主導的一週

週一週二,美國上演了今年以來最嚴重股債雙殺;

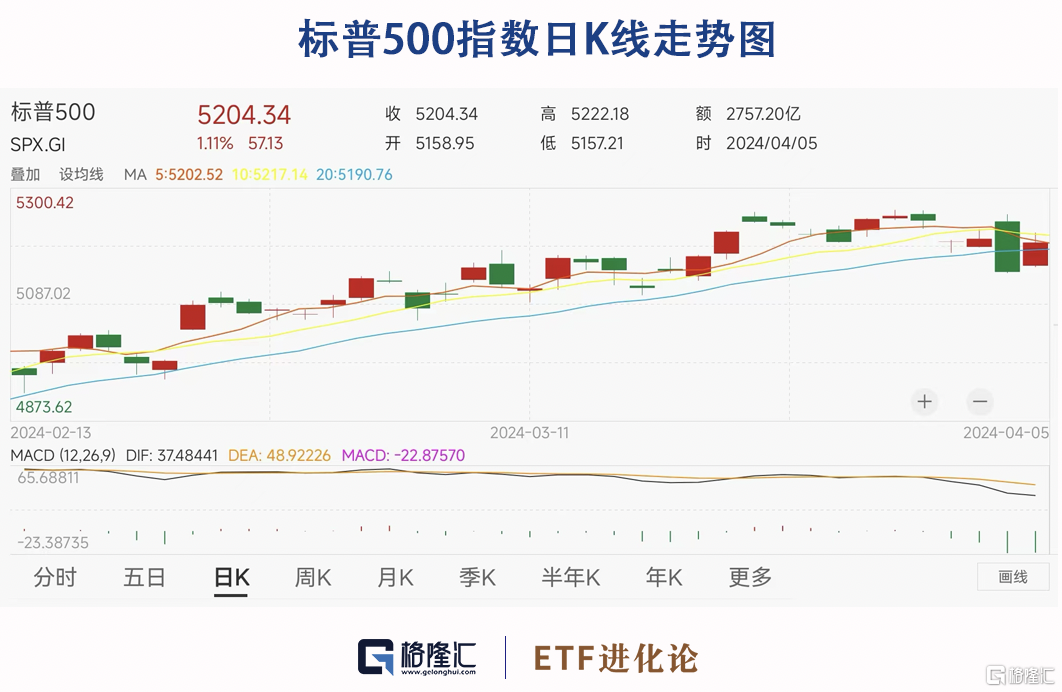

週四,美股上演罕見的跳水式崩盤,標準普爾500指數竟然出現自去年8月以來最大逆轉,留下一條瘮人的上陰線。

儘管週五美股集體反彈,標普500依舊收出帶有上影線的陽線。

筆者上次在《交易員正為極端情況做準備》一文提到:芝加哥期權交易所波動率指數(VIX)第一季度的日均看升期權交易量高於前兩個季度,説明華爾街交易員在為市場出現波動性情況作準備。

就在美股本週四上演極為罕見的高位跳水之際,芝加哥期權交易所波動率指數躍升至11月以來的最高水平。

此外,在美國“二次通脹論”大行其道之際,最被看好的反轉品種——美債,也難獨善其身。

全球資產定價錨——10y美債收益率不斷走高,達到四個月以來的最高水平,追蹤長期美國國債的ETF基金經歷了自去年10月以來最糟糕的一週。

在美股美債的圍剿下,全球股市本週也上演了風聲鶴唳的波動行情,亞太股市首當其衝,歐股也無法倖免於難。

週五,日經225指數大跌近2%,韓國綜合指數下跌1.01%。港股倒是罕見強勢,香港恒生指數一度逆勢上升,最終僅微跌0.01%。週五晚間的歐股也被帶崩,法國CAC40和德國DAX指數均跌1%,英國富時100下跌0.81%。

你們説,A股算不算躲過一劫?

不可否認的事實是,美股投資者的行為已經發生微妙變化,交易員連續幾個月逢低買入VIX升期權。

高盛主要經紀部門的數據顯示,對沖基金加大了對個股的看跌押注,看空倉位以六個月來最快的速度增長。

國際金價連續六日創新高,攀升至每盎司2300美元以上。對沖基金經理選擇追高,對黃金的看升押注提高至4年來的最高水平。

美國商品期貨交易委員會(CFTC)週五公佈的數據顯示,在截至4月2日的一週內,對沖基金和基金經理在美國黃金期貨和期權的淨多頭頭寸飆升13%,達到2020年以來的最高水平。

如果細究黃金強勢的邏輯,會發現國際金價與美國實際利率走勢早就出現背離的趨勢。

美國爆表的3月非農就業數據公佈後,美元指數強勢走高,比特幣順勢回調,日內低點下探6.6萬美元,最高跌逾3000美元。

但COMEX 6月黃金期貨短線轉跌後,一度升近2%,最終收升1.60%,連續六日創歷史新高。

按照美國實際利率的水平,comex黃金價格是偏高的。

目前市場就是長期的敍事邏輯轉換與現有路徑依賴互相博弈,誰佔上風,無從判斷。但總歸需要按照現有的邏輯,去理解市場究竟在交易什麼?

2

美聯儲6月也不降息?

週四,美聯儲多位官員輪番上陣,“恐嚇”市場。3月還預計今年降息兩次的明尼阿波利斯聯儲主席反口稱,今年可能不降息,美股應聲急跌。

同時,前紐約聯儲主席“火上澆油”,表示未來利率或不會像美聯儲目前預期的那樣下降。

週五,擁有FOMC永久表決權的美聯儲理事鮑曼表示,有可能需要提高利率才能控制住通脹。

其最新表示,美國通脹存在一些潛在的上行風險,政策制定者們需要小心,不要過快放鬆貨幣政策。

更早一點,美聯儲主席鮑威爾的最新言論也開始“鷹氣陣陣”,稱目前還無法確定最近的通脹數據是否僅僅是暫時的波動,在美聯儲對2%的通脹目標穩定下降更加有信心之前,並不打算降息。

其相比3月議息會議的鴿派——通脹數據超預期不改今年3次降息計劃,明顯鷹派不少。

美聯儲官員態度的驟變是有跡可循的。美國2月核心CPI指數同比上升3.8%,連續第二個月超過預期。其中能源、服務細分項的升幅貢獻最大,美國通脹再起的可能性正在變大。

美國3月ISM製造業PMI意外上升至50.3,為2022年9月以來首次進入擴張區間。

又是一項預示着美國通脹可能行回升的數據,美聯儲維持緊縮的可能性大增,美元指數大升,已經從104水平來到105。

週五公佈的爆表3月非農數據,再一次把市場的降息美夢砸個稀碎,當月激增30.3萬人,創近一年最大增幅,失業率下滑至3.8%。

這還降什麼息?

3月非農數據公佈後,掉期合約最新數據顯示,市場對6月份降息的可能性預期降低至50.8%,可能要到9月才會首次降息。

3

對A股影響幾何?

推演一下,觸發美聯儲降息的動機會是什麼?

美國資本市場早在去年11月就開始提前搶跑降息預期,後續美聯儲降息必然不是資本市場需要,而是美國經濟倒逼美聯儲行動。

這麼來看,美聯儲降息意味着通脹下降,美國經濟有走弱的趨勢,美股或許會下跌,某種程度上利好A股。

這是為什麼美國通脹數據、非農數據超預期,美股反而能上升,因為經濟夠強。

如果美聯儲不斷推遲降息時間,説明美國經濟有足夠的韌性,在美國進入補庫週期,外溢的訂單或許利好中國的全球製造企業。國內最新的CPI數據、製造業PMI數據、出口數據好於預期或是佐證。

近期關於國內開展新一輪量化寬鬆的討論越來越熱烈,但空間也還得看美聯儲降息動作。對資本市場而言,最理想的交易環境還是美聯儲開始降息。

在美國經濟軟着陸的樂觀情緒支撐下,第一季度有高達1760億美元的增量資金湧入美國債券市場和股票ETF,比一年前增加了一倍多。

從國內的ETF市場變化來看,今年一季度,3282億元流入股票ETF,其中流入寬基ETF高達有3482億元,滬深300ETF是當之無愧的“吸金”主力。

滬深300ETF易方達、華泰柏瑞基金滬深300ETF、嘉實基金滬深300ETF和滬深300ETF華夏一季度份額分別增加499.32億份、180.67億份、172.24億份和165.34億份。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

份額減少方面,科創板、創業板等偏向成長股方向的ETF是資金拋售對象,華夏基金科創50ETF、國聯安基金半導體ETF、國泰基金芯片ETF和華安基金創業板50ETF一季度分別分別減少129.60億份、51.4億份、30.98億份和29.84億份。

背後的交易邏輯會是什麼?