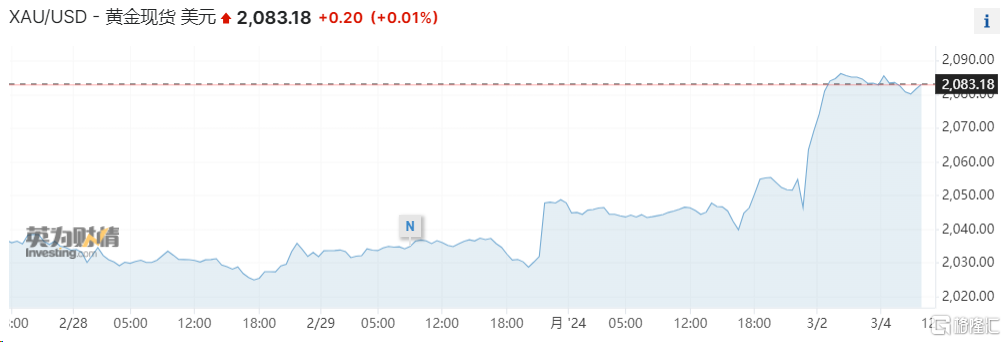

隨着市場對美聯儲降息預期增強以及美債、美元的回落,金價已經遙遙直上,站上兩個月來高點,

週一,港A黃金股集體走強。其中A股金貴銀業升停,中潤資源升超4%;港股招金礦業升超4%,山東黃金、靈寶黃金、中國黃金國際跟升。

今日,金價繼續守住九周高位,離2100美元大關僅一步之遙,現報2083.18美元。

上週五,美國10年期國債收益率和美元指數回落,國際金價則創下了自去年12月下旬以來的最高水平。

這主要在於疲弱的美國經濟數據引發了有關今年晚些時候降息的猜測,加上美國國債收益率下降也推動了投資者對黃金的需求上升。

數據來看,美國1月核心PCE物價指數年率錄得2.8%,創2021年三月以來最小增幅。美國2月一年期通脹率預期數據與前值、預期持平,保持在3%水平。

此外,美國ISM公佈的數據顯示,美國2月份製造業PMI從前值的49.1降至47.8,連續第 16 個月保持在50以下,這表明製造業出現收縮,同時也大幅提振了降息預期。

美聯儲會否釋放降息信號?

自2022年3月起,美聯儲已經經過了11次加息,聯邦基金利率目標區間於去年7月達到5.25-5.5%。

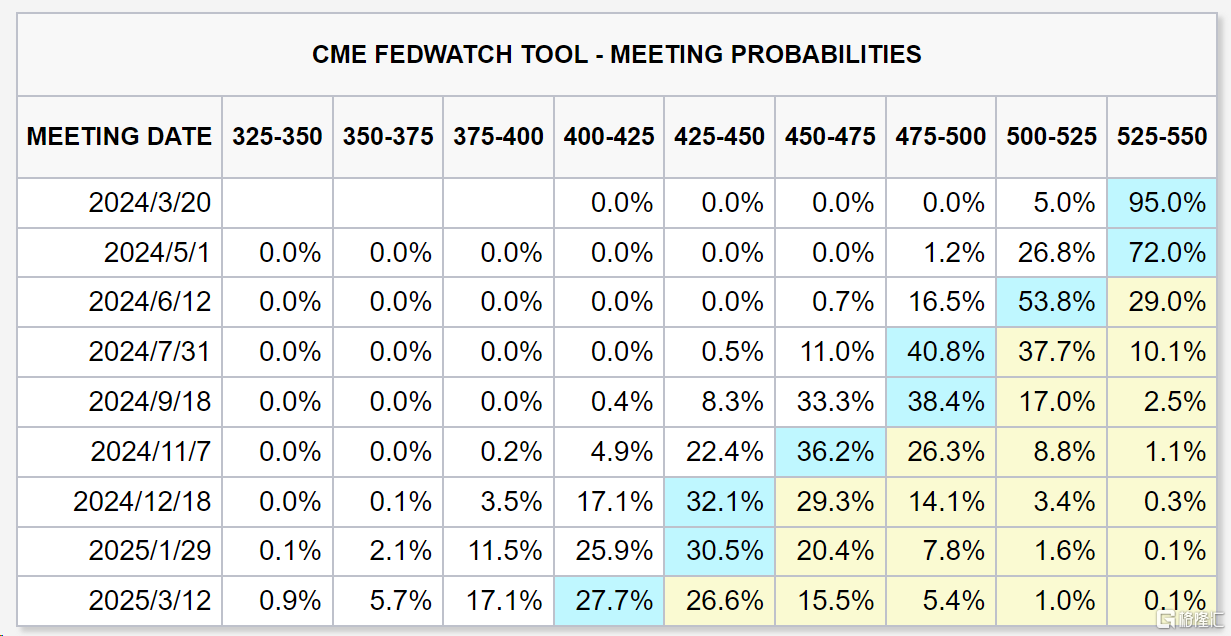

在1月份會議上,美聯儲將政策利率穩定在 5.25-5.50% 的區間,投資者預計美聯儲將在 2024 年底前降息。

據CME美聯儲觀察工具最新顯示,美聯儲6月降息的概率達到了53.8%。

近期,美聯儲官員們的表態整體態度偏鴿,市場的降息預期也已調整,市場與美聯儲當局之間的分歧收斂。

其中,包括美聯儲官員威廉姆斯、梅斯特都重申了本年度三次降息是合理選項;柯林斯表示對5月是否降息不應過早下定結論;戴利也相對審慎,表示如有需要可降息,但降息太快帶來的通脹反噬亦不可忽視。

亞特蘭大聯儲行長拉斐爾·博斯蒂克則表示,他將監測長期趨勢,並重申如果經濟發展符合預期,他認為美聯儲將在夏季降息,並預計這可能會提高貴金屬的吸引力並提升金價。

本週,美聯儲主席鮑威爾將發表半年度貨幣政策證詞,市場料將密切關注美聯儲何時降息以及放緩縮表的線索。

經濟學家預計鮑威爾將在證詞中保持強硬立場,向市場發出不急於降息的信號。但如果這導致金融環境收緊,將繼續給經濟帶來壓力,並增加貨幣政策產生進一步滯後影響的可能性。

TD Securities大宗商品策略主管Bart Melek表示,由於市場相信美聯儲將在年中前放鬆貨幣政策,從而降低黃金的機會成本,黃金出現了一些上行空間。

"如果我們看到糟糕的經濟數據,並且市場確信美聯儲準備降息,那麼在三到四個月的時間裏,價格將創下歷史新高。"

金價繼續飆?

對於美聯儲降息對金價的影響,此前高盛分析師認為,美聯儲啟動降息週期後,銅和金預計將成為大宗商品中最大的受益者。

高盛稱,美聯儲若降息會明顯利好金屬,尤其是銅和黃金,預計銅價將上升6%,金價將上升3%。

稍早前,花旗北美大宗商品研究主管Aakash Doshi表示,在未來12-18個月的時間內,金價可能飆升至每盎司3000美元。

花旗指出,全球各國央行大幅增加黃金購買量,或是出現滯脹,再或是全球經濟陷入嚴重衰退,三大因素都可能推動黃金大幅上升。其中,最有可能令金價升至3000美元的情形是新興市場經濟體的央行們加速去美元化。花旗維持其黃金基準預測,即2024年下半年為每盎司2150美元,第一季度金價平均略高於2000美元,新紀錄可能在2024年底達到。

展望2024年的黃金市場,天風證券稱無論是金融屬性還是避險屬性,均有利於金價的上升,疊加當前估值水平相對合理,該機構看好金價再創歷史新高。未來黃金最大的變數可能藴含在“人工智能的發展能否提升全要素生產率,從而解決供給不足的現狀”這個新時代最重要的命題當中。

國金證券也認為,實際利率框架下,當前正處於美聯儲停止加息到明確釋放降息信號前的黃金股右側配置期,並且黃金股相對收益尚未兑現全部金價上升預期,預計美聯儲明確釋放降息信號後黃金股將迎來主升浪行情。