本週(1月15日-1月19日)上證指數累計下跌1.72%,深證成指累計下跌2.33%,創業板指累計下跌2.6%,滬深300指數較為抗跌,累計跌0.44%,科創100指數跌幅較大,本週累計下跌5.59%。

格隆匯2024年“全球視野,下注中國”十大核心ETF中,本週納指ETF(159941)表現最佳,累計上升2.29%,年度升幅也是拔得頭籌,為2.74%。

寬基指數滬深300ETF(513300)是本週市場最矚目的存在,表現也較為可圈可點,一週跌幅僅有0.12%。科創100ETF華夏(588800)本週下跌5.67%。

由於港股本週回撤較大,相關港股ETF也表現不佳,恒生科技指數ETF(513180)本週累計下挫10.06%。

1.滬深300ETF連續兩日成交額破百億

本週市場最大的亮點就是神祕資金連續四天大力買入四隻滬深300ETF,全力護住大盤,尤其是華泰柏瑞滬深300ETF(510300)連續兩日成交額破百億,1月18日和1月19日的成交額分貝高達152.57億元和120.79億元,其中單日成交額152.57億元刷新了產品上市以來歷史第二高記錄嗎,前高為2015年7月6日創下的199.12億元。

在百億資金的馳援下,華泰柏瑞滬深300ETF(510300)本週表現可圈可點,周跌0.12%,年度跌幅為4.4%

抄底資金大量買入以滬深300ETF為代表的寬基ETF,滬深300指數PE(TTM)只有10.5倍,處於2019年以來1.47%分位的低位水平,性價比較為可觀。

從股息率角度來看,A股整體股息率接近歷史高位,上證50和滬深300的股息率已達4.26%和3.16%,升至近20年高點,股息率已遠超銀行一年期存款利率1.5%。

華泰柏瑞基金表示,相比滬深300,以萬得微盤、中證2000為代表的小微盤指數過去一個階段表現較好,但市場會經歷風格迴歸過程。結合對政策、估值水平以及大小市值風格分化等情況綜合分析,在當前情況還未明朗但又有預期的情況下,可以適當關注一些大市值的以滬深300為代表的產品。

華泰柏瑞基金指數投資部總監柳軍表示,“站在一季度這個時間點,滬深300的配置價值值得關注。財政政策層面,2024年相對於2023年可能會有一些邊際改善,利率傳導到匯率的壓力可能會比較小。”

在神祕資金連續四天百億護盤下,市場信心開始恢復,並在尋找值得投資的方向,下面的要討論的科創100ETF華夏(588800)或許值得高看一眼。

2.科創100ETF華夏或是下一輪反彈行情最大黑馬

社會發展往往是螺旋式上升,科技發展同樣不是一蹴而就,是需要多年科技研發實力的厚積薄發。

站在當下,科技是國家戰略支持的大方向,無論宏觀經濟如何,科技產業都是值得投資者高度重視的方向。

芒格曾説過:“比求勝的意願更重要的是做好準備的意願。”

而從二級市場的角度來看,本輪科創板已經連續調整三年多時間,估值處於歷史較低位置。

科創100指數2019年底發佈,最高點位2146.77點,最新點位880.71點,調整幅度超過58%,調整時長近3年。從2020年、2021年中和2022年三段科創板上升的行情中,科創100均跑贏上證50指數,短期彈性更強。

這意味着一旦市場情緒觸底,科創100具有顯著的反轉特徵,大幅下跌後抄底具有極高勝率。

科創100指數覆蓋科創板市值排名50-100億的成分股,標的平均市值約140億,行業分佈包括30%醫藥、17.7%電子、17.6%電氣設備,是成長性更強的中小盤科創指數。

科創100指數成分股研發投入高,成長性強。從各板塊營收增速和研發佔營收比重來看,科創100指數的“成長+科創”屬性尤其明顯。

從兩年盈利複合增速來看,科創100指數呈現明顯加速態勢,科創100在當年高增的基礎上,複合增速提升達到54%,遠高於其他主要寬基指數。天風證券預測,科創100指數2024年業績增速有望高達76%,遠高於其他寬基指數。

業內人士認為,隨着國內經濟逐步回暖、外圍寬鬆預期漸強,壓制市場走弱的因素正在逐漸得到緩解,未來相對寬鬆的貨幣環境或將有利於成長風格的修復。疊加電子產業週期性需求回暖、醫藥行業企穩回升,科創板盈利有望逐步回暖,而前期承壓較大的科創100指數具備更大的反轉彈性。

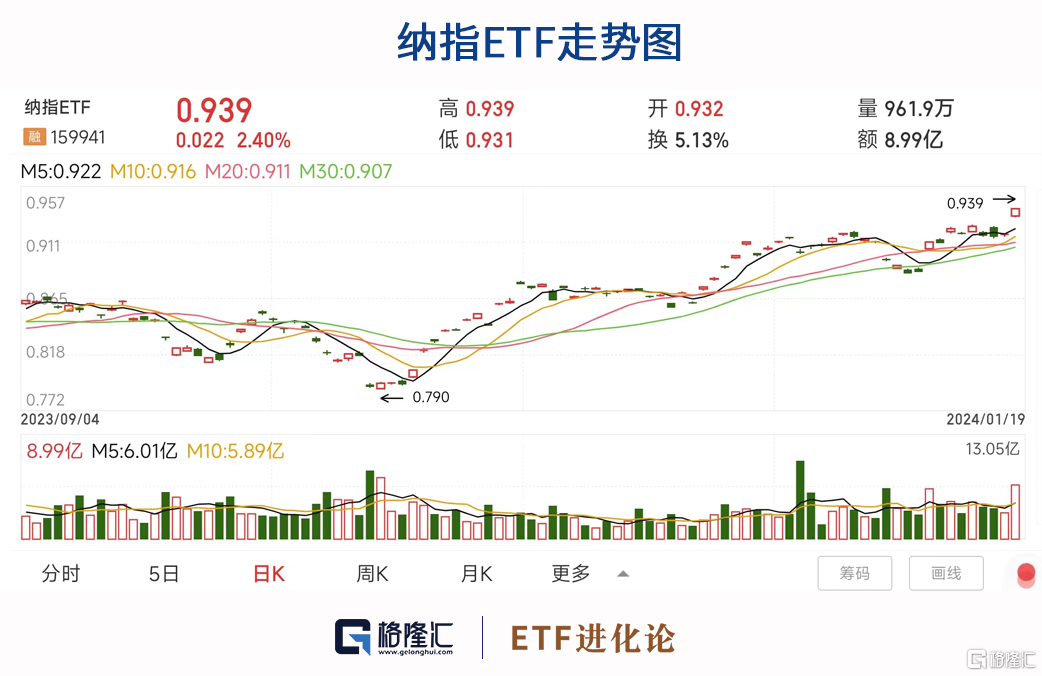

3. 納指ETF(159941)本週領升

在2023累計巨大升幅的情況下,納指ETF在2024年開年首周表現平平,但本週表現較為強勢,一週上升2.29%。

納指開年首周迎來五連跌主要是市場調整對科技股的預期,在估值偏高的情況下,恰逢蘋果接連被機構下調評級。繼巴克萊調低蘋果股價後,另一間投資公司(PiperSandler)分析師亦下調果評級,理由同樣是擔心未來iPhone需求下跌。

高盛認為美國富有彈性的經濟增長將迫使市場推翻其目前對美聯儲將於第二季度開始降息的定價,而美國大選的不確定性將抑制風險偏好。

貝萊德對2024年美股的投資也較為謹慎,認為美國股市似乎又將迎來反覆無常的一年,因為通脹下降可能會如“坐過山車般回升”,並擾亂投資者對經濟“軟着陸”的預期。

策略師稱,“一月初的市場緊張情緒表明,人們對未來的宏觀風險存在一些擔憂。我們預計通脹將會反彈,所以投資時我們也會謹慎選擇。”

但瑞銀堅持看升美股,“鑑於美聯儲近期的轉向、降息預期升温以及高於趨勢的2024年美股修正收益,我們認為當前美股的基本面為‘上行’。”

但我們需要尤其關注微軟市值超過蘋果帶來的啟示,或許意味着標誌着“科技王權”的更迭。

高盛認為微軟是生成式人工智能(Gen-AI)領域明顯的市場領導者,估計其AI服務可推動2024財年Azure業務增長至少300個基點,仍是未來12個月對公司AI變現的主要來源。

如果今年生成式AI能在應用端出現爆款應用,屆時人工智能浪潮或許又將爆發新的科技狂歡浪潮。