1月5日,RoboSense速騰聚創(簡稱速騰聚創)正式登陸港股主板,成為2024年港股首個IPO,並以超過190億港幣的總市值,一躍成為全球市值最高的激光雷達上市企業。

而萬萬沒想到,今年全球資本市場都遭遇了“地獄模式”的開局。據彭博社數據顯示,2024年首周,全球股市總市值合計蒸發超過2萬億美元,全球債市合計跌去1萬億美元,合計3.18萬美元(約合23萬人民幣),是2004年以來最糟糕的開局。

面對如此不利的局面,速騰聚創“逆風而上”,上市後的開局表現倒是頗為堅挺。截至1月11日上午9點49分,速騰聚創報於每股43.70港元,市值接近197億港元。在當前“逆風局”形勢下,還能有如此不俗表現,往往與其高價值增長屬性強關聯。

需要留意的是,近日速騰聚創剛於CES 2024發佈了其M平台的第四款產品——首款超長距激光雷達M3,採用940nm激光收發方案,具備300m@10%的超遠測距能力,可謂是面向高階智駕應用、兼具性能與成本優勢的王炸產品。同時,速騰聚創最新公佈的年末銷量戰報,表現也極為優秀,無疑是一個實質性的利好。

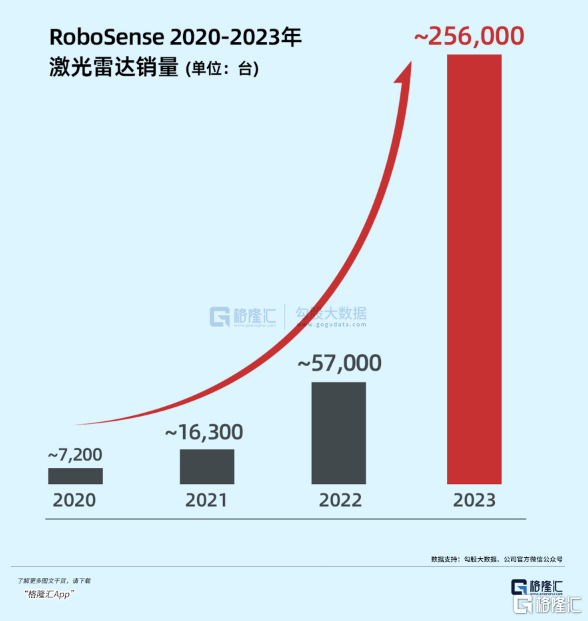

根據數據顯示,2023年12月,激光雷達單月銷量約為7.22萬台,其中用於ADAS的激光雷達銷量就達到了7.1萬台;同年第四季度,激光雷達銷量約為15.1萬台,同比飆升545.3%,其中用於ADAS的激光雷達銷量約為14.75萬台。

2023年全年銷量達約為25.6萬台,首次突破25萬台關口,其中用於ADAS的激光雷達銷量達24萬台。這也意味着速騰已一躍成為行業新“一哥”。

速騰為何這麼猛?

01

激光雷達逆轉,速騰開始領跑

近兩年來,激光雷達行業的命運實現了戲劇化的逆轉。自2021年起,自動駕駛領域各種被放棄、破產、整合、退市等行業“噩耗”就未間斷,不免令業界開始對激光雷達的前景倍感擔憂。但伴隨國內ADAS紅利的釋放,尤其是以NOA為代表的高階智能駕駛滲透率的快速提升,激光雷達在乘用車市場的裝車迎來“小高潮”。

其中,2022年被公認為車規級激光雷達量產上車元年,而下半年更是激光雷達主機廠商集體放量的臨界點。根據高工智能汽車研究院監測數據顯示,去年中國乘用車前裝標配搭載激光雷達數量還不到8000顆,今年1-9月,前裝搭載激光雷達的數量已達5.7萬顆,預計全年達12萬顆,增長10倍以上。

隨着市場需求迅速起量,速騰聚創身為行業龍頭,ADAS交付量業績也一路狂奔。

如前所述,速騰聚創2023年全年的車載激光雷達交付量就達到了24萬台。這意味着,僅速騰一家的交付量,就已超出高工智能汽車研究院預測的中國乘用車前裝全年搭載激光雷達數量的2倍。

據公開資料顯示,今年第三季度,速騰激光雷達交付量近6萬台,其中車載激光雷達總銷量超5.3萬台,均超過2023年前六個月的銷量總和。同時,今年前三季度總銷量超10.6萬台,其中車載激光雷達總銷量超9.3萬台,均超過2020年至2022年過去三年的激光雷達銷量之和。

此外,值得一提的是,2023年6月至12月,速騰聚創車載雷達的單月銷量從近1萬台飆升至7.1萬台,歷時半年時間,增長了6倍以上。而且,自10月起大幅甩開禾賽科技,領跑全球市場。

而根據YOLE Group統計,到今年第三季度,已有36家中國車企宣佈使用激光雷達,預計國內將有高達106款搭載激光雷達的車型上市,佔全球同期預計發佈搭載激光雷達新車型總數量近90%,國內激光雷達車企的數量和規模都將在未來一段時間長期領跑。

高階智駕車型密集上市,激光雷達批量“上車”,這説明車企已基本認可了高階智駕對車型銷售的重要性及激光雷達存在的必要性,因此所有車企都在大力研發相關產品技術,加入到這個方向的競爭。

與此同時,消費者也在用真金白銀投票,高階智駕功能已成為拉動汽車銷量的核心賣點之一。例如,小鵬、問界這兩家智能駕駛領先的車企,目前其高階智駕版車型(必備激光雷達)的銷售佔比已超過七成。

另一方面,高階智駕車型得以逐步走向大眾市場,得益於激光雷達等硬件成本的明顯下行。據公開資料顯示,目前,ADAS激光雷達的ASP已從2020年的上萬元降至目前的3000元左右,業內預計未來有望進一步下探到2000元上下的水平;而隨着軟硬件成本地下降,車企也逐步實現高階智駕車型從40萬級別下探到20萬,如小鵬G6、P7i等。

或許正是看到了激光雷達越來越高的“性價比”,就連馬斯克這位最大的空頭,似乎也開始動搖了---去年5月,有市場消息稱,特斯拉已與Luminar簽訂了一份使用激光傳感器技術進行測試和開發的合同。且該報道稱,作為協議的一部分,Luminar向特斯拉出售用於該輛Model Y上的傳感器。

此外,馬斯克在Clubhouse的音頻聊天室露面時,承認自己對激光雷達“出言不當”,並表示旗下的火箭公司SpaceX開發了內部的激光雷達。

就以上種種跡象來看,激光雷達的春天才剛開始,特別是ADAS激光雷達,已實現量產,正進入1-N階段。

但不可否認的是,市場異常火熱,也異常殘酷。

六年前,激光雷達的發明者、曾獨領風騷的Velodyne佔有全球激光雷達市場約70%的份額,對未來市場充滿無限憧憬。六年後,曾經的“一哥”已徹底退出歷史舞台,再無資本暢談明日。

相似的境遇也發生在Ibeo這家堪稱鼻祖級的德國激光雷達公司身上,這家曾為長城、奧迪供貨的激光雷達大廠最終以破產終結。

昔日英雄黯然離場,車載激光雷達行業又迎來新一輪上車潮,中國市場表現尤甚。

對於行業玩家而言,激光雷達的春天剛開始,或許也意味着新一輪的淘汰賽的開啟。

實際上,從速騰今年下半年的驚豔表現中,已可初見端倪。面對各路強手,激烈競爭,速騰如何做到“力壓羣芳”的?未來又能否延續這一競爭態勢?

02

關鍵打好“三張牌”

首先,需要指出的是,激光雷達大規模上車是以成本大幅下行為前提,可見行業現階段真正的壁壘在於成本和量產能力。其中,低成本是市場競爭的核心,要實現低成本製造主要靠更少的元件數量、ASIC化及更高效的光學封裝。

在這些方面,速騰亦頗有心得,並且在芯片集成化、軟硬件一體化等方面,走在了行業前列。

據招股書介紹,公司自16年以機械激光雷達起步,2017年起開發以自研芯片為基礎的驅動掃描、收發與處理系統,成為全球最早佈局專有芯片技術的激光雷達公司之一,並實現平台化部署和持續迭代---從2021年推出量產M1平台產品,成為全球首家實現搭載自研芯片的車規級激光雷達產品量產交付的激光雷達企業,隨後兩年又完成兩輪迭代,直至近日又發佈了M3。此外,2022年11月,公司還發布搭載了自研傳輸、接收及處理系統一體化芯片的E平台產品,實現了更高的集成度、可靠性、性能級更低的成本。

目前,速騰已實現激光雷達硬件、感知軟件與芯片三大核心技術閉環,具備軟硬件一體化的優勢。這其實也反映在了公司“軟硬通吃”的商業模式上,與禾賽幾乎純靠賣硬件的模式不同。

根據速騰招股書數據,近三年,來自解決方案的收入至少佔總營收的22%以上。一邊制霸硬件市場,一邊“掘金”軟件市場。或許,商業模式上的根本差異,才是雙方市值差距不小的重要原因。

顯然,持續領先的技術優勢,離不開公司對於研發的大力投入。根據招股書顯示,2020年、2021年及2022年以及2023年上半年,速騰分別產生研發開支8150萬元、1.33億元、3.06億元及2.46億元,研發費率分別為47.7%、40.2%、57.7%及74.9%。而現階段激進的投入節奏,其實也反映出激光雷達的技術仍處於高速迭代期。

除產品設計製造端之外,“上量”也有助於成本的進一步下降。對於速騰而言,優勢的市場佈局和顯著的客户優勢,可謂是其能迅速起量的壓艙石。

市場方面,速騰目前主要佈局ADAS與機器人兩大領域。近幾年,公司來自ADAS和機器人及其他市場獲得的收入佔比都維持在70%上下。其中,來自ADAS的收入實現成倍增長。

相比而言,禾賽優先佈局自動駕駛領域,再轉向ADAS領域(2021年),速騰則率先發力ADAS領域(2019年)。所以,ADAS佈局佔優的速騰,率先受益自然也是可以預期的。

而客户方面,在車規市場,速騰基本囊括了中國及全球範圍內最前列的整車廠和Tier1。根據招股書顯示,中國整車廠TOP10(按2022年銷量計)中有九家都選擇與速騰合作。到今年3月底,速騰在車規級激光雷達解決方案定點市場的定點車型佔有率也達到了接近50%。

據瞭解,截至今年上半年,速騰為250多家整車廠及一級供應商提供服務,相較於今年一季度增加50多家客户,在合作伙伴數量上排名全球第一。

汽車供應鏈往往存在顯著的客户認證壁壘,且認證過程繁瑣,不過一旦通過,整車廠不僅不會輕易更換,還會提供技術支持,而車載激光雷達事關安全駕駛,無疑還需要滿足可靠性、穩定性等更多要求。因此,能進入絕大多數的頭部客户供應鏈,也是對速騰產品實力的認可。同時,強大的客户管線對於公司未來持續發展,無疑也是一個強有力的保障。

此外,在非車載領域,速騰的合作也非常廣泛,涉及到很多應用場景譬如工業、巡檢、物流機器人。根據灼識諮詢的資料,到2023年上半年末,速騰擁有機器人和其他非汽車客户的數量約2200家。此外,2022年公司在機器人行業(不包括少於16線的激光雷達)的激光雷達累計銷量在全球高居首位。

綜上,速騰能吃到ADAS紅利,並迅速做大規模,並大有繼續領跑行業之勢,離不開其在技術、市場及客户等方面多年來不斷深耕的優勢。

當然,這對於開始領跑的速騰而言,或許還只是一個開始。因為2024年激光雷達銷量的增速大概率會更快--作為自動駕駛標配(自L3起),越往高階走,所要配備的就越多。

03

規模效應推動盈利大幅改善

未來延續成長可期

受益於ADAS激光雷達市場供需兩旺,速騰的業績正處於高速增長的兑現期。根據招股書數據顯示,2020-2022年,速騰實現收入從1.71億元增長至5.30億元,年複合增長率達76.05%;2023年前三季度,公司收入5.93億元,同比增長62.0%。

圖片來源:公司官網

得益於收入規模的快速擴大,規模效應顯現,速騰的毛利率實現大幅改善。根據招股書顯示,今年前三季度的整體毛利率從2022年同期的2.3%提升至6.0%,其中今年第三季度的毛利率達到8.7%。尤其是ADAS產品與去年同期相比有大幅改善。

對於激光雷達廠商而言,定點訂單、SOP車型數均是收入增長的先行指標。根據招股書顯示,速騰量產定點車型數已從一季度的52款增至62款(截至12月18日),持續保持全球領先水平。同時,速騰實現SOP定點合作客户數量也在持續增長。截至今年上半年,已為9家客户的13款車型實現SOP,而截至12月18日,已為12名客户實現了24款車型的SOP。定點及量產車型繼續增加,説明速騰的業績後勁依舊充足。

根據速騰指引,公司未來盈利能力仍有持續上行的空間。除了規模效應帶來的邊際成本下降之外,還存在兩方面的增長預期:一是隨着公司完成芯片化,優化產品設計和簡化產品結構,並提高生產線自動化水平以提高生產效率,應用於ADAS的激光雷達毛利率有進一步提升的可能;二是隨着繼續以商業上合理的價格獲得原材料及耗材的穩定來源、提高生產效率及策略性地優化收入組合,整體毛利及毛利率也將會繼續改善。

此外,相比2022年上半年,今年上半年經調整淨利潤率亦有所上升。速騰預期通過提高研發、銷售和行政活動效率,運營開支佔收入比有望進一步下降,從而助推盈利持續改善。

04

尾聲

不誇張地説,智駕時代成就了速騰,速騰也有望引領激光雷達行業。目前,產業及市場對於激光雷達行業的共識度和期待值均較高,今年更是被機構視為有望成為類似20年的電動車滲透率拐點。此外,L3量產也已於2023年開啟,2024年趨勢有望加快,激光雷達作為標配,隨着“上車”量指數上升無疑是可預期的,產業估值有望繼續提升。

若將時間再倒回3年前,國內電動車全面爆發之際,彼時車企們都有一位“座上賓”,那便是寧德時代。如今,激光雷達迎破曉時刻,速騰聚創作為眼下發展最猛的頭部選手,會不會又是下一個寧德時代?我們拭目以待。