本文來自格隆匯專欄:朱啟兵宏觀研究 作者:朱啟兵,孫德基

摘要

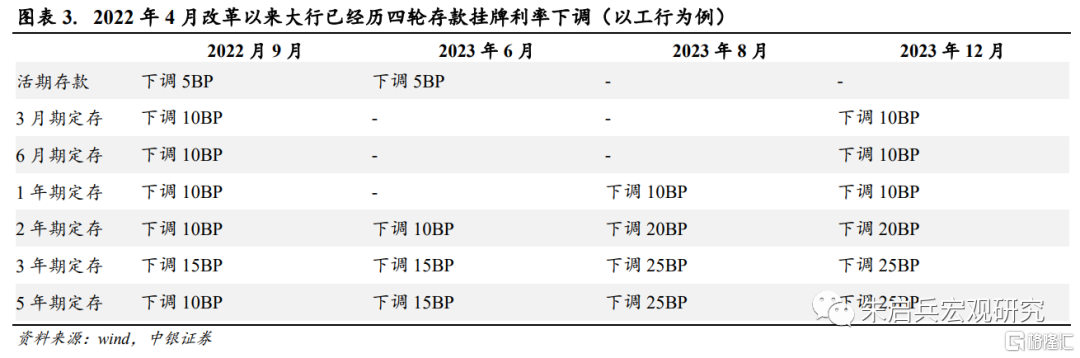

事件:北京時間12月21日,中國工商銀行公佈將從12月22日起,下調存款掛牌利率,涉及通知存款、整存整取等多個存款品種。其中,三個月、六個月、一年期定期存款掛牌利率下調10BP,兩年定期存款掛牌利率下調20BP,三年期、五年期定期存款掛牌利率下調25BP。零存整取、整存零取、存本取息等掛牌利率下調10BP。協定存款與一天通知存款掛牌利率下調20BP。農行等大行隨後公佈。

此次存款利率調整力度較大。回顧2022年至今,存款利率的歷次調降重心由活期存款轉向定期存款。國有大行在6月初將活期存款利率從0.25%下調至0.20%後不再調整,而定期存款利率的調整呈現範圍更廣,幅度更大的特徵。以工商銀行本次調整為例,1年期、2年期、3年期、5年期的定存利率降幅雖未變化,3月期和6月期的短期定存卻出現了自去年9月起的首次調整。作為存款利率定價的參考,1年期LPR自從上輪8月存款利率下調後並未調整,但10年期國債收益率12月以來持續下行,本輪存款降息順應了存款利率市場化的趨勢。

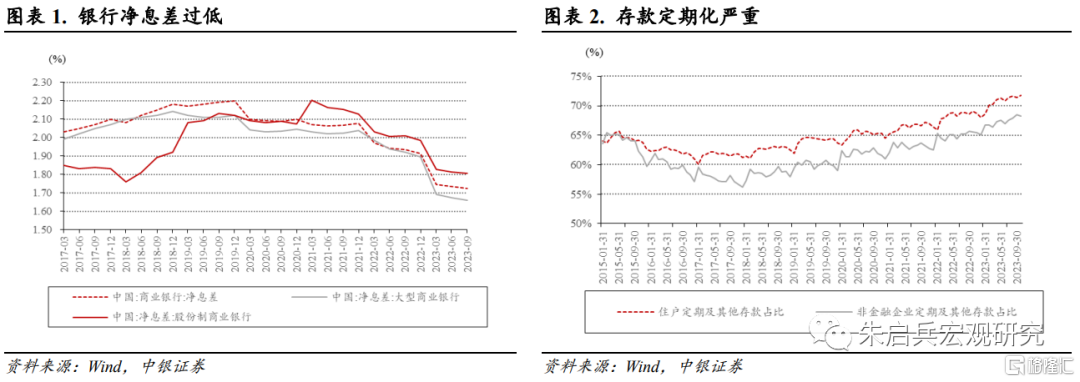

銀行淨息差過低是驅動存款降息主要因素。本次存款利率調降主要仍是出於緩解銀行經營壓力的考慮。在金融支持實體經濟的背景下,LPR不斷調降,持續壓縮銀行淨息差,銀行負債端壓力過大。今年以來央行已多次提及商業銀行淨息差問題。首先,央行二季度貨幣政策執行報吿的專欄1《合理看待我國商業銀行利潤水平》中提到“商業銀行維持穩健經營、防範金融風險,需保持合理利潤和淨息差水平,這樣也有利於增強商業銀行支持實體經濟的可持續性”。其次,央行三季度貨幣政策執行報吿提及“增強貸款增長的穩定性和可持續性”、“緩解存款定期化長期化傾向”,同樣體現出政策對商業銀行穩健經營的重點關注。存款降息雖為LPR進一步調整打開了空間,但短期內帶動貸款降息有一定難度,8月份5年期LPR並未跟隨降息同樣反映出這一點。此外,今年存量房貸降息也對淨息差造成影響。

存款定期化還未出現拐點,存款降息仍將持續。對定存利率的調整一定程度上有利於緩解存款定期化長期化傾向,增強企業居民投資消費動力。但目前居民風險偏好仍然偏低,企業活化程度較低,存款定期化短期內可能仍將延續。為保持銀行息差穩定並扭轉存款定期化趨勢,存款降息或將持續且重心仍在定期存款。

存款利率和MLF利率聯動下,MLF降息空間打開。商業銀行負債端承壓的背景下,為讓利實體經濟,商業銀行也需要相對寬鬆的流動性環境。一方面,存款利率的調整傾向於緩解存款定期化趨勢;另一方面,MLF調降滿足了商業銀行的流動性需求。2022年4月存款自律機制改革以來,三次存款利率調整與MLF調整基本同步,此次調整大概率為存款利率先行調整、MLF跟進的模式,MLF降息空間打開。

風險提示:經濟下行壓力加大;流動性超預期收緊;地產復甦不及預期。

注:本文為中銀國際證券於2023年12月23日發佈的《【中銀宏觀:12月存款降息點評】政策利率調降空間打開》,證券分析師:朱啟兵 孫德基