近日發佈的谷歌Gemini引爆全球,再次點燃市場熱情。與此同時,TPU v5p版本與Gemini一同公佈。

雖説谷歌在AI領域看起來取得了階段性的勝利,但其成功絕對的繞不開一件事——就是其在基礎設施和TPU資源上的長期投入和押注。

此前,谷歌曾披露其90%以上的人工智能訓練任務都通過谷歌擁有自主定製的TPU芯片完成。

自ChatGPT面世以來,英偉達的股價可謂勢如破竹,GPU亦在芯片界搶盡了風頭,掩蓋了其他重要的AI芯片(比如ASIC芯片)的鋒芒。

但隨着谷歌多模態大模型Gemini的崛起,業界或投資市場對ASIC芯片的關注正逐步升温,各類AI芯片的發展進程及相關芯片企業也重新走到了聚光燈之下。

01

ASIC芯片:AI之戰的關鍵據點

ChatGPT熱潮之中,"Computinghungry"(算力飢餓)已成為AI技術創新的主要問題——算力飢餓或將導致效率危機和成本危機的出現。

據Open AI 測算,自 2012 年起,全球頭部 AI 模型訓練算力需求每 3-4個月翻一番,每年頭部訓練模型所需算力增長幅度高達 10 倍,而 ChatGPT 訓練階段總算力消耗約為 3640 PF-days(即 1 PetaFLOP/s 效率跑 3640 天)。

我們通常籠統的認為是AI服務器提供了算力,其實在這裏面,是由芯片提供了核心的算力支持。

簡單歸因下可謂“沒有芯片就沒有大模型”,也就沒有當前的AI革命。正因如此,美麗國才一再變着花樣,試圖通過“把控”高級的算力芯片來卡其他國家AI發展“脖子”。

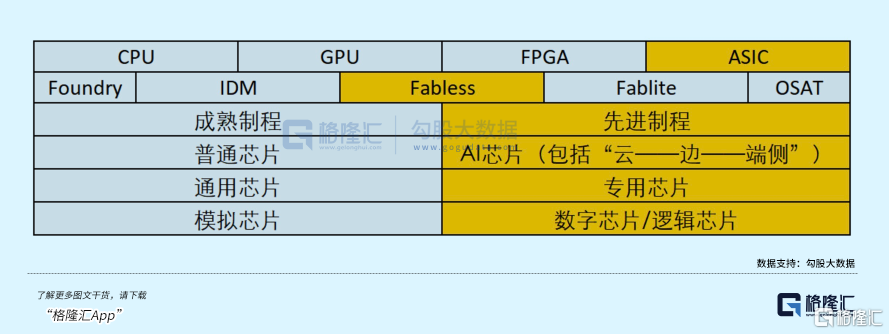

細數下,當前主流的算力芯片既包括 CPU、GPU、FPGA 等傳統芯片,也包括專門針對人工智能領域設計的ASIC芯片。

在各類大模型紛紛出現的背景下,GPU 和 ASIC 出貨量最多。相較於GPU,ASIC芯片有着不一樣的優勢——通過算法固化,往往實現高度並行計算能力、極致的性能和能效。簡單而言,就是ASIC特點是便宜、好用、專用。谷歌的TPU就是優秀ASIC的代表。

除了谷歌,全球頭部科技公司也在紛紛搶灘ASIC領域開發AI芯片。

比如2019年,英特爾收購了人工智能芯片公司Habana Labs,於2022年推出了性能卓越的AI ASIC芯片Gaudi 2;2022年底,IBM研究院發佈了名為AIU的AI ASIC芯片,預計將於2023年上市;而三星的首款AI ASIC芯片Warboy NPU芯片已於2023年開始量產。

在技術進步與需求爆發的共同推動之下,近年來ASIC芯片快速放量。

KBVResearch報吿數據顯示,2019-2025年,全球ASIC芯片市場規模預計將達到247億美元。前幾年,ASIC憑藉着高度並行計算能力和優異的低功耗高效計算性能,已經在區塊鏈領域得到驗證,並在快速發展之中獲得廣泛成功。

當然,前者需要算力,而人工智能的發展需要的是更多的算力。

通俗來講,算力未來會出現在哪裏,芯片就應該出現在哪兒,進而可發現,ASCI芯片未來有望走向更高的高度。

根據McKinsey Analysis數據,ASIC在AI芯片的佔比將大幅提升:在數據中心側(即雲端),25年ASIC在推理/訓練應用佔比分別達到40%、50%。在預期應用更加廣泛,將對現實生活構成相當重要影響的邊緣側領域,25年ASIC在推理/訓練應用佔比分別達到70%、70%。

在AI浪潮的推動下,ASIC以“肉眼可見”的速度崛起。隨着谷歌的大模型與TPU再次引爆市場熱情,這一點也被市場快速認知。

上週以來,費城半導體指數呈現較快上升,GPU的代表英偉達上升2.9%,中概股ICG更是升幅高達28%。

從近3個月的走勢行情來看,ICG在大多數時間內或在整體升幅上均是大幅的領先於英偉達及費城半導體指數,進一步坐實ICG躋身ASIC芯片龍頭。

02

一支快速崛起的“穿雲箭”

在中國的ASIC芯片廠商裏,ICG的快速崛起,像是一支穿雲箭。

過去三年內,公司營收增長超過10倍,或為ASIC領域之最。

ICG是做什麼的,它處於哪些領域,為什麼會崛起那麼快?它是否具備未來發展潛力和優勢?或許能夠用一張圖表來解答。

公司所採用的Fabless模式(也稱之為無晶圓廠模式),即芯片公司僅進行芯片產品的設計開發,製造和封測交由代工廠和封測廠進行,這種經營模式可有效降低成本和產品開發週期。

兼具低成本和高效率優勢的Fabless模式,使其成為了市場尋找芯片行業高倍數大牛股的集中營。

ICG聚焦於具有高計算能力和卓越功效的高性能計算ASIC芯片賽道,以及同時配套了軟件和硬件解決方案服務。

要關注的幾個地方,第一是公司只做先進製程芯片,只做高價值的數字芯片而非模擬芯片;

第二是公司所在的ASIC芯片賽道提供的是定製的專用芯片產品及服務,因此其客户忠誠度,公司與客户的捆綁度會遠高於一般的通用芯片,有技術的有口碑的ASIC芯片公司能夠從客户身上獲得相對更優厚的條件和回報,能夠體現出定價權優勢,這些公司盈利水平會更好,也就更有價值了。

第三點是接下來ICG要切入的是具備未來發展潛力的主航道,即AI芯片賽道。

可以看出,ICG所選擇的每一個落腳點,無一例外都對着的時代發展所產生的巨量遷移,找到了最短實現路徑,初步驗證了該公司和團隊確實擁有了正確的判斷眼光,以及在合適的時機捕捉大機會的能力,這也是為什麼一家名不見經傳的芯片公司能夠在短短几年內脱穎而出的主要原因。

堅持“選擇大於努力”,或許ICG前期的崛起,正是吿訴了市場深諳此道的重要性。

此外,ICG這家公司特別的重視技術,為此配套了一支頗為資深的技術研發團隊與領先的“Xihe”專有技術平台。公司的研發人員大多畢業於復旦大學、上海交大、武漢大學、中科大等知名高校。“純血國產”的本土芯片人才團隊,這難道不是咱們迫切需要的自研芯片公司嗎?

如果説,領先科研背景的研發團隊,構成了公司強大的“大腦“,那麼“Xihe”專有平台則構成了公司強大的“工具箱”。該平台涵蓋了芯片設計的各個環節,從初始概念到最終制造,為研發人員提供全面而完整的設計支持。

通過“Xihe”平台,公司能夠推出與行業競爭對手相比上市時間更短、總體成本更低、毛利率相對更高的產品。

在研發團隊的創新力量和“Xihe”專有技術平台的支持下,公司能夠在ASIC領域保持競爭力,推動先進技術的發展和應用。

截至2022年9月30日,ICG利用“Xihe”平台22納米的ASIC芯片已完成8次流片,全部流片成功率100%。

芯片行業對於流片都不陌生。

所謂流片,就是像流水線一樣通過一系列工藝步驟製造芯片,該環節處於芯片設計和芯片量產的中間階段,是芯片製造的關鍵環節。為了測試芯片設計是否成功,必須進行流片,這也是芯片設計企業,一般都在前期需要投入很大成本的原因。

當芯片完全設計出來以後需要按照圖紙在晶圓上進行蝕刻,採用什麼樣的製程工藝,多大尺寸的晶圓,芯片的複雜程度都會影響這顆芯片的流片成功率和成本,而且許多芯片都不是一次就能流片成功的,往往需要進行多次流片才能獲得較為理想的效果。

在業界,高流片成功率是衡量一家芯片公司技術實力高低的“硬指標”,而100%的流片成功率,無論是放在近年快速崛起的芯片公司中,或者在昔日行業龍頭的成長過程中,都是極為罕見的。

據公開資料的統計,對於14納米工藝的芯片,流片一次需要300萬美元左右,7納米工藝芯片,流片一次需要3000萬美元,而5納米工藝芯片,流片一次更是達到4725萬美元。可見,流片對於芯片設計企業來説是一筆巨大花費和負擔,把控流片率成為了Fabless模式下芯片公司節約成本,提升盈利能力,降低經營風險,爭取更多優質客户的唯一可行路徑。

對於動輒數百上千萬美元一次的流片,流片成功率是衡量芯片企業綜合實力的關鍵指標,高流片成功率幾乎可與高價值的稀缺型芯片企業劃上了等號。

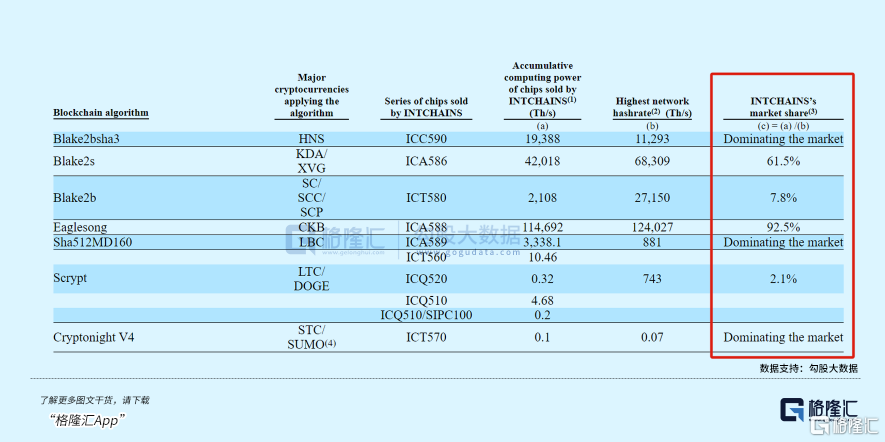

目前,ICG已成功地研發出多種高效、可擴展的ASIC芯片,並憑此快速佔領市場。根據ICG的招股書,公司已在多個細分市場的排名位列第一。

根據Frost & Sullivan 的數據,2020 年和 2021 年的累計銷售算力而言,公司在Blake2bsha3、sha512MD160、Cryptonight V4、Eaglesong 和 Blake2s 等多種算法設計的 ASIC 芯片方面擁有領先的市場份額。

由此,不難看出,ICG在ASIC領域的技術實力已經充分獲得市場的認可。

而通過深耕行業多年積累的設計經驗與客户壁壘,ICG可以水到渠成地延伸到AI ASIC芯片領域,這些邏輯是共通的。

比如,區塊鏈ASIC處理涉及大量的並行計算,而生成式AI也是一個典型的並行計算應用,並行度越高,模型訓練和推理任務的效率越高;區塊鏈ASIC與AI ASIC都會涉及加速特定的密碼學算法,雖然具體的算法不同,但都會使用通用的硬件加速技術。此外,二者在高帶寬存儲和內存訪問、功耗優化等等方面有着強烈的相似之處。

正因如此,在之前階段取得成功快速崛起的芯片公司,比如類似ICG這樣的成長型企業,是完全有望複製過去成功的經驗,在AI黃金時代接着“發光發熱”。

03

芯片牛股密碼:要兼顧勝率與賠率

當前市場起伏不定,資金對於風險厭惡程度變化較大。究竟如何才能在AI的黃金時代找到的芯片牛股?

答案是要兼顧勝率與賠率——符合“雙高”特徵、擁有安全邊際以及存在巨大預期差的標的。

要在芯片行業中尋找高回報率的標的並不容易,因為做集成電路是一件非常燒錢的事,大多數做ASIC的上市公司,其盈利能力暫時仍未到理想的狀態。

但當中也有一些同時在技術研發與商業落地取得領先的芯片公司,ICG則是其中一個範例。

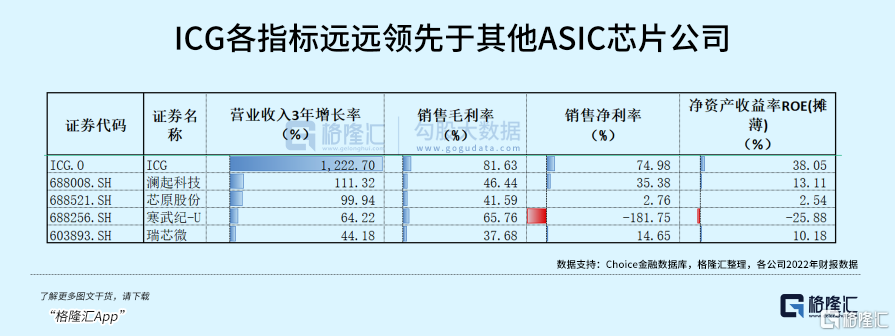

可以看到,ICG正處於高速成長階段,過去三年營業收入增長超過11倍,截至22年底,該公司的毛利率高達80%,遠超於其他同比公司,ROE也顯著的高於同期在A股上市的可比參考標的,盈利能力超羣卓越。

筆者始終認為,對於芯片公司而言,財務指標中的高毛利率,是對公司競爭力、經營模式、所在賽道、行業中市場地位等綜合因素的集中體現和優勢表達。

較高的毛利率,意味着該芯片公司能夠主動的去“卷”競對,久而久之,那些盈利點不足的芯片企業在沒有雄厚資金支出下便會主動讓出市場份額。

從投資勝率的角度去押注,方法很簡單,就是優先識別出那些高成長、高毛利且長時間能夠維持“雙高”的芯片公司,並能夠找到“雙高”背後的答案。比如在ICG身上,我們看中的是其近乎碾壓之勢的高流片成功率。

在高成長、高毛利的驅動下,也可以看到ICG有一張芯片公司鮮有的、非常健康的財報——2020年-2022年,公司的淨利潤從824.70萬元增長至3.55億元,增幅高達34.3倍!這個增速遠遠高出營業收入的增長速度,彰顯了非常突出的正向循環效應和規模效應。驚人的增幅,也讓公司盈利的提升位次,處於細分賽道之首。

同時,公司展現了極強的造血能力。2022年,公司的經營性淨現金流達3.27億元,同期競爭對手這一數值多為負數。

在以上正向因素的疊加之下,公司擁有了行業內大多數公司不具備的良好資產結構——公司手握現金達7億元,2022年底的資產負債率僅為個位數。

充沛的現金流和合理的資產結構,能很輕鬆滿足未來在AI芯片發展的資金需求,併為未來的戰略落地提供了有力的財務保障。

來看看對賠率的理解,一項投資的賠率高低,來源主要有兩大方向,第一是安全邊際,第二則是否存在巨大的預期差。

ICG的安全邊際,可以説是來自算力時代“換檔”的饋贈。

公司在今年上市之時,正值ASIC行業受到區塊鏈拖累之際,只能壓低估值“含淚”上市,上市之後更進一步受到此前美股數字貨幣或區塊鏈板塊行情的大幅拖累。

當前,ICG已逐漸被市場重新歸類為中國自研芯片企業。

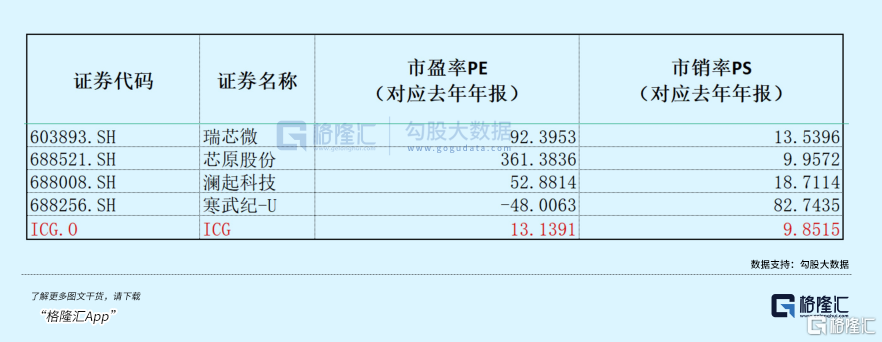

儘管其股價經過近段時間的大幅修正,仍站在估值的角度仍呈現較高的性價比和估值優勢。

以12月15日的收盤價計算,對應2022的盈利,ICG公司的PE仍僅僅為13倍左右,遠低於動輒幾十上百倍的同業對標芯片公司的估值,公司的PS更是僅為個位數,正處於中國芯片公司的估值“窪地”,安全邊際充足。

對於是否存在巨大的預期差等問題,這一答案顯得“見仁見智”,比如説筆者認為,ICG之所以被市場忽略,主要還是“燈下黑”的問題——區塊鏈相關的下游應用領域的去庫存進程已經接近尾聲,ICG有望受區塊鏈市場復甦的驅動,迎來基本面反轉和估值修復,不妨留意近期數字貨幣市場表現,便可知道大致的復甦回暖進程。

最後第二個預期差來自於跨行業的變化:眼下,ICG公司正在快速開拓AI ASIC領域,AI領域中除了雲端產生了巨大算力需求之外,端側和邊緣側均處於爆發前夜,每隔一段時間總會有不少突破和新品面世,這裏面能夠出現足夠多的專用ASIC芯片需求,無論是專用算法,還是專用系統。

算法芯片化和系統芯片化的趨勢演繹,已經足夠清晰。我們一直翹首以盼,期待一家know-how並擁有不錯潛能的中國芯片企業,能夠在AI芯片賽道尚未被攻克的市場和領域實現領先,給中國半導體產業帶來更多的鼓舞和刺激。

拋開這些寄望,從現實投資的角度,ICG公司在困境反轉後是有望再度迴歸戴維斯雙擊狀態,而公司本身的增長是相對確定的,盈利能力和估值位置也具備十足的優勢。一旦被市場認知,再疊加預期差逐步得到兑現,它的估值彈性將會得到呈現。

因為從0到1的增速永遠是最快的,要遠勝於其他階段的增長邏輯。這也是為什麼該公司股價近期能領升ASIC乃至跑贏整個AI芯片板塊的關鍵所在。(全文完)